500 Startups – венчурный фонд и стартап-акселератор, основанный в США в 2010 году. Сегодня в его инвестиционном портфеле 500 Startups – более 2000 компаний в 60 странах мира. Фонд инвестирует на ранних стадиях в проекты, ориентированные на глобальный рынок. Подразделение фонда Startups 500 Istanbul инвестирует в компании из Турции, Румынии, Болгарии, Греции и Украины. Партнер Startups 500 Istanbul Энис Халли на митапе в Киеве рассказал, на какие показатели ориентируются венчурные инвесторы при выборе проекта для финансирования.

Все инвесторы и фонды, выбирая стартапы для инвестирования, ориентируются на четыре показателя – команда, целевой рынок, технология и traction (иллюстрирует то, насколько успешно стартапу удается реализовывать свою идею). Но доля внимания к каждому из этих пунктов разнится в зависимости от рынка и компании. Например, если мы инвестируем в сферу биотехнологий, то понимаем, что traction увидим не ранее, чем через пять лет. Поэтому в этой сфере больше внимания уделяем команде. При этом есть показатели, которые инвестор запросит в любом случае. Это метрики для определения текущего состояния проекта.

На какие метрики стартапа обращают внимание инвесторы?

Ключевые метрики для определения успешности стартапа делятся на две группы: Retention&Engagement («возвращаемость» и вовлечение) и Unit Economics (юнит-экономика). В зависимости от стадии, на которой находится проект, а также от его бизнес-модели, ключевой становится первая или вторая группа метрик.

Retention & Engagement

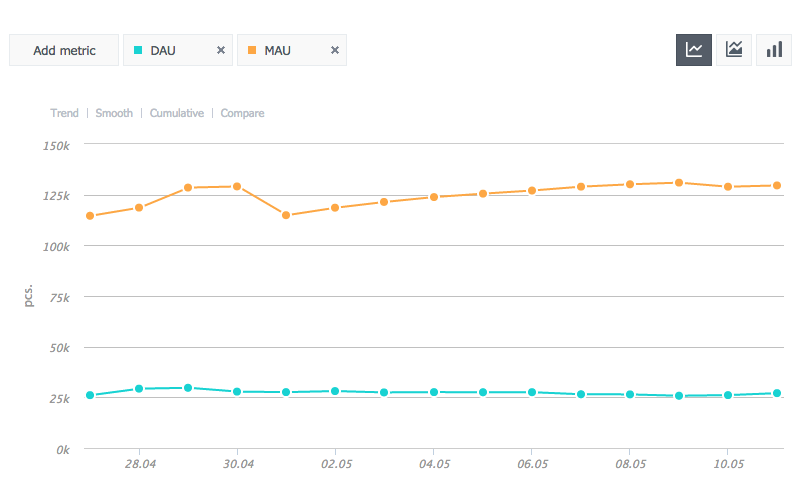

В этой группе, в первую очередь, измеряют показатели активности пользователей. DAU/WAU/MAU (daily/weekly/monthly active users) – количество уникальных пользователей продукта в разрезе дня, недели и месяца.

Иногда измеряют совокупное количество, а иногда важна корреляция этих показателей – например, какой процент daily-пользователей входит в число monthly-пользователей. Эту корреляцию называют Sticky Factor – чем она выше, тем регулярней пользователи соприкасаются с продуктом.

Если продукт уже доработан, то важно отслеживать, как эти показатели изменяются в первые дни после запуска. Например, если количество daily-юзеров составляет 25% от количества monthly-юзеров – это значит, что каждый четвертый использует продукт ежедневно. Это отличный показатель. Если позже эта метрика упадет до 15% (ежедневно продуктом пользуется лишь каждый седьмой), то это уже может быть поводом для беспокойства и поиска причины.

Пример графика сравнения метрик DAU и MAU.

Источник: devtodev.com

Для отслеживания того, как часто пользователи возвращаются к продукту, существует метрика 1-7-30 day retention. Процент юзеров, которые вернулись на следующий день после первого использования, называется 1-day retention. Также фиксируют процент пользователей, которые вернулись к продукту через 7 и 28 дней. Именно по этим временным интервалам встречается больше всего бенчмарков на рынке.

Для того, чтобы посчитать, сколько пользователей вернулось в другие временные промежутки, существует метрика rolling retention. Она показывает, сколько пользователей, пришедших в выбранную дату, до сих пор являются активными.

Unit Economics

Юнит-экономика – метод экономического моделирования, который используют для определения прибыльности бизнес-модели путем оценки прибыльности единицы товара или одного клиента.

В этой группе метрик инвесторы обращают внимание на два показателя: CAC (Customer Acquisition Cost) и LTV (Lifetime Value).

LTV – это «жизненная ценность клиента». Другими словами, это количество денег, которые компания рассчитывает получить от одного пользователя за время его активного взаимодействия с продуктом.

CAC – стоимость привлечения одного клиента. Проще говоря, во сколько компании обошлись все маркетинговые усилия по привлечению одного пользователя.

Часто инвесторы запрашивают показатели «смешанной» CAC – общая стоимость привлечения всех клиентов, как с помощью платного маркетинга, так и органически. В показатель CAC также включаются все реферальные сборы, кредиты и скидки.

У стартапов на ранних стадиях часто возникает путаница с метриками GMV (Gross Merchandise Value) и Revenue (доход). В то время, как GMV – это общий объем продаж товаров или транзакций на рынке за определенный период времени, Revenue – это только часть этого объема, которую компания получает за свои услуги или товар.

Например, если вы бронируете дом на Airbnb за $1000, эта сумма и составляет GMV. Airbnb берет 15% комиссии от транзакции – $150. Эта сумма составляет Revenue компании. При этом Airbnb отдает 2% комиссии платежным сервисам, а значит маржинальный доход компании от этой транзакции составляет 13%.

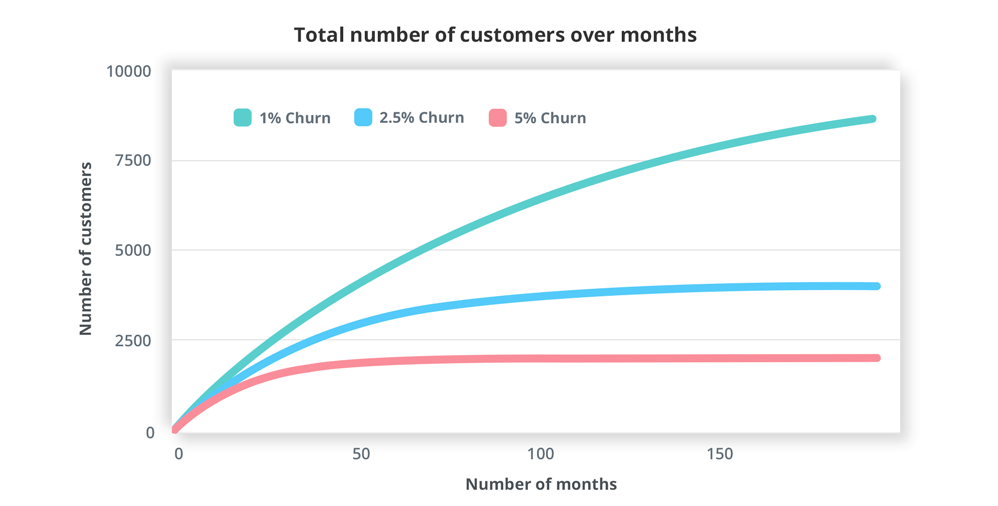

Для многих SaaS-компаний очень важен показатель Churn – отток пользователей и связанных с ними доходов.

Это может быть Constant Churn – постоянный отток, когда вы теряете, например, 2% пользователей ежемесячно. Или же Cliff Churn – это когда вы теряете в первый месяц 8% пользователей, в следующем месяце – уже 2%, а потом – снова 8%.

Пример графика оттока пользователей.

Источник: blog.zoho.com

У некоторых компаний может быть Declining Churn – это значит, что они теряют 5% в первый месяц, потом – 4%, потом – 3%, и к полугоду этот показатель достигает нуля.

Churn – это показатель проблем с продуктом. Алгоритм и частоту оттока пользователей нужно определить в первую очередь, чтобы понимать, как этот отток минимизировать.

Метрики для разных бизнес-моделей: что выбрать и как применять

1. SaaS

В этой бизнес-модели лучше фокусироваться на метриках Unit Economics.

Первое, на что смотрят инвесторы – показатели показатели LTV и CAC. В SaaS-компании они должны быть минимум 3х, если меньше – нет смысла инвестировать. В успешных компаниях этот показатель достигает 7-8х. Это значит, что каждый доллар, который они тратят на маркетинг, превращается в семь долларов на выходе.

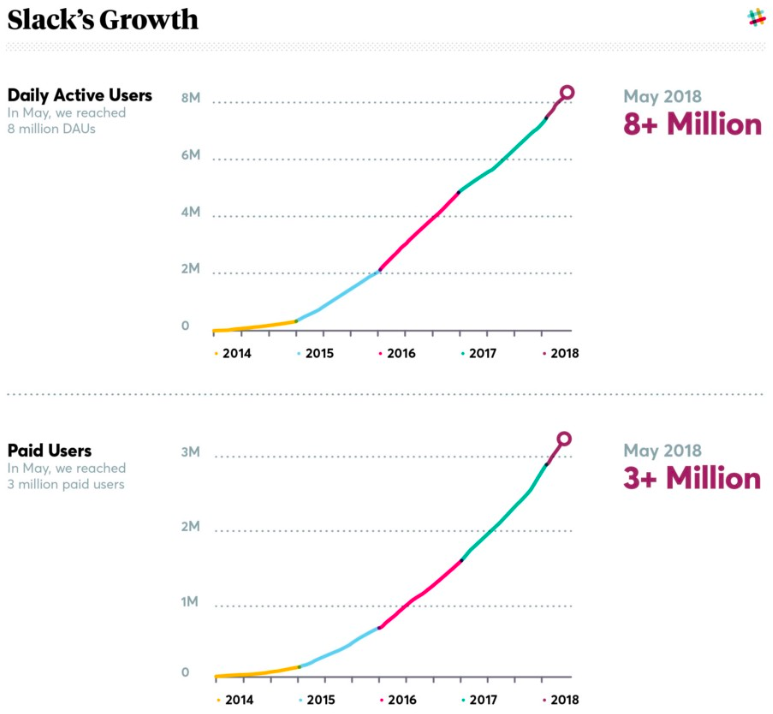

Вторая важная вещь для SaaS-модели – это отрицательный показатель оттока. К примеру, в данный момент 500 пользователей платят за продукт по $100 в месяц, а через год пользователей становится 400, но они докупают новые услуги или продукты, соответственно, платят больше. То есть оставшиеся покупатели приносят больше денег, чем составляют потери от ушедших пользователей. Так работают многие компании, которые предоставляют облачные услуги – например, Slack. У пользователей появляется больше данных, они покупают больше ресурса для их хранения.

Рост Slack в период c 2014 по 2018 год.

Источник: startupheretoronto.com

Третья метрика – Payback (период возврата). Это показатель времени, необходимого, чтобы вернуть средства, вложенные в привлечение одного клиента.

Если показатели Payback-периода варьируются от 6 до 10 месяцев – это отлично. Если время возврата вырастает до 15 месяцев – это говорит о том, что компания не будет расти. Чем короче Payback-период, тем быстрее рост.

Четвертый показатель называется Gym Membership Rate. Вспомните, как часто люди покупают годовой абонемент в спортзал и ни разу не появляются там. Вот так бывает и с продуктом.

Допустим, у вас есть 100 покупателей, но 10 из них не используют продукт, при этом продолжая за него платить. В таком случае, этот показатель у вас – 10%. Если он возрастает до 20% – это уже повод беспокоиться. Покупатели, которые платят, но не используют, могут начать уходить непрогнозируемо, в любое время, и в этом заключается риск. Если этот показатель растет, нужно искать проблему и мотивировать пользователей быть активными.

И пятый показатель, важный для потенциальных инвестиций, – Revenue Multiple (стоимость компании на основе ее чистых продаж). Если исследовать стоимость больших SaaS-компаний на рынке, то чаще всего можно увидеть цифры 8-12х. А у SaaS-компаний из сегмента МСБ цифры поскромнее – 4-8x.

Так происходит, потому что в МСБ больший отток пользователей, меньший Lifetime (время активного взаимодействия пользователя с продуктом), меньшая прогнозируемость. А в больших корпорациях – это меньший отток, больший Lifetime и лучшая прогнозируемость.

2. Социальные сети / Мобильные приложения

В этом сегменте больше внимания уделяют метрикам Retention & Engagement. Мы должны понять, вовлечен ли пользователь в продукт (и насколько сильно). Поэтому здесь важны метрики DAU, WAU и MAU, корреляция между ними, а также Rolling Retention.

Например, у Facebook показатель Rolling Retention – 45%. Это огромные цифры – значит, что 45% пользователей, которые зарегистрировались там за последние 15 лет, до сих пор активны. У Instagram этот показатель составлял 40% до продажи. Если у вас Rolling Retention 35-45% – это супер. Но у большинства компаний этот показатель ниже 15%. Это значит, что пользователь не вовлечен в продукт.

В любой компании DAU и MAU будет постепенно уменьшаться, потому что первые тысячи покупателей сначала будут реально вовлечены в пользование продуктом, а следующие тысячи будут использовать его меньше. И это нормально. А вот у компаний вроде Facebook все по-другому – показатели MAU и DAU растут все время, до тех пор, пока общее количество пользователей не достигнет сотен миллионов.

3. E-commerce

В этой бизнес-модели мы фокусируемся на транзакциях. Е-сommerce – сфера, которая требует постоянного платного привлечения пользователей. Для того, чтобы проводить постоянный ремаркетинг, нужно сделать все показатели Unit Economics положительными.

Здесь мы смотрим на показатель Gross Margin (валовая прибыль). Еще 15 лет назад эта метрика на уровне 25-30% считалась нормальной, но сейчас уже нет. Инвесторы будут вкладывать в компанию, только если ее Gross Margin – 70-80%.

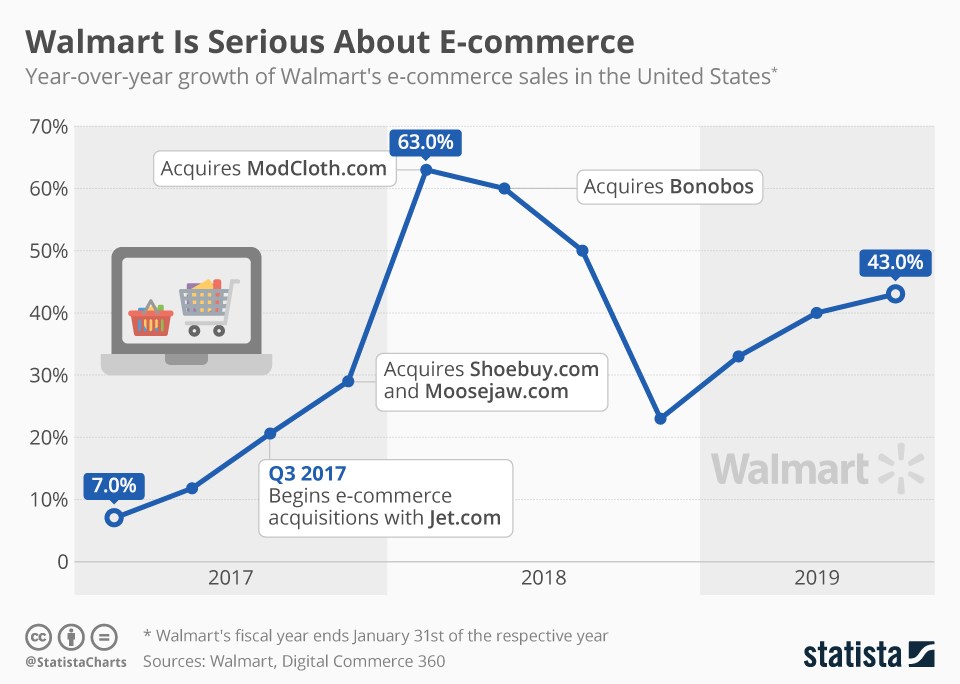

Например, онлайн-ритейлера Bonobos (Gross Margin – 80%) купила американская розничная сеть Walmart за $310 млн.

Продвижение Walmart на рынок e-commerce.

Источник: statista.com

Walmart – король оффлайна, и чтобы конкурировать с Amazon, компания стала инвестировать в компании с высокой долей онлайн-продаж и digital-каналами, например, в Bonobos и Jet.com.

Недавно Walmart вел переговоры о покупке компании The Honest, производителя органических потребительских товаров. Но в итоге оффлайн-гигант отказался от покупки из-за того, что доля The Honest в онлайне составляла всего 40%.

Многие компании из сферы e-commerce, которые появились на рынке за последние 10 лет, работают по модели directly-to-consumer, им не нужны посредники или партнеры. У успешных компаний в этом сегменте доля онлайн-продаж – 80%. Офлайн они используют только для того, чтобы поддерживать лояльность к бренду и приводить покупателей в онлайн.

4. Маркетплейсы

Здесь, в первую очередь, обращают внимание на показатели LTV и CAC для обеих сторон – продавцов и покупателей.

Кроме того, важна метрика GMV. Если взять, к примеру, Uber, то его GMV – те $10, за которые я с его помощью доберусь из точки A в точку B.

У маркетплейсов есть высокий риск отрицательной динамики – именно из-за особенностей бизнес-модели. Например, маркетплейс клининговых услуг Homejoy привлек $100 млн на старте, а потом быстро прогорел. Почему так произошло?

Представьте, что вам нужен клинер для уборки. Вы через маркетплейс нашли клинера, он все отлично сделал, вы позвали его второй, третий раз. На десятый раз вы доверяете ему и будете заказывать его для уборки напрямую – вам уже не нужен Homejoy. Так происходит со многими маркетплейсами – через какое-то время начинается большой отток клиентов. А инвесторы смотрят, в первую очередь, как раз на динамику.

5. Hardware

В хардвере мы снова обращаем внимание на метрики Unit Economics и изучаем Gross Margin. Она должна быть минимум 80%, иначе нет смысла в инвестициях.

В хардвере очень важна инновационная бизнес-модель – то, что называют disruptive. Например, Apple долгое время была только хардверной компанией. До 2010-х годов они ежегодно измеряли рост количеством проданных девайсов. Они привыкли продавать одним и тем же людям iPhone, iPad и MacBook. Владелец первого iPhone пришел за вторым, потом – за третьим и так далее. Но с определенного момента эта динамика начала замедляться, и владельцы iPhone 6 не захотели покупать iPhone X.

Поэтому в последние пять лет Apple превратились из хардверной компании в сервисную. Они создали и стали продавать услуги – AppleHealth, ApplePay, iTunes, подкасты, iCloud. Таким образом они сформировали огромную долю building users (базовых покупателей), за счет которых компания постоянно монетизируется. В последние несколько лет в их отчетах рост измеряется уже в проданном софте, а не в хардвере.

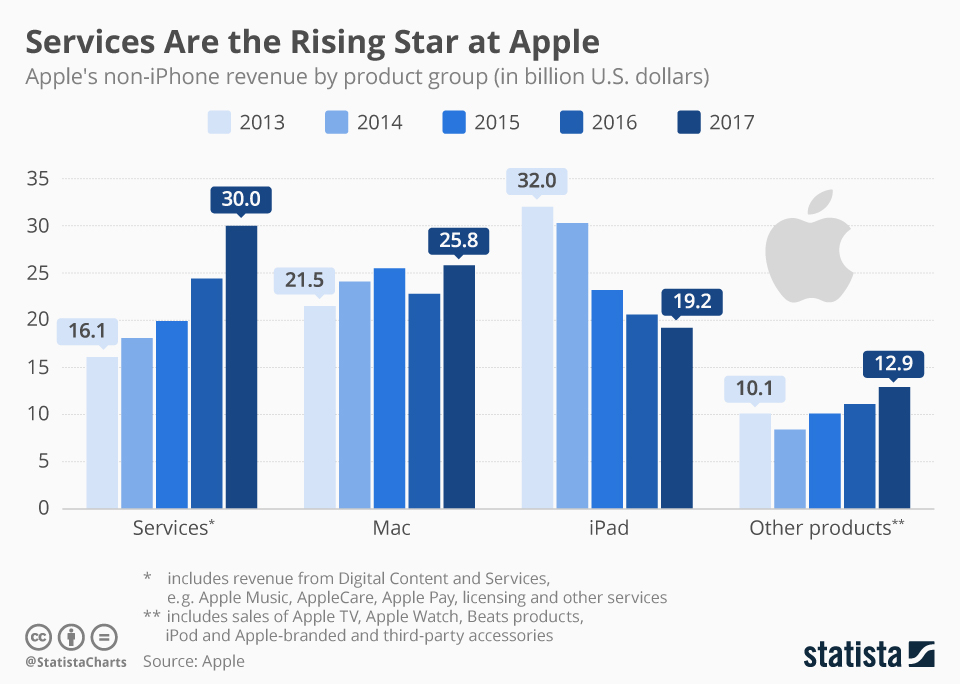

Доходы Apple от продаж хардвера и софта в 2013-2017 гг

Источник: statista.com

Еще один яркий пример реализации этой стратегии – американский производитель тренажеров Peloton. Они продают домашние тренажеры-велосипеды за $2000, а также подписку к ним за $49 в год. Владельцы подписки через специальный девайс, установленный на тренажере, в режиме 24/7 могут смотреть трансляции тренировок из студии в Нью-Йорке, видят всю свою статистику – пройденные мили, калории, потраченное на тренировку время. Кроме того, система геймифицирована – пользователь видит показатели тренировок всех своих друзей, подключенных к Peloton.

Главное, что нужно понимать в истории с хардвером – то, что хардверный стартап либо продает свой продукт пользователю снова и снова, что очень сложно, либо создает устойчивую софтверную инфраструктуру вокруг этого продукта. Тогда у него есть шансы на рост.

Источник: Тата Кучер / UNIT Citizen