Об инвесткомпании Rothschild & Co Asset Management US

Имя Ротшильдов стало синонимом богатства. Всемирно известной европейской династии банкиров уже более 200 лет. Залогом будущего успеха основатель династии, Майер Ротшильд, считал сохранение полного контроля над бизнесом в руках членов семьи. Этой стратегии Дом Ротшильдов придерживается и по сей день. Флагман банковской группы Ротшильдов — холдинг Rothschild & Co — работает под контролем Давида Рене де Ротшильда.

Rothschild & Co Asset Management US — нью-йоркское подразделение N. M. Rothschild & Sons, входящей в финансовый холдинг семьи Ротшильдов. Это хедж-фонд, управляющий более $9,5 млрд. Клиенты компании — корпорации, фонды, медицинские организации, государственные пенсионные фонды, а также состоятельные инвесторы, открывающие счета от $10 млн. Фонд инвестирует в различные сектора экономики.

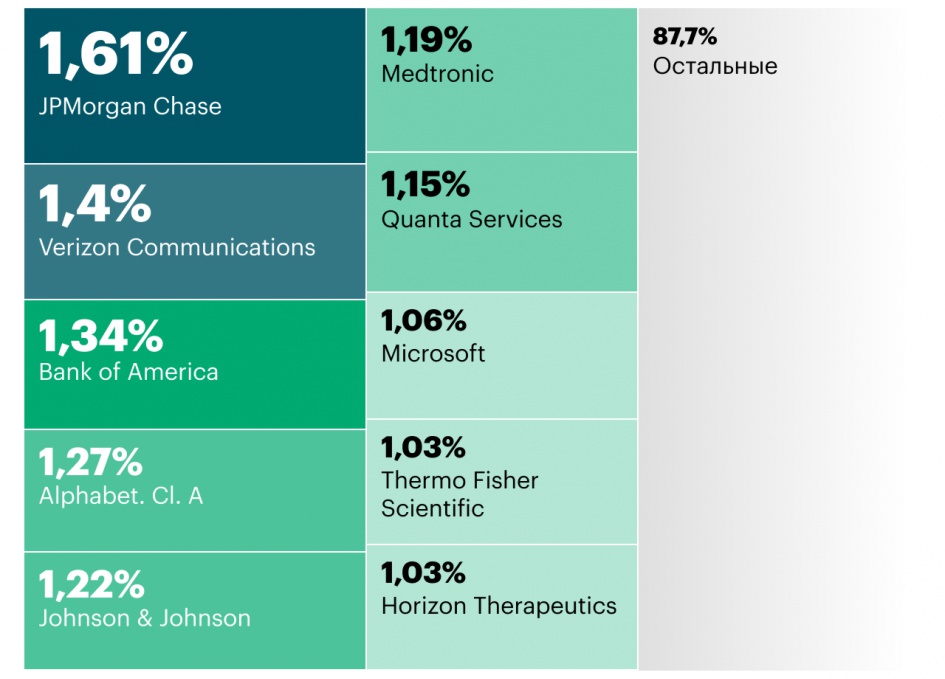

По состоянию на 30 сентября стоимость инвестиционного портфеля Rothschild & Co Asset Management US составила более $5,55 млрд. В топовой десятке активов сосредоточено порядка 12,3% всей стоимости портфеля. Их рыночная стоимость на 30 сентября составила более $682,6 млн.

Стоимость акций инвестиционного портфеля Rothschild & Со Asset Management US (% от всего портфеля)

Источник: Whalewisdom, РБК Инвестиции

Судя по недавно опубликованным официальным финансовым показателям глобальной деятельности инвестиционно-финансового холдинга Rothschild & Co за 3 квартала 2020 года, дела у компании во время пандемии COVID-19 идут довольно неплохо.

| In € million | 2020 | 2019 | Var | |

| Global Advisory | 1st quarter | 269,1 | 292,5 | (8)% |

| 2nd quarter | 260,3 | 252,3 | 3% | |

| 3rd quarter | 261,9 | 221,3 | 18% | |

| Total | 791,3 | 766,1 | 3% | |

| Wealth & Asset Management | 1st quarter | 130,8 | 118,5 | 10% |

| 2nd quarter | 121,4 | 120,7 | 1% | |

| 3rd quarter | 117,1 | 123,4 | (5)% | |

| Total | 369,3 | 362,6 | 2% | |

| Merchant Banking | 1st quarter | 20,7 | 24,1 | (14)% |

| 2nd quarter | 32,1 | 86,3 | (63)% | |

| 3rd quarter | 26,7 | 30,3 | (12)% | |

| Total | 79,5 | 140,7 | (43)% | |

| Other business and corporate centre | 1st quarter | 3,1 | 9,8 | (68)% |

| 2nd quarter | 4,0 | 3,5 | 14% | |

| 3rd quarter | 2,2 | 4,5 | (51)% | |

| Total | 9,3 | 17,8 | (48)% | |

| IFRS reconciliation | 1st quarter | (7-3) | (1,0) | 630% |

| 2nd quarter | 3,6 | (9,2) | (139)% | |

| 3rd quarter | (4-2) | 1,8 | (333)% | |

| Total | (7-9) | (8,4) | 6% | |

| Total Group Revenue | 1st quarter | 416,4 | 443,9 | (6)% |

| 2nd quarter | 421,4 | 453,6 | (7)% | |

| 3rd quarter | 403,7 | 381,3 | 6% | |

| Total | 1 241,5 | 1 278,8 | (3)% | |

Alexandre de Rothschild

Александр де Ротшильд - исполнительный председатель правления Rothschild & Co и член комитета по управлению Merchant Banking. Александр присоединился к Rothschild & Co в 2008 году, чтобы сосредоточиться в первую очередь на создании подразделения Merchant Banking. Ранее Александр работал в Jardine Matheson в Гонконге, Argan Capital (бывшее европейское главное инвестиционное подразделение Bank of America) в Лондоне и в Bear Stearns Investment Banking в Нью-Йорке.

Александр де Ротшильд — представитель седьмого поколения знаменитой династии, прапрапраправнук ее основателя — Майера Амшеля. Как известно, у патриарха было пять сыновей, каждый из которых контролировал банк в одном из крупнейших городов Европы — Париже, Лондоне, Вене, Неаполе и Франкфурте-на-Майне. Об этом напоминает семейный герб — пять стрел, намекающих на 126 псалом: «Что стрелы в руке сильного, то сыновья молодые». Возглавить клан может только прямой потомок Майера Амшеля по мужской линии — это правило неукоснительно соблюдается более 200 лет.

В какие акции инвестировал хедж-фонд Ротшильдов в разгар пандемии, и какие из вложений Rothschild & Co были наиболее успешными?

1. JPMorgan Chase

Крупнейший актив в топовой десятке портфеля Rothschild & Co — один из ведущих инвестиционных банков мира JPMorgan. По данным на 30 сентября, в портфеле фонда собрано свыше 930,6 тыс. акций банка общей стоимостью в $89,59 млн. В третьем квартале стоимость пакета снизилась на $23,14 млн. Но это не потери фонда — снижение объясняется продажей более 267,8 тыс. бумаг.

Даже если допустить, что акции проданы по минимальной цене ($91,28 за штуку), до которой они опускались в третьем квартале, то за реализованный пакет фонд выручил почти $24,45 млн.

Сейчас акции JPMorgan стоят на 21% дороже, чем в конце сентября — 10 ноября их цена достигла $116,52. Если объем пакета JPMorgan не изменился, то стоимость актива с 1 октября по 10 ноября выросла на $18,85 млн.

2. Verizon Communications

Verizon — крупнейший в США поставщик услуг беспроводной связи. Его акций в инвестпортфеле Rothschild & Co свыше 1,3 млн. Стоимость актива за третий квартал снизилась на $21,6 млн, до $77,8 млн, хотя акции подорожали на 7,9%. Пакет подешевел из-за того, что компания продала более 495 тыс. бумаг телекоммуникационного гиганта. Бумаги за квартал опускались до минимальной цены в $53,94, а значит, фонд за проданные акции мог получить как минимум $26,7 млн.

С начала октября по 10 ноября акции Verizon подорожали на 2,7%, что увеличило стоимость актива на $2,1 млн (если акций в портфеле осталось столько же).

3. Bank of America

Bank of America — второй финансовый актив в портфеле фонда Rothschild & Co. В конце третьего квартала компания держала свыше 3,09 млн бумаг банка. Стоимость пакета с июля по сентябрь просела на $21,86 млн, до $74,44 млн, хотя акции подорожали на 1,4%. Фонд продал 964,7 тыс. бумаг.

В течение третьего квартала акции BofA проседали до $22,77. Даже продажа по этой минимальной цене принесла бы инвесткомпании $21,97 млн – значит, актив не принес ей убытки.

Рост бумаг BofA в четвертом квартале продолжился — с 1 октября по 10 ноября акции выросли на 14,8%, а актив в портфеле Rothschild & Co (если допустить, что бумаг в нем осталось столько же) подорожал на $11,04 млн, до $85,48 млн.

4. Google (Alphabet, Class А)

Интернет-гигант Google из «клуба на триллион» — третий по величине актив в портфеле инвесткомпании Ротшильдов. Компания держит акции класса А материнской компании поисковика — холдинга Alphabet.

В портфеле Rothschild & Co немногим более 48 тыс. бумаг, общей стоимостью в $70,46 млн (по состоянию на 30 сентября). Актив за третий квартал просел в стоимости на $29,19 млн, хотя бумаги подорожали за это время на 3,4%. Причина — в продаже 31% содержимого пакета Google, или 22,2 тыс. бумаг. Даже, если фонд избавился от бумаг по минимальной цене — а они опускались до уровня $1409,39 — за проданные акции фонд мог выручить $31,29 млн. Значит, актив не принес убытки инвесткомпании.

Акции поисковика продолжают расти — с 1 октября по 10 ноября они подорожали еще на 18,6%, а значит, стоимость актива в портфеле Rothschild & Co возросла на $13,08 млн.

5. Johnson & Johnson

В фармацевтический гигант Johnson & Johnson фонд Ротшильдов вложился в конце 2019 года, а в третьем квартале сократил пакет на 22%. По состоянию на 30 сентября фонд держит немногим более 453 тыс. акций JNJ, общей стоимостью почти $67,5 млн.

С 1 июля по 30 сентября актив JNJ в портфеле фонда подешевел на $14,79 млн — за счет продажи почти 131,78 тыс. бумаг. Котировки бумаг за этот период не опускались ниже $140,38, а значит, за пакет реализованных акций фонд получил не менее $18,5 млн. Этот актив, как и все предыдущие, не принес фонду убытки в истекшем квартале.

В октябре акции Johnson & Johnson заметно просели, но к 10 ноября почти восстановились. С 1 октября до 10 ноября их цена снизилась на 0,4%, а потому стоимость актива в портфеле хедж-фонда снизилась на $0,28 млн (если количество бумаг в пакете осталось прежним).

6. Medtronic

Еще одна компания из сектора здравоохранения в портфеле хедж-фонда Ротшильдов — один из крупнейших в мире производителей медицинского оборудования Medtronic. Стоимость пакета из 634,6 тыс. акций 30 сентября составила почти $65,95 млн.

За третий квартал акции поставщика кардиостимуляторов и дефибрилляторов подорожали на 13,3%, но стоимость актива в портфеле фонда просела на $9,18 млн. Фонд продал 22%, или 184,7 тыс. бумаг из пакета, что и снизило его стоимость. Продажа бумаг принесла фонду не менее $16,65 млн, поскольку их цена с июля по сентябрь не опускалась ниже $90,13. Поэтому пакет акций Medtronic не оказался убыточным.

Акции поставщика медоборудования продолжают расти — с 1 октября по 10 ноября они подорожали на 10,3%. При допущении, что в пакете осталось прежнее количество акций, его стоимость за это время выросла на $6,75 млн, до $72,7 млн.

7. Quanta Services

Quanta Services – один из крупнейших подрядчиков электроэнергетической, телекоммуникационной, газовой и нефтяной инфраструктур в Северной Америке. Фонд Ротшильдов держит свыше 1,2 млн акций компании, стоимость которых 30 сентября составила почти $63,74 млн.

За третий квартал актив в инвестпортфеле подешевел на $6,53 млн – за счет продажи более 585 тыс. бумаг. Акции же за этот период взлетели на 34,7%. От продажи бумаг фонд заработал не менее $21,16 млн, учитывая, что их цена не опускалась за этот период ниже $36,16.

С начала октября по 10 ноября акции Quanta Services подорожали еще на 26%, а стоимость актива (если количество акций в нем осталась неизменным) выросла на $16,54 млн, до $80,28 млн.

8. Microsoft

Еще один представитель «клуба на триллион» - разработчик программного обеспечения Microsoft – также входит в топовую десятку инветпортфеля Rothschild & Co Asset Management. В основанную Биллом Гейтсом компанию хедж-фонд впервые вложился в 2002 году, а в третьем квартале сократил актив вдвое. По данным на 30 сентября в пакете акций Microsoft осталось немногим более 279 тыс. бумаг, стоимостью в $58,74 млн. За квартал стоимость актива упала на $56,96 млн. А за продажу 289,24 тыс. бумаг фонд выручил как минимум $57,96 млн, поскольку ниже $200,39 бумаги с июля по сентябрь в цене не опускались.

С 1 октября по 10 ноября акции Microsoft подорожали на 0,3%, что повысило стоимость актива в инвестпортфеле (если количество акций в нем осталось прежним) на $0,19 млн, до $58,93 млн.

9. Thermo Fisher Scientific

Третий представитель сектора здравоохранения в топовой десятке Rothschild & Co — поставщик лабораторного оборудования, реагентов и расходных материалов для диагностики и научных исследований в различных областях биологии, медицины и промышленности. Хедж-фонд держит почти 129,69 тыс. акций Thermo, общей стоимостью в $57,26 млн (на 30 сентября).

В третьем квартале актив в портфеле просел на $6,87 млн. И с бумагами Thermo фонд придерживался стратегии частичного закрытия позиций, хотя акции выросли на 22%. Продав более 47,3 тыс. бумаг, цена которых с июля по сентябрь не опускалась ниже $359,77, фонд заработал не менее $17,02 млн.

Рост акций продолжается — с начала октября по 10 ноября они выросли на 6,13%. При допущении, что в пакете количество бумаг осталось прежним, его стоимость поднялась на $3,51 млн, до $60,77 млн.

10. Horizon Therapeutics

Последний актив топовой десятки инвестпортфеля фонда Ротшильдов – биотехнологическая компания Horizon Therapeutics. Она разрабатывает лекарства от редких и ревматических заболеваний.

В портфеле почти 735,5 тыс. бумаг Horizon, стоимостью $57,13 млн (на 30 сентября). В третьем квартале актив подорожал на $7,2 млн, хотя и лишился 18% акций. Причина в сильном удорожании бумаг – почти на 40%. А продажа почти 163 тыс. акций, цена которых с июля по сентябрь не опускалась ниже $55,23, принесла фонду еще не менее $9 млн.

С октября котировки Horizon пошли на спад и к 10 ноября снизились на 6,9%. Если пакет остался в прежнем объеме, то его стоимость за это время снизилась на $3,96 млн, до $53,17 млн.

Инвестиционный портфель Rothschild & Co в 2020 году

Инвестиционный портфель Rothschild & Company Asset Management US в 3 квартале 2020 года подешевел на $1,24 млрд, до $5,55 млрд. Стоимость десяти крупнейших активов, на которые приходится 12,3% портфеля, снизилась на $182,92 млн. На 30 сентября суммарная рыночная стоимость топ-10 активов составила $682,6 млн. Но это снижение стоимости обусловлено фиксацией прибыли – фонд более чем на четверть сократил размер открытых позиций по топовой десятке активов и заработал на этом не менее $244,7 млн. Так что все крупнейшие активы хедж-фонда в третьем квартале оказались прибыльными.

С начала октября восемь из десяти акций топовой десятки инвестпортфеля Rothschild & Co выросли в цене, обеспечив существенную прибавку в стоимости портфеля. Допустив, что количество акций в этих активах хедж-фонда Ротшильдов с начала октября осталось прежним, топ-10 активов инвестиционного портфеля Rothschild & Co в совокупности подорожали на $67,82 млн.