Обладатели венчурных капиталов Кремниевой долины вкладываются в технологические стартапы с небольшой аудиторией и выручкой, которые спустя несколько лет вырастают в прибыльные динамичные компании, зарабатывающие миллиарды долларов на миллионах пользователей в глобальном масштабе.

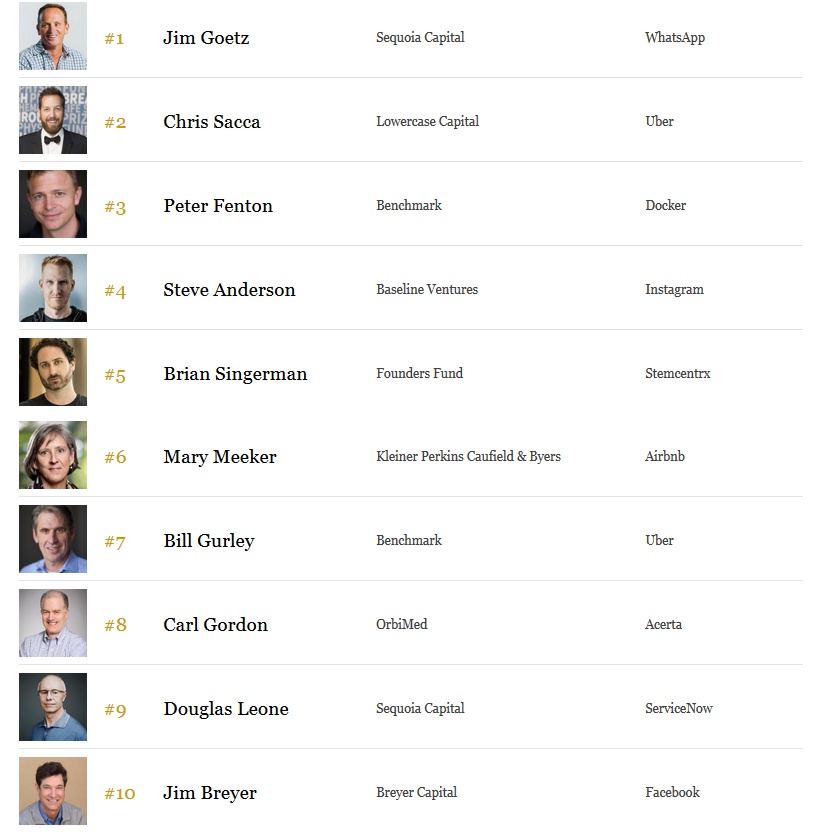

1. Джим Гетц (Jim Goetz)

Компания: Sequoia Capital

Знаковые инвестиции: WhatsApp, Palo Alto Networks, Nimble Storage

Возраст: 51

Партнер фонда Sequoia Capital четвертый год подряд занимает первую строчку The Midas List благодаря своей счастливой инвестиции в мобильный мессенджер WhatsApp. За проектом, созданным украинским эмигрантом Яном Кумом, охотились многие инвесторы Кремниевой долины, но вложиться на венчурной стадии удалось лишь Гетцу. $60 млн на «выходе» обернулись $3 млрд – благодаря легендарной сделке WhatsApp с Facebook: компания Марка Цукерберга выкупила мессенджер за почти $22 млрд. В портфолио Гетца немало и других успешных сделок.

В число успешных «выходов» Гетса входит покупка Wipro консультационной фирмы Appirio за $500 млн в прошлом году, HubSpot (вышла на IPO в 2014 году), Barracuda Networks (IPO в 2013 году), Nimble Storage (IPO в 2013 году), Ruckus Wireless (IPO в 2012 году) и Palo Alto Networks (IPO в 2012 году). Гетц по-прежнему входит в советы директоров этих пяти компаний (стоимость каждой из которых превышает $1 млрд) и намерен и дальше представлять Sequoia в этом качестве.

2. Крис Сакка (Chris Sacca)

Место в рейтинге в 2016 году: 3

Компания: Lowercase Capital

Знаковые инвестиции: Uber, Twitter, Stripe, Instagram

Возраст: 41

Крис Сакка попал в рейтинг впервые в 2015 году благодаря «входам» на ранних стадиях в Twitter, Uber и множество других стартапов, превратившихся в крупный бизнес. Его фонд Lowercase Capital вложился в Instagram, который Facebook приобрел в 2012 году за $736 млн. В прошлом году стал постоянным участником популярного шоу для малых предпринимателей «Shark Tank», а также насладился успешным выходом на IPO Twilio в июле. Кроме того, будучи ярым противником администрации президента США Дональда Трампа, Сакка в прошлом году вложился в дюжину фондов, которыми управляют женщины или мигранты.

Экс-сотрудник Google, известный своими ковбойскими рубашками, еще во времена работы в корпорации выписал «ангельский» чек на $25 000 Twitter, а перед IPO прикупил еще долей в сервисе микроблогов на $1 млрд. Инвесторам Lowercase основатель и управляющий фонда «заработал» более $4 млрд дохода. Основную ценность Lowercase Capital принесла доля в Uber. Фонд вложился в сервис по вызову такси дважды — $1,3 млн вместе с другими инвесторами на посевной стадии в 2010 году и $11 млн в первом раунде в 2011 году.

3. Питер Фентон (Peter Fenton)

Место в рейтинге в 2016 году: 4

Компания: Benchmark

Знаковые инвестиции: Twitter, New Relic, Docker

Возраст: 44

Будучи одним из пяти партнеров Benchmark, знаменитого венчурного фонда Кремниевой долины, Фентон вовремя вложился во множество сервисов, от eBay до Uber. Самая удачная сделка инвестора – «вход» в капитал сервиса микроблогов Twitter. Договориться с основателями компании Фентону удалось еще в 2009 году. К 2013 году, когда Twitter провел IPO и получил оценку в $30 млрд, доля партнера Benchmark составляла 6,6%. Говоря о творческой философии фонда в выборе проектов для инвестирования, он отмечает: «Мы скорее джаз-банд, а не военный оркестр».

4. Стив Андерсон (Steve Anderson)

Место в рейтинге в 2016 году: 2

Компания: Baseline Ventures

Знаковые инвестиции: Instagram, Twitter, Social Finance

Возраст: 48

Первый инвестор Instagram, Андерсон поддержал мобильный фотосервис задолго до того, как приложение стало социальным феноменом и было приобретено Facebook почти за $736 млн. На ранней стадии он стал инвестором платформы Heroku (поглощена Salesforce.com в 2010 году за $212 млн), финансового сервиса Social Finance, онлайн-стилиста для женщин Stitch Fix и разработчика мобильных игр Machine Zone. Забавно, что первым бизнес-предприятием венчурного капиталиста еще в старших классах школы было участие в диджей-дуэте Steve&Steve. Андерсон и до сих пор увлекается электронной музыкой. Инвестор также любит велоспорт, однако теперь больше внимания уделяет робототехнике и искусственному интеллекту, инвестируя в Dishcraft Robotics.

5. Брайан Сингерман (Brian Singerman)

Место в рейтинге в 2016 году: 36

Компания: Founders Fund

Знаковые инвестиции: Stemcentrx, Airbnb, Lyft, Spotify, SpaceX

Возраст: 40

Брайан Сингерман ворвался пятерку «списка Мидаса» в 2017 году благодаря смелой ставке на биотехнологическую компанию Stemcentrx, которая занимается изучением стволовых клеток. В апреле 2016 года фармацевтический гигант AbbVie объявил о покупке Stemcentrx $10,2 млрд долларов. К другим успешным проектам в портфолио Синмермана относятся Oculus VR, который Facebook приобрел за $2 млрд в июле 2014 года, Misfit и The Climate Corporation. Активный портфель инвестора включает Airbnb, AltSchool и Emerald Therapeutics. Выпускник Стэнфордскрого университета Сингерман в 2004 году был принят на работу в Google, где проработал четыре года в качестве инженера и руководителя, основав среди других проектов сервис iGoogle.

6. Мэри Микер (Mary Meeker)

Место в рейтинге в 2016 году: 5

Компания: Kleiner Perkins Caufield & Byers

Знаковые инвестиции: Facebook, JD.com, Airbnb, Spotify

Возраст: 57

«Королева интернета» Микер вновь единственная женщина в первой десятке списка. Ее успех обеспечивают своевременные инвестиции в сервис электронных платежей Square, стриминговый Spotify, Facebook, Airbnb и Houzz. Другие инвестиции под руководством Микер включают LegalZoom, Twitter, Instacart, Slack и бренд носков Stance.

В 2010 году она покинула пост аналитика Morgan Stanley, после 30 лет успешной карьеры, чтобы в статусе партнера присоединиться к команде известного фонда Kleiner Perkins. Ее ежегодные отчеты Internet Trends о ключевых трендах в интернете пользуются непререкаемым авторитетом на рынке, предсказывая, что будет актуально в венчурной отрасли в будущем.

7. Билл Гурли (Bill Gurley)

Место в рейтинге в 2016 году: 8

Компания: Benchmark

Знаковые инвестиции: Uber, GrubHub, Nextdoor

Возраст: 50

Постоянный участник рейтинга, Гурли – самый опытный активный партнер Benchmark, инвестировавшей в Twitter, Snapchat и Uber. В Uber Билл даже заседает в совете директоров – именно ему в Benchmark доверили курировать инвестицию, которая состоялась в 2003 году. В последнее время он стал объектом более пристального внимания, занимая пост члена совета директоров и являясь наставником основателя сервиса такси Трэвиса Каланика, после серии скандалов с участием стартапа. В его портфолио есть и другие успешные проекты, в частности, миллиардный «единорог» NextDoor, Stitch Fix, HackerOne и Vessel. Бывший игрок сборной Университета Флориды по баскетболу, Гурли начал карьеру в качестве инженера в Compaq, но вскоре ушел в венчурные капиталисты. Он ведет популярный в Кремниевой долине блог Above the Crowd, в котором предостерегает рынок от надувания новых «пузырей».

8. Карл Гордон (Carl Gordon)

Место в рейтинге в 2016 году: 20

Компания: OrbiMed

Знаковые инвестиции: Acerta, Seragon Pharmaceuticals

Возраст: 52

Гордон оказался в первой десятке Midas List в этом году неслучайно. Успех эксперта по биотехнологиям отражает тренд на инвестиции в фармацевтику. Прочную позицию в рейтинге венчурному капиталисту обеспечила покупка в декабре 2015 года фармацевтической компанией AstraZeneca биотехнологической Acerta, которая оценивается в $7 млрд. Другие недавние «выходы» включают Aragon Pharmaceuticals, выкупленную в 2013 году Johnson & Johnson, фармакологическую Seragon Pharmaceuticals, которую купила Genentech в 2014 году, и Adimab. Гордон продолжает верить, что его дети, которым сейчас 17 и 14 лет, станут лучшими «экзитами» инвестора.

9. Дуглас Лион (Douglas Leone)

Место в рейтинге в 2016 году: 9

Компания: Sequoia Capital

Знаковые инвестиции: WhatsApp, FireEye, ServiceNow, Jasper Technologies

Возраст: 59

Лион – один из отцов-основателей «фабрики инноваций» Sequoia Capital, управляющий партнер прославленной инвестиционной компании. Фонды Sequoia в нужный момент инвестировали в Google и YouTube, в Zappos и LinkedIn, сверхуспешным «выходом» стала инвестиция в WhatsApp, которую позже купила Facebook почти за $22 млрд кэшем и акциями. Лион вместе с семьей эмигрировал в США из Генуи и бережно относится к своим итальянским корням, за что в Кремниевой долине получил шутливое прозвище «консильери».

Его профессиональные удачи — IPO компаний ServiceNow (2012 год), CafePress (2012 год) и RingCentral (2013 год). Он также помогал коллегам инвестировать в FireEye (IPO в 2013 году) и курировал несколько сделок M&A: Meraki, поглощенную в 2012-м Cisco за $1,2 млрд, и Aster Data, поглощенную TeraData в 2011 году за $263 млн.

10. Джим Брейер (Jim Breyer)

Место в рейтинге в 2016 году: 9

Компания: Breyer Capital

Знаковые инвестиции: Facebook

Возраст: 55

Ранний инвестор Facebook Брейер теперь инвестирует через свою собственную фирму Breyer Capital, где он фокусируется на компаниях, которые занимаются разработками в области искусственного интеллекта, а затем внедряют их в целый ряд отраслей, таких как цифровое здравоохранение или финтех. Брейер также активно инвестировал в Китай с 2005 года, объединившись с IDG Capital Partners для создания венчурного фонда на $1 млрд. Его работа в Азии окупилась в прошлом году, когда Wanda Group купила американскую Legendary Pictures, которая занимается выпуском кинофильмов, за $3,5 млрд. У предпринимателя также есть доли в других компаниях, в частности, в сфере анализа данных — Kensho, Digital Currency Circle Financial и стартапе Heal. Ранее он также инвестировал в китайского производителя смартфонов Xiaomi и социальное приложение Wickr.

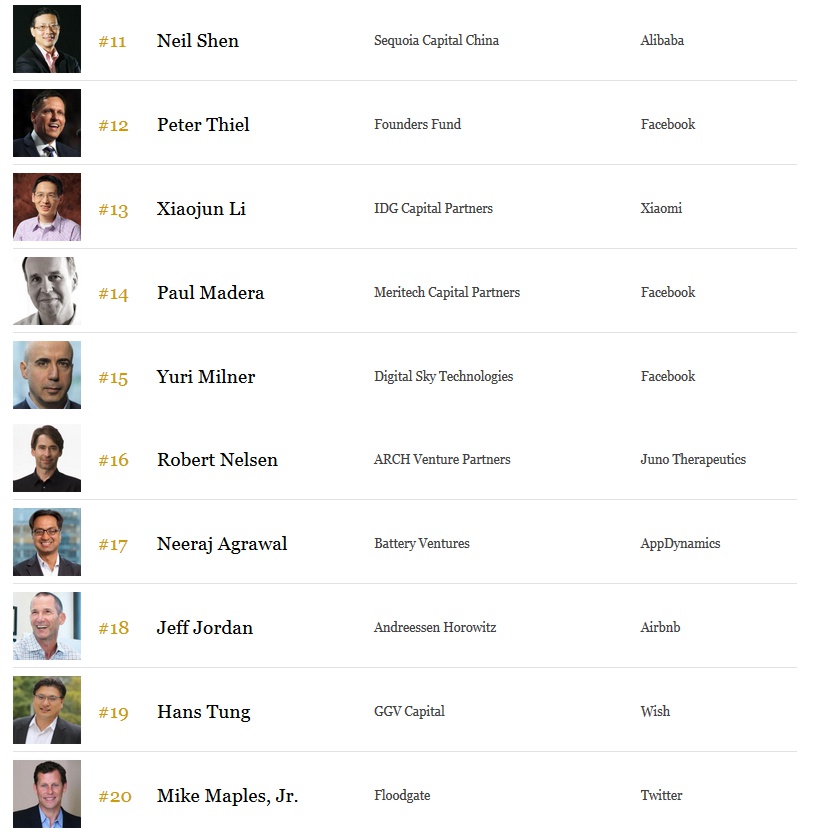

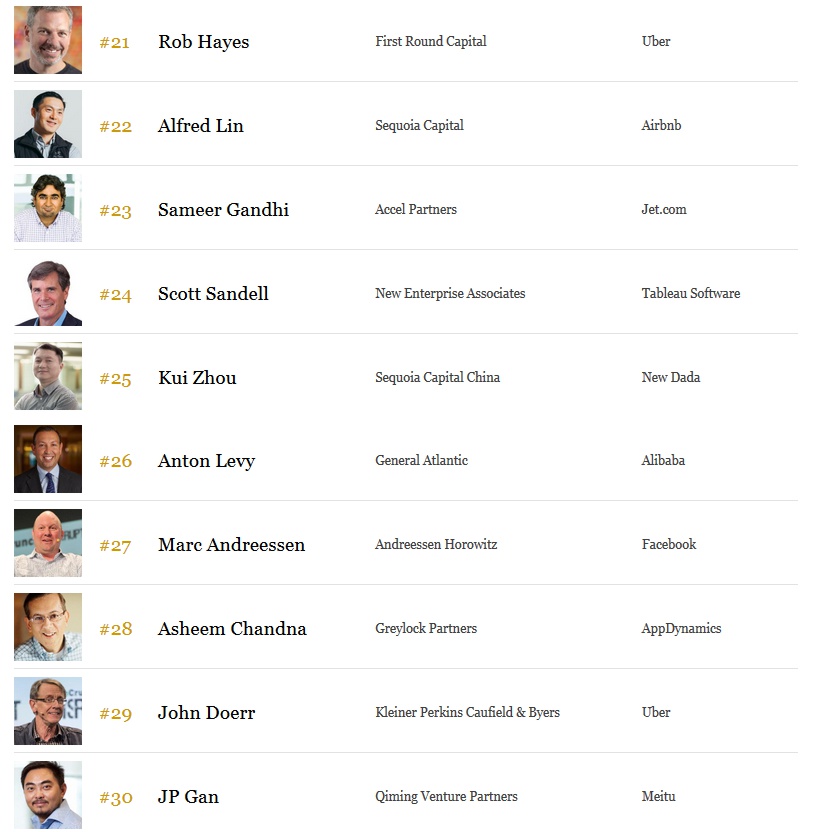

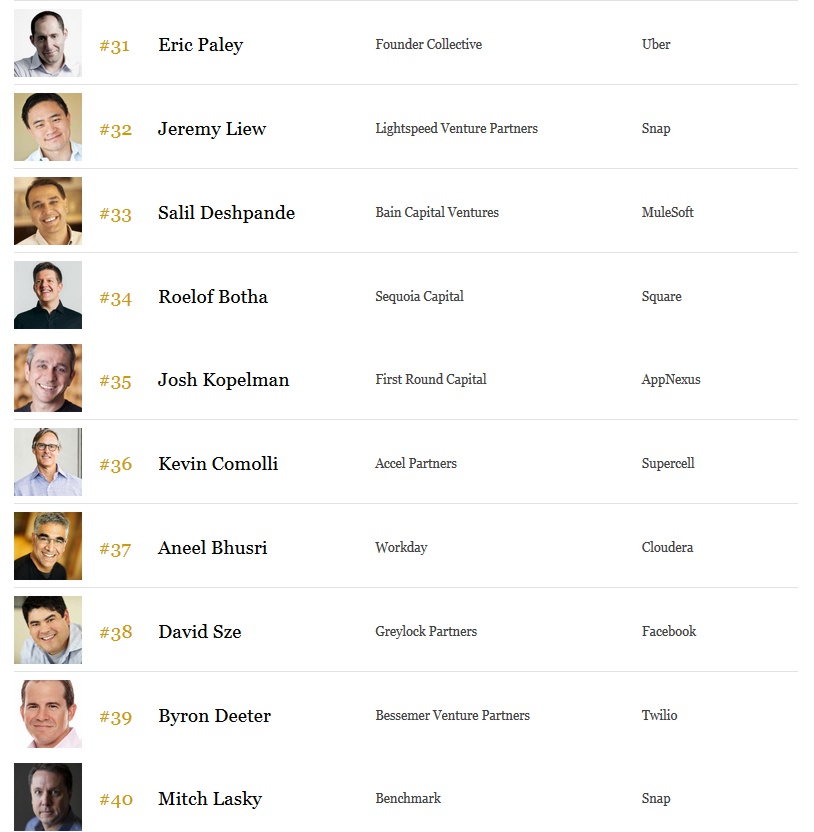

The 100 Best Venture Capitalists In The World