Только ленивый ничего не написал про IPO Playtika. Вот и мы решили

агрегировать самую важную информацию по компании и ее IPO, а также дать дополнительный инсайт в контексте ее оценки и M&A.

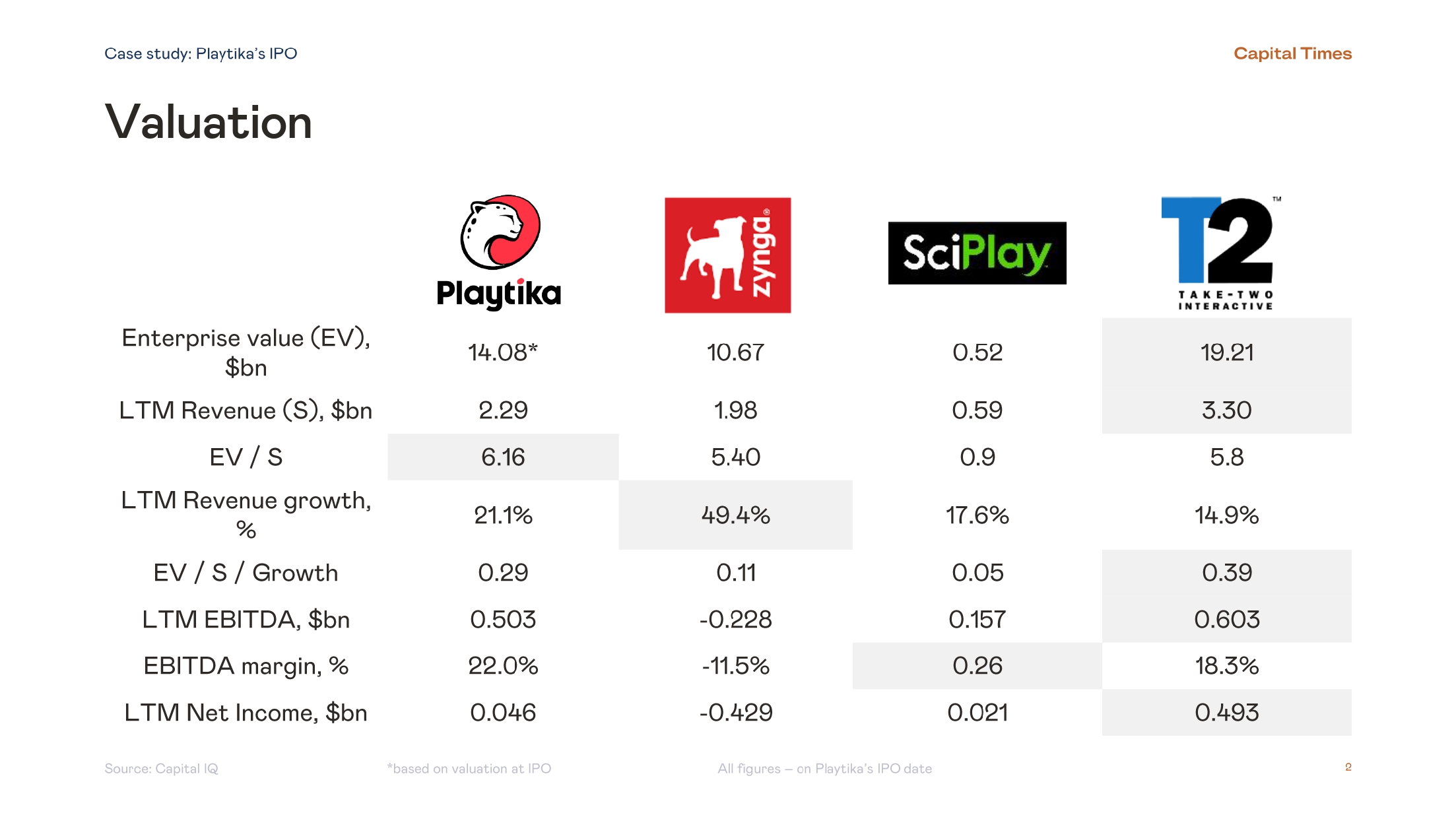

На IPO Playtika вышла с более высокой оценкой по мультипликатору к выручке (EV/S), чем тот, по которому торговался ее основной конкурент – Zynga (5.4). Sci Play на их фоне выглядит сильно недооцененной (0.9), что, тем не менее, хорошо согласовывается с законами Новой Экономики: стоимость акций определяется не способностью компаний генерировать прибыль и платить дивиденды, а хайповостью и возможностью компании обеспечивать взрывной рост любыми способами.

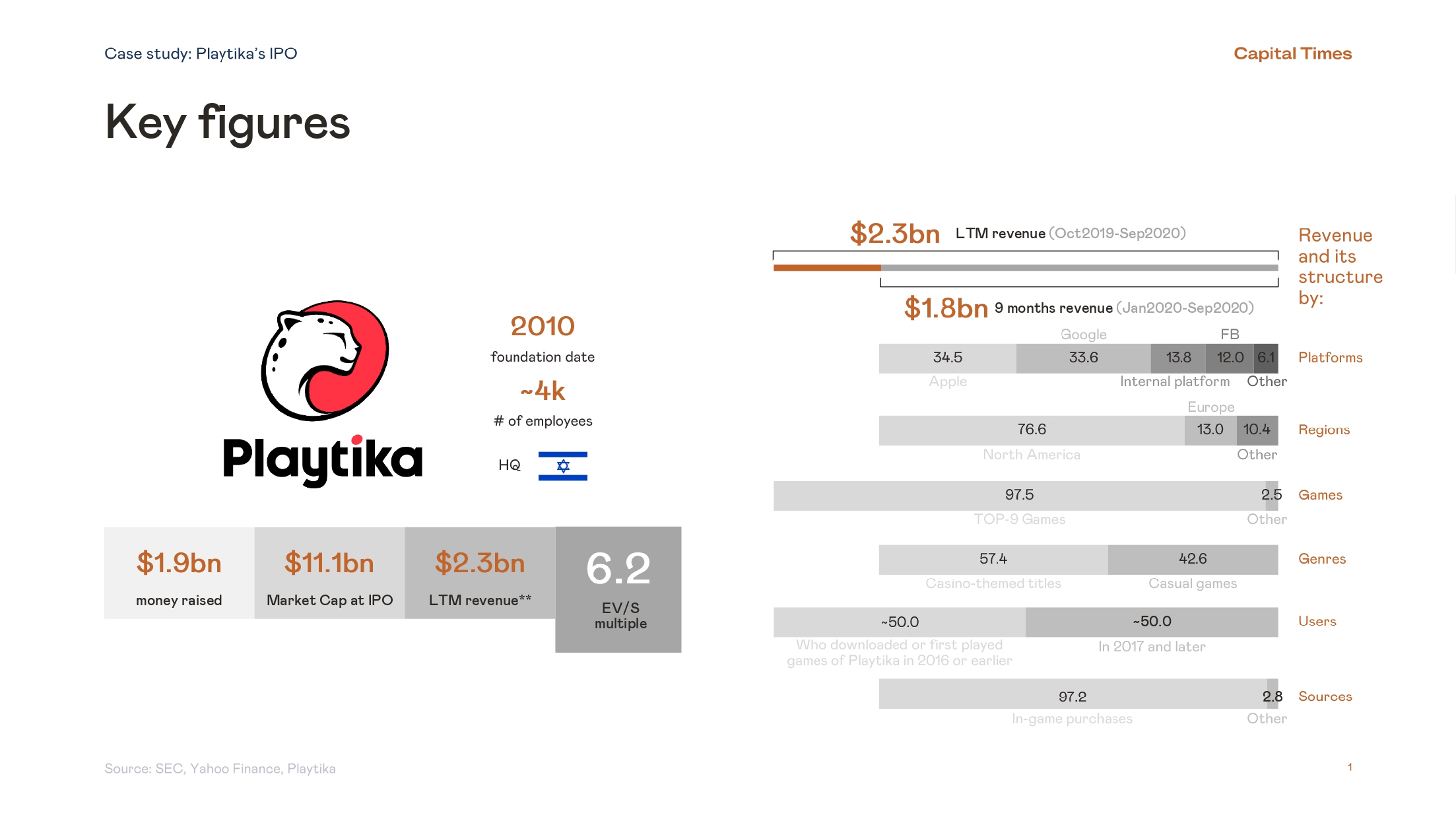

В рамках IPO было продано акций на $1.9bn, из них около $500m будут направлены на развитие компании и, вероятно, на погашение долга, остальное это exit инвесторов во главе с Yuzhu Shi, который обеспечил им 2.5x на вложенные инвестиции (Playtika была куплена в июле 2016 за $4.4bn).

Интересно, что долг, коего у компании набралось очень даже приличная сумма ($2.3bn), был привлечен в 2019 специально под выплату дивидендов акционерам. С учетом дивидендов доходность инвесторов на exit составила 3x.

Исторически, основной стратегией роста компании был M&A – по данным Invest Game, за все время своего существования Playtika потратила $645m на M&A. Скорее всего так будет продолжаться и дальше. Фокусироваться планируют на играх в жанрах, в которых у Playtika уже есть экспертиза: match-3, HOPA, narrative, resource management, simulation.

При этом, компания усиливает не только свой игровой портфель, но и смежные отрасли (так в 2017 году за $10m была приобретена компания Aditor, специализирующаяся на рекламе на мобильных устройствах).

Приобретенные игры генерируют почти 60% выручки Playtika, и очень грубо говоря – формируют почти 60% стоимости Компании ($6.7bn на дату IPO). А это больше чем 10х к сумме, уплаченной при покупке

Сердцем всей компании является Playtika Boost Platform, которая предоставляет услуги, технологии и экспертизу Playtika недавно приобретенным студиям, помогая им увеличивать доходы и выходить на новые рынки.

Playtika проводит хорошую работу с пользователями. Приблизительно половину выручки компании генерируют пользователи, которые загрузили или впервые сыграли в игры компании в 2016 году и раньше – поразительная преданность. Кроме того, Daily Payer Conversion в Q2-Q3 2020 находилась на рекордных для компании уровнях – 2.6%-2.7%, хотя ранее никогда не поднималась выше 2.3%.

Кого в Playtika видят основными конкурентами: Tencent Holdings, Activision Blizzard, Electronic Arts,Take-Two, Zynga, AppLovin и Product Madness/Big Fish. Как видим, тут обошлось без неожиданностей.

Инфографика 1

Инфографика 2

Инфографика 3