События 2019 года, а именно политическая неопределенность на фоне двойных выборов и военное положение в конце 2018 - не повлияли на арендную активность на рынке складских помещений.

Общий объем валового поглощения на рынке складской недвижимости в 2019 году составил около 138 000 кв. м, что на 12% ниже по сравнению с прошлым годом, главным образом, вследствии недостаточного предложения свободных площадей на рынке при значительном спросе.

В структуре валового поглощения доминировали представители сферы оптовой и розничной торговли (45%) на фоне роста розничного товарооборота в Украине (+10,5% г/г в 2019). Доля логистических операторов в структуре валового поглощения составляла 44%, что на на 25 п.п. больше по сравнению с прошлым годом, данный показатель отражает стремительное развитие e-commerce в Украине (+26,6% г/г в 2019). Среди крупных сделок в 2019 можно выделить переезд отечественного оператора на рынке профессионального оборудования «Будпостач» в логистический парка «Коммодор» с расширением площади арендуемых помещений до 22 000 кв. м.

Самыми распространенными были небольшие сделки размером до 5000 кв. м, которые составили 50% в структуре валового поглощения. Стоит отметить, что наблюдается сокращение доли таких сделок (-17 п.п. г/г в 2019), поскольку средние по размеру помещения (5 000 - 10 000 кв. м) набирали все большую популярность среди арендаторов (+23 п.п. г/г до 45% в 2019 году). Большинство сделок в 2019 были связаны с расширением и переездом с расширением (75% и 15% от общего количества сделок), на переезды без расширения арендуемых площадей пришлось всего 10%. Такая структура валового поглощения по типу сделки свидетельствует о позитивных ожиданиях бизнеса на фоне улучшения макроэкономической ситуации в стране.

Основные сделки по аренде логистической недвижимости Киева в 2019 году

| Арендатор | Сектор | Логистический комплекс | Направление | Площадь, кв.м. | Тип сделки | Класс недвижимости |

| BudPostach | Оптовая и розничная торговля | Komodor | Zhytomyr M-06 E-40 | 22 000 | Экспансия и перемещение | A |

| Good Wine | Оптовая и розничная торговля | West Gate Logistic | Zhytomyr M-06 E-40 | 9 800 | Экспансия | A |

| BF Group | Промышленное производство и энергетика | BF Terminal | Kharkiv M-03 E-40 | 9 200 | Экспансия | A |

| STV | Логистика и перевозки | Esma | Kyiv | 7 600 | Экспансия и перемещение | B |

| IN Logistic | Логистика и перевозки | RLC Peremoha | Chernihiv M-01E-95 | 7 000 | Экспансия | B |

| Fozzy | Оптовая и розничная торговля | RLC Peremoha | Chernihiv M-01 E-95 | 7 000 | Экспансия | B |

| IN Logistic | Логистика и перевозки | BF Terminal | Kharkiv M-03 E-40 | 6 300 | Экспансия | A |

| Supermarket KOLO | Логистика и перевозки | Plazma Logistic | Kharkiv M-03 E-40 | 6 000 | Перемещение | B |

| Kosmo | Оптовая и розничная торговля | Unilogic Parklll | Chernihiv M-01 E-95 | 6 000 | Экспансия | A |

| NP Logistic | Логистика и перевозки | Unilogic Parklll | Chernihiv M-01 E-95 | 6 000 | Экспансия | A |

| Zammler | Логистика и перевозки | BF Terminal | Kharkiv M-03 E-40 | 4 600 | Экспансия | A |

| Logictic Plus | Логистика и перевозки | West Gate Logistic | Zhytomyr M-06 E-40 | 4 500 | Экспансия | A |

| BDU Logistic | Логистика и перевозки | Shchaslyve 2 | Kharkiv M-03 E-40 | 4 100 | Перемещение | B |

| Makita | Оптовая и розничная торговля | Unilogic Parklll | Chernihiv M-01 E-95 | 4 000 | Экспансия | A |

В 2019 году новое предложение составило всего 22 000 кв. м и было полностью представленотретьей очередью складского комплекса Unilogic Park, вышедшего на рынок в 4 кв. 2019 года. Благодаря выходу на рынок данного объекта новое предложение на рынке складских помещений Киева удвоилось в 2019 году по сравнению с 2018, что свидетельствует о незначительном объеме введенных в эксплуатацию площадей в предыдущие периоды. Последние годы девелоперов сдерживало превышения расходов на строительство складского объекта над его инвестиционной стоимостью. Тем не менее, ставка аренды уже направляется к точке безубыточности и застройщики сейчас активно ведут подготовку к внедрению новых проектов.

Ожидается, что объем нового предложения останется ограниченным, когда ставка аренды пересечет отметку в $6/кв. м/месяц и/или когда проектное финансирование станет доступным, причем реализация второго условия, по нашему мнению, менее вероятной в кратко- и среднесрочной перспективе.

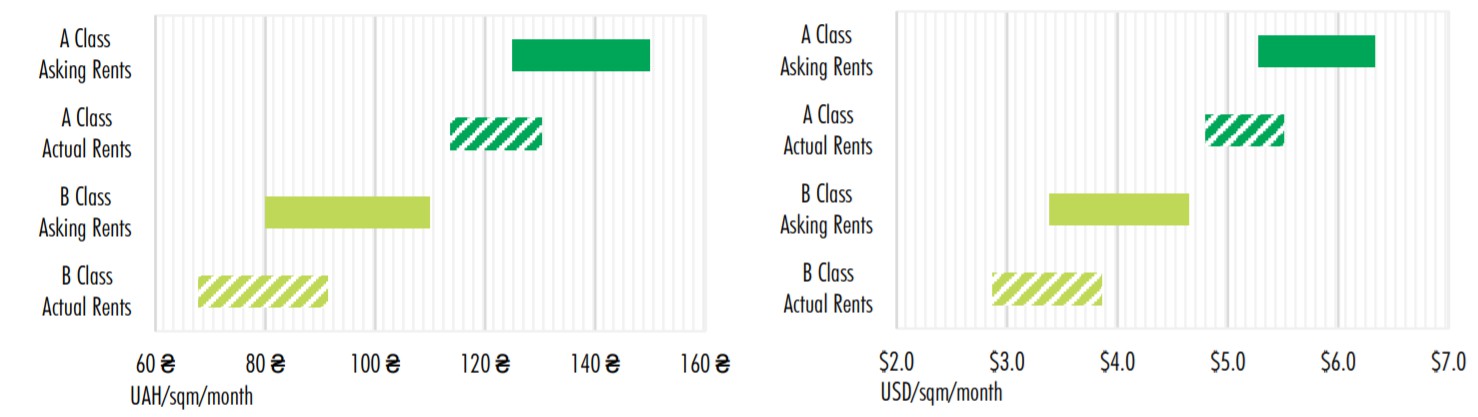

Арендные ставки на различные классы логистической недвижимости Киева

Общее предложение на рынке в 2019 году увеличилось на 13% г/г, достигнув 1 400 000 кв. м, поскольку четыре складских комплекса общей площадью около 100 000 кв. м были переклассифицированны из категории занятых владельцем в спекулятивные. В 2020-2021 новое предложение должно составить 84 400 кв. м, ведь ожидается ввод в эксплуатацию второй очереди логистического терминала Amtel (52 000 кв. м) в направлении Боярки (T-1012) и логистического комплекса SAN Factory 2 (23 400 кв. м) в г. Киев. Выход на рынок второго обусловлен потребностью в складских помещениях в пределах города на фоне стремительного развития e-commerce и услуг по доставке продуктов питания. Что касается будущих проектов, пока два международных девелопера разрабатывают проекты в направлении М-06 суммарной площадью 390 000 кв. м и при условии их согласования в 2020, строительные работы могут закончиться в 2021-2024 годах.

Что касается вакантности, растущий спрос на складские помещения вместе с ограниченным объемом нового предложения обусловили дальнейший спад среднего уровня вакантности, который начался в 2016. Таким образом, вакантность в 4 кв. 2019 снизилась до 2,5% по сравнению с 3,7% в 4 кв. 2018. Ограниченный объем имеющегося предложения был распределен между Овручской (P-02) и Одесской (М-05, Е-95) автомагистралями, что составляло 72% и 28% от общего объема, соответственно. В направлении остальных автомагистралей вакантное предложение складских площадей на конец 2019 отсутствовало.

Акутальные предложения по продаже логистической недвижимости в Украине от InVenture

Декларируемые арендные ставки на холодные склады оставались деноминированными в гривне и варьировались в диапазоне от 250 до 300 грн ($10,6- $12,7)/кв. м/месяц в 4 кв. 2019, а на сухие складские помещения начали возвращаться к деноминации в долларах, колеблясь в пределах в $5,3-6,3 (125-150 грн)/кв. м/месяц для класса А.

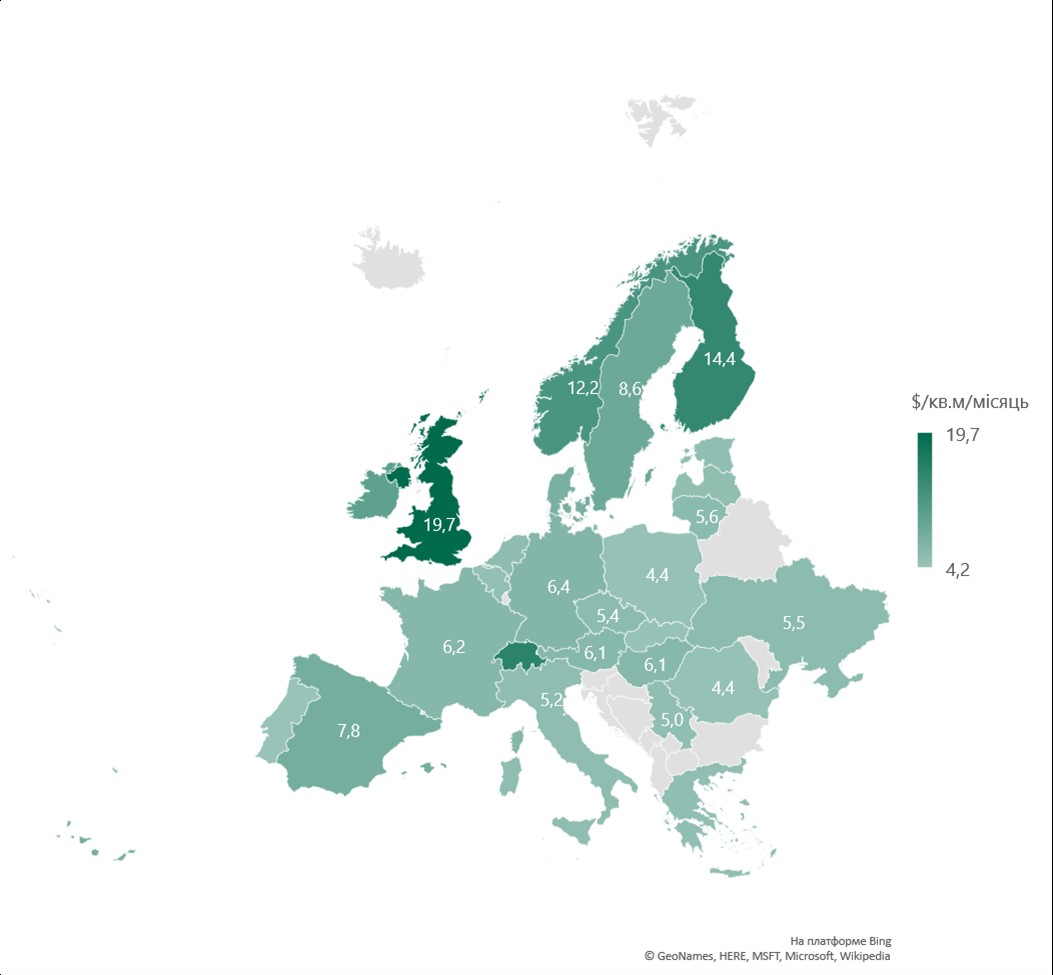

Эффективные арендные ставки на лучшие сухие складские помещения варьировались от $4,8 до $5,5/кв. м/месяц в 4 кв. 2019 (+ 34% и + 8% г / г, соответственно), превысив уровень некоторых стран Центральной и Восточной Европы ($4,3/кв. м/ месяц в Братиславе, $4,4 в Варшаве и Бухаресте, около $5,0 в Риге и Таллинне, $5,4 в Праге). Декларируемые арендные ставки на складские помещения класса B также выросли до $3,4 - $4,6 (80-110 грн) /кв. м/месяц в 4 кв. 2019. Таким образом, рост арендных ставок должен стимулировать строительство новых объектов, потенциально увеличивая объем нового предложения.

Прайм ставки в столицах/крупнейших городах европейских стран на конец 2019

В период с 4 кв. 2018 по 2 кв. 2019 инвесторы находились в состоянии ожидания в связи с политической неопределенностью, поэтому общий объем инвестиций в 2019 году, который составил $31 млн продемонстрировал спад на 12% г/г. Тем не менее, во втором полугодии понимание будущих перспектив рынка складов вместе с положительной динамикой макроэкономических показателей привели к улучшению настроения инвесторов. Ставка капитализации на лучшие складские объекты оставалась без изменений на протяжении 2019 года, на уровне 13,00%.

Среди крупных сделок на рынке, стоит отметить продажу складского комплекса FIM Service (26 700 кв. м) в с. Чайки и логистического комплекса «Арктика» (21 500 кв. м) в с. Софиевская Борщаговка. Кроме того, в связи с дефицитом свободных арендных площадей имели место также сделки приобретения складских объектов для собственных нужд покупателя, среди которых покупка помещений в. Бровары (10 500 кв. м) и в с. Чайки (10 800 кв. м).

Основные логистические центры в стадии реализации строительства в Украине

| Логистический центр | Девелопер | Площадь, кв.м. | Статус | Дата ввода в эксплуатацию |

| MEL Phase II | Amtel- Properties | 52 000 | В стадии строительства | 2 020 |

| MIRAZH Phase III | Mirazh | 9 000 | В стадии строительства | 2020/2021 |

| SAN FACTORY 2 STORAGE AREA NETWORK | SkyLine Development | 23 400 | В стадии строительства | 2 021 |

Наталья Сокирко, руководитель департамента складской и логистической недвижимости CBRE Ukraine, прокомментировала:

«В 2019 году рынок арендодателя укрепился, поскольку дефицит имеющихся складских помещений достиг критической точки и вакантных помещений на рынке почти не было. Растущий спрос, обусловленный стремительным развитием e-commerce и розничной торговли в Украине, а также ограниченное предложение свободных площадей способствовали росту арендных ставок. Мы ожидаем, что тренд на повышение ставки продолжится, побуждая девелоперов строить не только built-to-suit решения, но и спекулятивные складские комплексы. Тем не менее, такой вариант развития событий будет возможен при условии дальнейшего улучшения макроэкономических показателей, стабильности обменного курса и восстановление рынка кредитования. В то же время, в 2020 году ожидается к вводу в эксплуатацию только один масштабный проект, тогда как в 2021 ситуация может кардинально измениться и на рынке появится значительный объем нового предложения, при благоприятных рыночных условиях».

Загрузить полный отчет Kyiv Warehouse Market Report 2019