Химическая промышленность имеет важное значение для развития украинской экономики. В структуре промышленного производства, эта отрасль, в зависимости от года, занимала от 9% до 10%: в 2018 г. – 9%, 2019 г. – 9,31%, в 2020 г. – 9,93%.

Химическая отрасль остается одной из относительно стабильно работающих. Тем не менее такая стабильность в большинстве подсекторов имеет признаки стагнации или инерционного развития. Не способствует ее развитию и постоянный рост цен на энергоресурсы, который влияет на себестоимость химической продукции.

На протяжении последних нескольких лет, химическая промышленность сталкивалась с рядом проблем:

- давление со стороны внешнего рынка, которое в основном отображалось на внутренних ценах.

-частичная монополизация рынка. Химический сектор во многих подсекторах представлен в основном большим предприятиями, в том числе государственными, конкурировать с которыми довольно сложно. К тому же, монополизация есть и на сырьевых рынках, что с точки зрения ведения бизнеса ведет к меньшей гибкости в выборе поставщиков и цен на сырье.

- частичное и косвенное регулирование рынка, политические решения. Развитие некоторых секторов украинской химической промышленности зависит от развития внешнего рынка, а также от импорта как сырья, так и готового продукта. Качественным примером является рынок минеральных удобрений. В 2014–2017 годах производство минудобрений в Украине было фактически остановлено из-за беспрепятственного доступа на украинский рынок производителей из РФ, которые на тот момент демпинговали цены на свой продукт. В то же время, продукция отечественных производителей была сравнительно дорогой для украинского фермера. В следствии, украинское производство минеральных удобрений остановилось на грани вымирания, постепенно снижались объемы производства и начали закрываться крупные заводы. Со временем, когда позиции российских игроков на украинском рынке укрепились, они начали активно поднимать цены. Российская монополия на украинском рынке минудобрений фактически продержалась до июля 2019 года, когда Кабинет Министров ввел эмбарго на поставки минеральных удобрений из РФ.

- рост цен на газ. В украинской промышленности самым большим потребителем газа является черная металлургия с 52% в структуре промышленного потребления. Химическая промышленность занимает лишь 5 место с долей в 7%. В то же время, в себестоимости производства некоторых химических предприятий газ может достигать 70%. Рост цен, который наблюдался в начале 2021 г. в Европе и других странах потянул за собой и Украину. И если металлургическую промышленность спасает стабильный спрос на рынке и рост цен на их конечный продукт, то химической будет куда сложнее. Так, по данным исследования Федерации работодателей Украины, многие предприятия, которые работают в этой отрасли в ноябре-декабре 2021 г. планируют снизить объемы производства или вообще временно его остановить.

Химическая промышленность — одна из самых сложных по своей структуре отраслей промышленности. Ассортимент ее продукции — около 1 млн наименований, видов, типов, марок продукции. В статье мы рассмотрим химический, нефтехимический и фармацевтический подсекторы.

На протяжении 2015-2020 г., больше всего выросли объемы реализации в сфере производства резиновых и пластмассовых изделий – на 126,6% в денежном выражении. Объёмы фармацевтического производства выросли увеличились на 109%, а химических продуктов и веществ – на 18,9%.

ДИНАМИКА РЕАЛИЗАЦИИ ПРОДУКТОВ ХИМИЧЕСКОЙ ПРОМЫШЛЕННОСТИ ПО ВИДАМ ДЕЯТЕЛЬНОСТИ В 2015-2020 ГГ., МЛРД ГРН

Источник: Государственная служба статистики Украины

Производство пластмасс и резины в Украине представлено 4028 предприятиями, из которых на юридические лица приходится 54,5%. Больше 88% рынка в денежном выражении приходится на производство пластмассовых изделий. Исходя из динамики производства в 2019-2020 гг., наблюдался рост в основном только в тех категориях, которые относятся к строительным материалам (покрытия, плиты).

С точки зрения прямых иностранных инвестиций, в 2020 г. отрасль по производству резиновых и пластмассовых изделий привлекла 98 млн дол, что на 63,9% меньше, по сравнению с 2019 г. В 2021 г. показатели начали восстанавливаться.

Фармацевтическое производство активно развивалось на протяжении последних нескольких лет, а сама отрасль была в лидерах по объемам прямых и капитальных инвестиций. По состоянию на 2020 г., фармацевтическая промышленность была представлена 258 предприятиями, из которых почти 90% приходилось на юридические лица. В денежном выражении на 10 самых больших предприятий приходилось более 60% рынка.

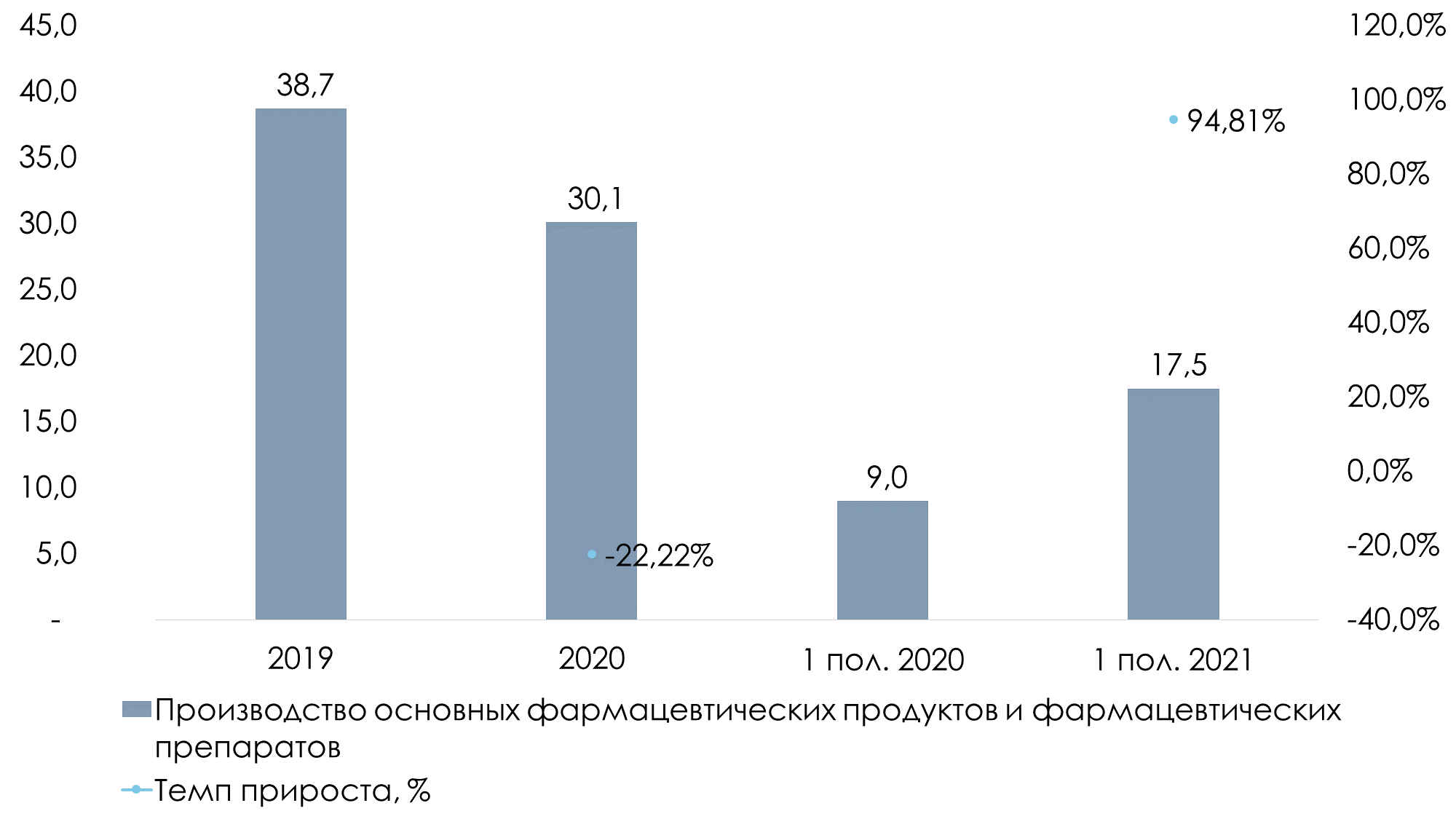

В 2020 г. отраслью было привлечено 22 млн дол., что на 58,2% меньше, по сравнению с 2019 г. Доход от инвестиций в 2020 г. снизился на 22,2% до 30,1 млн дол. В 2021 г. инвестиционные потоки и доходы от инвестиций начали восстанавливаться.

ДИНАМИКА ДОХОДОВ ОТ ПРЯМЫХ ИНОСТРАННЫХ ИНВЕСТИЦИЙ В ПРОИЗВОДСТВО ФАРМАЦЕВТИЧЕСКОГО СЕКТОРА УКРАИНЫ В 2019 – 1 ПОЛ.2021 ГГ., МЛН ДОЛ США

Источник: Национальный банк Украины

Сама фармацевтическая индустрия на фоне пандемии и повышенного спроса на медицинские препараты, становится более востребованной, современной и инновационной. Помимо этого, интеграционные процессы Украины в европейское пространство, способствуют внедрению европейских стандартов, что в свою очередь делает отрасль еще более привлекательной для ряда инвесторов. С другой стороны, рынок фармацевтики остается довольно специфичным и сложным с точки зрения выхода нового игрока, о чем свидетельствует низкий прирост количества предприятий за последние годы: в 2020 г. не появилось ни одной новой компании, а за 2015-2020 г. прирост составил всего лишь 3,2%. Таким образом, если говорить об инвестициях в фармацевтическую отрасль, то следует подразумевать в основном большие вложения в действующие предприятия.

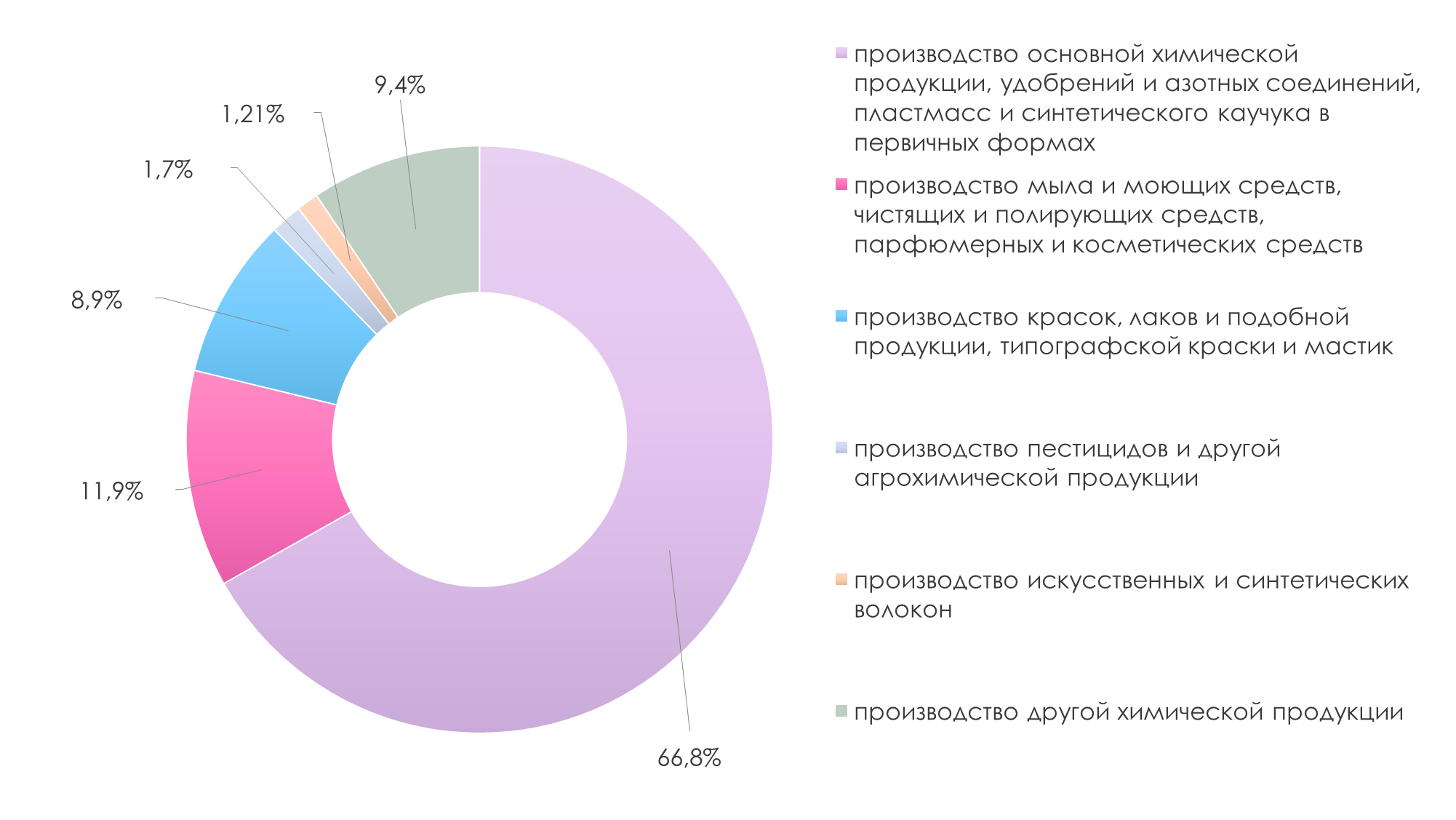

В 2020 г. объем реализованной химической продукции и веществ составлял 80,8 млрд грн., что на 1,2% больше по сравнению с 2019 г.

СТРУКТУРА ПРОИЗВОДСТВА ХИМИЧЕСКИХ ВЕЩЕСТВ И ПРОДУКТОВ ПО КАТЕГОРИЯМ, В 2020 Г.

Источник: Государственная служба статистики Украины

Источник: Государственная служба статистики Украины

Самыми интересными направлениями здесь являются производство минеральных удобрений и СЗР, лаков и красок, а также технических газов.

На протяжении последних лет агропромышленный комплекс активно развивается, а украинские аграрии из года в год получают рекордные урожаи. Среди основных объяснений – улучшение технологии производства, использование более качественного посадочного материала и ресурсов. Вот только, исходя из статистики, количество внесенных удобрений за 2018-2020 гг. особо не изменилось. Здесь сработали базовые законы спроса и предложения: с ростом цен, спрос на продукцию снижается. С другой стороны – отечественное производство выросло: по итогам 2020 г. было произведено 5,1 млн тонн азотных удобрений, что на 35% больше, по сравнению с показателями 2019 г. и является самым высоким показателем с 2015 г. Рост произошел по всем трем основным видам продукции, в частности: по карбамиду — на 47%, по аммиачной селитре — на 8%, по карбамидо-аммиачной смеси — на 29%. Основное объяснение кроется в политических решениях. С вводом эмбарго на поставки российских удобрений в Украину прекратились, отечественные производство начало восстанавливаться. Второй причиной стали низкие цены на газ в 2020 г., которые позволили удешевить производство.

Ожидается, что с полноценным введением рынка земли в Украине, развитие аграрных предприятий увеличиться еще больше. Ведь пока что многие производители не имеют уверенности в том, что через несколько лет еще будут распоряжаться теми земельными ресурсами, которые имеют сейчас. Поэтому и не вкладывают в сохранение плодотворности почвы столько, сколько нужно.

Если говорить об инвестициях в производство минеральных удобрений и СЗР, то нужно учитывать не только тенденции на рынке, но и конкурентную среду. Так, рынок минеральных удобрений в Украине практически монополизирован, поэтому если и появляются новые игроки, то развиваются они в основном только локально, а их спрос в основном построен на постоянных клиентах. Другое дело рынок СЗР. Если говорить о больших поставках для аграрных предприятий, то они предпочитают покупать проверенный импортный продукт, в действии которого они уверены. В то время как малоизвестная химия используется только хозяйствами населения для садов и огородов.

Вторым интересным направлением для инвестиций может быть производство технических газов, к которым относятся водород, кислород, пропан-бутан, аргон, гелий, углекислый газ, азот. Производство технических газов уже давно приобрело широкие масштабы, так как спрос на их поставку неуклонно растет.

Если рассмотреть ситуацию на украинском газовом рынке более глубоко, то можно заметить, что с трудностями в газовых вопросах сталкивается не только промышленные предприятия, а и население – ведь из-за высоких цен, люди не могут полностью себя обеспечить «голубым топливом». В следствии этого, может усилиться спрос на котлы, дерево, а также технический газ. На протяжении 2018-2020 гг. выросло производство аргона (+12,6%) и азота (+12,9%). В то же время, наблюдалось незначительное снижение объемов кислорода (-4%).

Предприятие, которое занимается производством красок и лаков также может быть инвестиционно привлекательным. В 2020 г. по сравнению с 2018 г. производство красок и лаков на основе полиакриловых или виниловых полимеров увеличилось на 3,2%, а по сравнению с 2019 г. – на 5,75%. Хотя стоит отметить, что рост наблюдается не по всем видам продукции.

Предприятие, которое занимается производством красок и лаков также может быть инвестиционно привлекательным. В 2020 г. по сравнению с 2018 г. производство красок и лаков на основе полиакриловых или виниловых полимеров увеличилось на 3,2%, а по сравнению с 2019 г. – на 5,75%. Хотя стоит отметить, что рост наблюдается не по всем видам продукции.

В частности, рост спроса на лакокрасочную продукцию обусловлен активизацией рынка жилищного строительства и ремонтных работ: объем строительства в 2020 г., по сравнению с 2019 г. вырос на 11,2%, тогда как по итогам января-сентября 2021 г. ( к аналогическому периоду 2020 г.) прирост составил 3,2%.

С точки зрения инвестиционной привлекательности, химическая отрасль имеет неоднозначный потенциал. Данный вид промышленности является одним из приоритетов государственной политики, особенно на фоне кризисных отношений с Россией, которая долгое время являлась основным поставщиком как сырья для химической отрасли, так и конечной продукции. Покупая сырье в других странах, производство некоторых продуктов все еще остается довольно дорогим для внутреннего потребителя. К тому же, довольно часто газ и другое сырье становится инструментом для политических манипуляций, которые не позволяют спланировать деятельность предприятия в долгосрочной перспективе.

С другой стороны, на рынке химической промышленности много подсекторов представлены большими монопольными предприятиями, поэтому выход для новых игроков может быть довольно сложным или чаще всего нецелесообразным.

Куда инвестировать? В те направления, в которых газ можно заменить другими источниками энергии или же нишевые направления, которые при правильном продвижении и продажах, могут быть прибыльными на локальном уровне. Потенциально интересным направлением может быть производство технических газов, которые используются как в промышленном производстве, так и в медицине.

Стоит отметить, что сейчас компания InVenture осуществляет поиск покупателя для действующего бизнеса по производству и продаже технических газов. Предприятие более 20 лет осуществляет успешную деятельность в одном из промышленно развитых регионов страны и является региональным лидером в сфере поставок технических газов. Компания располагает собственной производственной базой, всей необходимой инфраструктурой и современным автопарком.

Автор: Неля Онищенко, ведущий маркетинговый аналитик компании MOST