Анализ тенденций развития рынка изоляционных материалов (тенденции, особенности, проблемы, факторы влияния на рынок, в т.ч. тенденции на строительном рынке)

Тепловая, гидро- и звукоизоляция зданий является важным элементом строительства по ряду причин. В первую очередь речь идет об энергоэффективности и защите от влияния внешних факторов, что призвано увеличить качество пребывания в жилом или нежилом здании. Потребность в энергоэффективных решениях связана с ростом цен на энергоресурсы.

Вторым фактором, который также повлиял на рынок теплоизоляционных материалов, стал рынок строительства в Украине. За исключением спада в 2018 году, вызванного укреплением гривны и спадом спроса на жилое строительство и постепенное удовлетворение спроса 2015-2017 годов, спровоцированного геополитическими событиями в стране. С 2019 рост строительства был вызван экономическим ростом в стране, а в 2020 – сохранением активности в строительных работах вопреки карантинным ограничениям.

Рост происходил также вопреки проблемам отдельных застройщиков (в первую очередь – Укрбуда, во вторую – мелких компаний, работающих за средства инвесторов). В 2020 к ним добавились объекты, связанные с банком Аркада, но влияние этих факторов будет заметно лишь по итогам 2020 года.

За исследуемый период наибольшие объёмы введённых в эксплуатацию зданий пришлись на 2019 год и составили 14,9 млн. м2. На Киев и Киевскую область пришлось около 30% всего введённого в эксплуатацию жилья. Около 89% всего введённого в эксплуатацию жилья пришлось на строительство нового жилья и только 11% на реконструкцию.

Степень использования изоляционных материалов зависит от использованных стеновых материалов. Так, почти 60% нового жилого строительства осуществляется с применением кирпича (в свою очередь, 30% - керамического, 70% - силикатного); 12% - где изоляция используется в больших объемах – здания из бетонных конструкций.

Теплоизоляция используется в большинстве зданий независимо от сегмента, звукоизоляция – в более дорогостоящих строительных сегментах, а гидроизоляция зависит от применяемого материала.

Учитывая разнонаправленную тенденцию рынка строительства, прогнозируя его дальнейшее развитие, следует исходить из следующих факторовпоказателей, которые влияют на данный рынок.

- Рынок строительных материалов. Для понимания некоторых тенденций рынка теплоизоляционных материалов, необходимо рассмотреть общий рынок строительных материалов, объём которого по итогам 2019 года составил порядка 100 млрд. грн. (строительные объекты + DIY). В 2020 году ожидается замедление в отрасли, связанное с незначительным снижением активности за счет объектов, строительство которых было заморожено в период карантина.

Поднятие минимальной заработной платы со второй половины 2020 года и далее будет способствовать увеличению стоимости жилья на 2-3 процента, что может привести к перераспределению расходов в других сегментах.

В 2018 году отменили сертификацию строительных материалов, что может привести к использованию некачественных материалов в строительстве, что, однако, зависит от застройщиков. Отсутствие как такового нормативного регулирования и методов контроля, привело к установке доли теневого рынка на уровне 15-17%, в зависимости от типов строительных материалов. Наибольшая доля фальсифицированной исследуемой продукции приходится на рынок пенополистирола, а именно на производство пенопласта EPS, поскольку его производство не требует дорогостоящей техникисырья и сам процесс производства достаточно прост.

Номенклатура строительных материалов для теплоизоляции, помимо исследуемых сегментов, также состоит из: полимерной крошки, монолитного пенобетона, пенополиуретана (жидкого утеплителя), полиизоцианурата, вспененного каучука и различного рода стеновых комбинированных панелей.

Несмотря на значительное повышение цен на энергоресурсы, цены на весь комплекс работ по теплоизоляции, все ещё остаются высокими.

На долю потерь через стены, крышу, окнадверивентиляцию приходится до 90% потерь тепла. Утепление всего помещения в комплексе с утеплением фасада, крыши, заменой окон, заменой отопительного оборудования позволяет получить эффект синергии. В первую очередь, при росте цен на энергоресурсы, домохозяйства начинают с замены недорогостоящих элементов, которые позволяют повысить энергоеффективность здания. К таким можно отнести замену лампочек и электрических бытовых приборов на более энергоэффективные, как самый дешёвый вариант для сокращения потребления энергоресурсов. Далее по стоимости затрат идет замена окон на энергосберегающие с 2-3 стеклопакетами. Ну и самым дорогим вариантом остаётся теплоизоляция стен, крыши, пола и замена отопительного оборудования.

Благодаря росту основных экономических показателей доля инвестиций в утепление в исследуемый период выросла, а в сегменте окон – сохранилась в объеме, однако уменьшилась в структуре за счет возможности больших затрат на использование изоляционных материалов.

Зависимость от импорта. В исследуемых сегментов в Украине нет производства стекловаты, что может объясняться отсутствием качественных программ обращения с отходами с сбором стеклобоя для этих целей с одной стороны и наличием производителей, контролирующих дистрибуцию стеклобоя для переработки в другие продукты стекольного производства. Также отсутствует производство ПВХ мембран, а весь представленный экспорт является реэкспортом мембран, произведенных в других странах.

Изменение климата. Глобальное потепление и изменение температуры воздуха зимой, заметное в 2019 и 2020 году привело к теплой зиме и мыслям о перераспределении расходов на теплоизоляцию зданий. Так, для отдельных теплых зимних дней теплоизоляция может исключить потребность в использовании индивидуального отопления, потому в долгосрочной перспективе является выгодным сегментом для инвестирования.

Общие показатели рынка, расчёт ёмкости рынка

Оценка объёмов рынка теплоизоляционных материалов производилась частично на основе официальной статистической информации по производству, по каждому производителю, который официально выпускал продукцию, информации об объёмах импорта и экспорта, а также согласно публичным комментариям игроков и комментариев профильных ассоциаций о рынке строительства и теплоизоляционных материалов в Украине.

Таблица 1

Объём рынка изоляционных материалов в Украине за 2017-2020 гг., в натуральном выражении, тыс. тонн*

|

Материал |

2017 |

2018 |

2019 |

1 пол. 2019 |

1 пол. 2020 |

|

Стекловата |

30,6 |

36,1 |

29,8 |

17,6 |

15,2 |

|

Темпы прироста,% |

|

18% |

-17% |

|

-14% |

|

Каменная вата |

145,6 |

160,7 |

187,8 |

99,3 |

98,6 |

|

Темпы прироста,% |

|

10% |

17% |

|

-1% |

|

Пенополистирол |

22,8 |

23,4 |

25,9 |

11,4 |

11,6 |

|

Темпы прироста,% |

|

3% |

11% |

|

2% |

|

ПВХ мембраны, тонн** |

4,8 |

5,6 |

3,9 |

1,4 |

1,5 |

|

Темпы прироста,% |

|

17% |

-30% |

|

7% |

|

Звукоизоляция |

7,5 |

8,3 |

9,5 |

4,9 |

3,1 |

|

Темпы прироста,% |

|

10% |

15% |

|

-37% |

|

Гидроизоляция |

3,3 |

3,6 |

3,7 |

1,9 |

1,6 |

|

Темпы прироста,% |

|

10% |

2% |

|

-17% |

Источник: данные Государственной службы статистики Украины, данные операторов рынка, данные Таможенной службы Украины, оценка Pro-Consulting

* - если не указано другое

Наибольший рост в исследуемом сегменте показали поставки стекловаты за счет не только теплоизолирующих, но и звукооизолирующих свойств. В 2019 году рынок практически на 70 процентов увеличил показатель 2017 года, а в 2020 – за счет снижения темпов строительства – снизился до прогнозного показателя 2017-2018 годов.

Сегмент каменной ваты укрепился благодаря росту экспорториентированных предприятий.

Импорт ПВХ мембран просел, вероятно из-за снижения использования их строительными компаниями. Сегмент пенополистирола увеличился пропорционально изменениям на строительном рынке в целом.

По результатам исследования не было найдено других теплоизоляционных материалов, массово или ситуационно применяемых в строительстве в Украине.

Сегмент звукоизоляции, импорториентированный и состоящий на более чем 90% из стекловолокна, дублировал динамику рынка стекловаты.

Сегмент гидроизоляции является стабильным из-за того, что изоляция фундамента, стен и кровли является в большей мере обязательной в сравнении с тепловой и звуковой изоляцией

Сегментация и структурирование рынка

Сегменты каменной ваты и пенополистирола представлены преимущественно отечественной продукцией, в то время как все остальные – импортными. Учитывая динамику рынков и наращивание отечественного производства, доля импортной изоляции постепенно сокращалась.

Диаграмма 1

Структура рынка изоляционных материалов по происхождению продукции, в Украине за 2017-2020 гг. в денежном выражении, %

Источник: данные Государственной службы статистики Украины, данные Таможенной службы Украины, оценка Pro-Consulting

Ведущими сегментами рынка являются каменная вата и пенополистирол, которые производятся в Украине.

На данный момент в Украине стекловолокно для теплоизоляции представлено исключительной импортной продукцией. В Украине на данный момент нет предприятий по производству материалов из стекловолокна для утепления. Также предприятия, которые используют стекловолокно для ремонта автомобилей, создания разного рода жёстких форм (бассейны, тара), используют импортное стекловолокно. Это свидетельствует об отсутствии производственных мощностей для производства такого рода продукции. В тоже время, в Украине нет дефицита стекла, которое является основным сырьём для производства материалов из стекловаты. На данный момент в Украине около 90% всего стеклобоя используется повторно для производства стеклотары и флоат-стекла.

Объем производства в разрезе 4 сегментов

Исследуя рынок теплоизоляционных материалов, пришли к выводу, что в 2018 году на объёмы производства повлияли два основных фактора:

- Рост цен на энергоносители в Украине. С 2014 по 2020 год цена на газ для населения выросла в среднем с 1,1 грн. за м3 газа в 2014 году до 5,5 грн. за м3 газа на сентябрь 2020 года. Вырос и импорт газа – на 34,9% в 2019 году в сравнении с 2018. В таких условиях проходит поиск оптимизации затрат на теплоснабжение.

- Динамика рынка строительства. Объем строительных работ (принятия зданий в эксплуатацию) снизился лишь в 2018 году, хотя отдельные работы по утеплению и другим видам изоляции проводились независимо от этого.

Стекловата

В Украине отсутствует производство стекловаты для утепления, а также других материалов из стекловолоконного материала. На данный момент в Украине 100% стекловаты на украинском рынке представлено импортной продукцией. Единственным производителем аналогичного материала на основе стекла - пеностекло, является ООО «НПП Технология». Пеностекло можно считать аналогом стекловаты, который также используется в качестве теплоизоляции, представляющий собой вспененную стекломассу. Пеностекло применяют в промышленном и индивидуальном строительстве, в сельском хозяйстве, а в некоторых сферах промышленности (фармакология, пищевая промышленность, нефтехимическое производство, атомная промышленность) пеностекло безальтернативно.

Каменная вата

В сравнении со стекловатой в Украине присутствуют крупные предприятия по производству каменной ваты, производственные мощности которых в перспективе могут на 100% удовлетворить внутреннее производство. Мощности самого крупного производителя завода Техно позволяют выпускать 104 тыс. тонн каменной ваты в год.

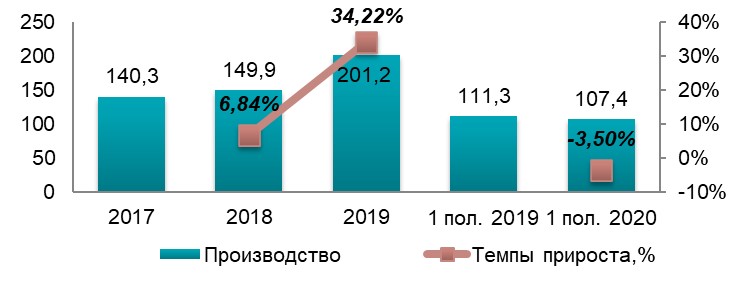

Диаграмма 2

Объём и динамика производства каменной ваты в Украине, за 2017-2020 гг., в натуральном выражении, тыс. тонн.

Источник: данные Государственной службы статистики Украины, данные операторов рынка, оценка Pro-Consulting

В 2019 году темп прироста производства каменной ваты в Украине составил 30% за счет увеличения внутреннего производства, экспортных поставок и замещения импорта других материалов. В основном прирост производства пришёлся на крупные предприятия по производству каменной ваты.

Пенополистиролы (XPS, EPS)

В Украине существует порядка 20 предприятий по производству разного рода пенополистирола, однако с 2016 года, согласно официальным данным производства продукции, их количество уменьшилось на 5 предприятий. Причиной является зависимость от импорта первичных гранул, которые привязаны к ценам на нефть.

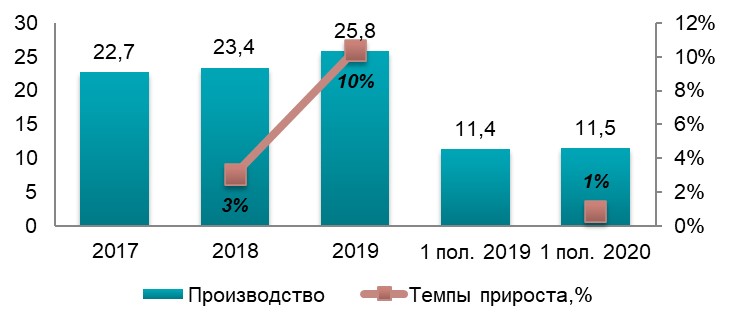

Диаграмма 3

Объём и динамика производства пенополистиролов (XPS, EPS) в Украине, за 2017-2020 гг., в натуральном выражении, тыс. тонн.

Источник: данные Государственной службы статистики Украины, данные операторов рынка, оценка Pro-Consulting

Производство пенополистирола увеличилось на 10% в 2019 году по причине доступности сырья и увеличения экспортного потенциала.

Производство ПВХ мембран для теплоизоляции также не осуществляется – продукция является импортной.

В сегменте звукоизоляции производство отдельных видов продукции позволяет говорить о его наличии, но в контексте всего рынка оно является незначительным.

В сегменте гидроизоляции существует производство мастик и полиэтиленовой пленки, однако они выполняют ряд других функций при строительстве и не относятся к целевому сегменту.

Экспорт изоляционных материалов в 2017-2020 гг.

За исследуемый период сколь угодно существенным и стабильным экспорт был в двух сегментах: каменной ваты и пенополистирола. В импорториентированных сегментах экспорт был минимальным, ситуативным либо носил характер реэкспорта.

Таблица 2

Динамика экспорта изоляционных материалов из Украины за 2017-2020 гг., в натуральном выражении, тыс. тонн.*

|

Материал |

2017 |

2018 |

2019 |

1 пол. 2019 |

1 пол. 2020 |

|

Стекловата |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

|

Темпы прироста,% |

|

8% |

-4% |

|

-87% |

|

Каменная вата |

13,7 |

18,5 |

28,4 |

16,0 |

11,7 |

|

Темпы прироста,% |

|

36% |

53% |

|

-27% |

|

Пенополистирол |

1,2 |

1,6 |

0,5 |

0,2 |

0,2 |

|

Темпы прироста,% |

|

26% |

-69% |

|

-30% |

|

ПВХ мембраны, тонн |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

|

Темпы прироста,% |

|

-62% |

-36% |

|

-74% |

|

Звукоизоляция |

0,1 |

0,1 |

0,1 |

0,0 |

0,1 |

|

Темпы прироста,% |

|

3% |

11% |

|

71% |

|

Гидроизоляция |

0,2 |

0,1 |

0,1 |

0,0 |

0,0 |

|

Темпы прироста,% |

|

-51% |

-45% |

|

63% |

Источник: данные Таможенной службы Украины, оценка Pro-Consulting

* - если не указано другое

Стекловата для теплоизоляции

Всего за исследуемый период было экспортировано чуть более 100 тонн стекловаты, с учетом реэкспорта и незначительных поставок производителей аналогов. Отправлялась продукция в Польшу, Молдову, Казахстан и Россию. А крупнейшими экспортерами были дистрибуторские компании с реэкспортом.

Каменная вата

Каменная вата имеет ряд преимуществ перед стекловатой, что также подтверждают значительные объёмы импорта и экспорта.

Динамика экспорта каменной ваты из Украины характеризуется постоянным ростом, чему способствовала активность производителей на внешнем рынке

Как и в 2017-2018 годах, в 2019 году плиты из каменной ваты занимали более 95% поставок.

В географической структуре Беларусь стала основным торговым партнером наряду с Румынией и Молдовой. В 2018 год на Румынию, Польшу и Молдову пришлось больше половины всех экспортных поставок. В 2018 году украинские экспортёры почти в три раза увеличили объёмы поставки продукции в Италию, в то время как в Норвегию - снизили в 8 раз. В 2019 году следует ожидать дальнейшее увеличение экспортных поставок в некоторые европейские страны, при том, что поставки в Румынию, Польшу и Молдову по прогнозировано будут занимать около половины всего экспорта изделий из каменной ваты для утепления.

Пенополистиролы (XPS, EPS)

По итогам 2019 года объём экспорта существенно сократился, однако, в таких небольших объемах, в целом ситуацию можно объяснить прекращением поставок в Молдову и Польшу.

В 2018 году географическая структура не изменилась: среди основных стран импортёров, на которых приходиться 80%, появляются Молдова и Польша.

В отличие от 2017 и 2018 годов, в 2019 крупные производители работали с фокусом на внутренний рынок, потому экспортерами были дистрибуторы.

ПВХ мембраны

В 2017-2019 происходили экспортные поставки ПВХ мембран в режиме реэкспорта в незначительных объёмах: 10 910 кг в 2017 году (7 поставок) и 4 639 кг в 2018 году (6 поставок), 21 563 кг в 2019 году. Весь экспортируемый товар был обозначен, как продукция не украинского производства.

Импорт изоляционных материалов в 2017-2020 гг.

В отличие от общих рыночных показателей, импорт изоляционных материалов сокращался. Связано это с замещением импортной продукции отечественной, а в импорториентированных сегментах – с конкуренцией с товарами-заменителями, а также спецификой рынка строительства в эконом-сегменте.

Таблица 3

Динамика импорта изоляционных материалов в Украину в 2017-2020 гг., тыс. тонн*

|

Материал |

2017 |

2018 |

2019 |

1 пол. 2019 |

1 пол. 2020 |

|

Стекловата |

30,7 |

35,5 |

29,3 |

17,2 |

14,9 |

|

Темпы прироста,% |

|

16% |

-17% |

|

-13% |

|

Каменная вата |

38,9 |

46,6 |

35,1 |

16,9 |

12,5 |

|

Темпы прироста,% |

|

20% |

-25% |

|

-26% |

|

Пенополистирол |

0,2 |

0,1 |

0,1 |

0,0 |

0,1 |

|

Темпы прироста,% |

|

-33% |

0% |

|

- |

|

ПВХ мембраны, тонн |

4,8 |

5,6 |

3,9 |

1,4 |

1,5 |

|

Темпы прироста,% |

|

17% |

-30% |

|

7% |

|

Звукоизоляция |

6,8 |

7,5 |

8,4 |

4,5 |

2,6 |

|

Темпы прироста,% |

|

10% |

13% |

|

-42% |

|

Гидроизоляция |

2,3 |

2,5 |

2,5 |

1,2 |

1,1 |

|

Темпы прироста,% |

|

7% |

1% |

|

-8% |

Источник: данные Таможенной службы Украины, оценка Pro-Consulting

* - если не указано другое

Стекловата для теплоизоляции

После роста рынка в 2018 году, 2019 и 2020 показали снижение в импорте. Его можно связать с параллельным ростом сегмента каменной ваты.

Основу поставок в 2019-2020 годах составили рулоны из стекловолокна, которые стали пользоваться большей популярностью, чем плиты.

Географическая структура импорта изменилась, также в сторону диверсификации поставок и сокращения импорта из России, что отчасти связано с наличием конкурентного предложения, отчасти – с напряженной геополитической ситуацией. Тем не менее, Россия все равно лидирует в структуре импорта стекловаты для теплоизоляции, занимая более 1/3 от всего импорта.

Каменная вата

Импорт каменной ваты показывал схожую динамику со стекловатой, что также можно объяснить укреплением отечественных производителей. Отметим, что большая часть каменной ваты поставляется плитами.

Беларусь и Польша сохранили статус ведущих поставщиков каменной ваты, однако в сравнении с 2017 годом, поставки из Беларуси снизились.

Пенополистиролы (XPS, EPS)

Ежегодно пенополистирол импортируется в объемах до 200 тонн, что, на фоне наличия внутреннего производства, не является релевантным для оценки.

ПВХ мембраны

Импорт – основа рынка ПВХ-мембран в Украине, хотя 2019 и 1 половина 2020 года показали спад. Он может быть связан со снижением спроса на более дорогостоящий продукт.

По итогам 2018 года темп прироста экспорта ПВХ мембран составил 17%. Анализ объёма производился на основе только тех мембран, которые используются для различного рода теплоизоляции зданий. За анализируемый период в структуре импортных поставок ПВХ мембран основная доля пришлась на ПВХ мембраны, которые используют для крыши.

Россия осталась ведущим торговым партнером в сегменте ПВХ-мембран. Ее доля выросла, однако в большей мере за счет сохранения объема при потере импорта в целом

Сферы потребления ТИМ в Украине. Оценка долей сфер в структуре потребления. Предпочтения относительно товара – общие характеристики качественной продукции

Основными сферами потребления исследуемых товаров (стекловата, каменная вата, пенополистиролы, ПВХ мембрана) является сфера строительства. В свою очередь в строительстве данные материалы могут применяться в жилых зданиях, торговых центрах, больницах и промышленных зданиях. В зависимости от типа здания могут применяться материалы с преобладающим характеристиками звуко- и виброизоляции, однако все равно в основе большинства товаров заложена основная функция теплоизоляции. Также некоторые виды каменной ваты и стекловаты применяются для теплоизоляции некоторых промышленных объектов, вентиляции, доменных печей, труб, и для изоляции других видов оборудования, которое эксплуатируются в экстремально высоких рабочих температурах, где важно сохранение рабочей температуры или изоляции от внешних температур.

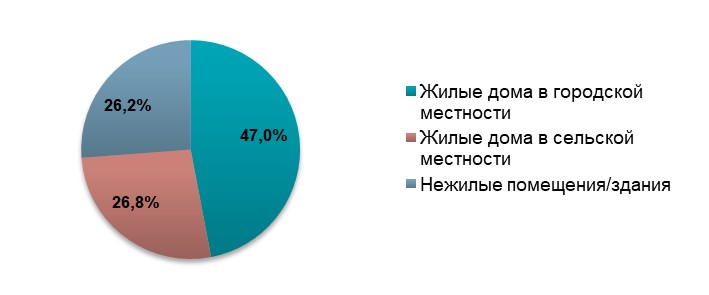

Диаграмма 4

Доли сфер в потреблении теплоизоляционных материалов в Украине в 2019 году

Источник: данные Государственной службы статистики Украины, данные операторов рынка, оценка Pro-Consulting

Строительство является основным потребителем теплоизоляции в Украине по итогам 2018 года, в то время как на промышленную изоляцию пришлось только 8%. Низкую долю промышленной изоляции можно объяснить меньшими объемами.

Выводы и прогнозные тенденции развития рынка ТИМ в Украине до 2021 гг.

Рынок стекловаты. Ввиду отсутствия внутреннего производства стекловаты, рынок импортозависим, а потому зависит от конъюнктуры рынка за границей. Преимуществами стекловаты является также использование ее в целях звукоизоляции. Рост рынка был сопоставим с ростом в других сегментах, в связи с чем можно говорить о стабильном спросе на продукцию.

Каменная вата. К положительным аспектам в сегменте можно отнести:

- Наличие сырья и внутреннего производства, а также импорта, который конкурирует с внутренними игроками.

- Покупка европейской компанией Свитондейл трёх заводов в 2018 году, один из которых занимается производством каменной ваты, производственные мощности которых позволяют выпускать 105 тыс. каменной ваты в год.

Пенополистиролы. Основой рынка является также внутреннее производство, однако сырье – гранулы – импортируются. Импорт присутствует в меньших объемах из-за дополнительных затрат на логистику вспененной продукции. Рынок, тем не менее, рос на фоне роста строительства.

ПВХ мембраны. ПВХ мембраны в Украину также импортируются.

Исходя из особенностей украинского рынка, тенденции развития следует рассматривать исходя из тенденций, которые будут влиять на рынок строительства, и строительных материалов, в контексте строительства и розничных продаж строительной продукции.

Объем строительных работ в 2020 году сократился на 4,65% в гривне и на 1,35% в долларовом эквиваленте. Основных причин две. Первая - последствия пандемии. Вторая – банкротство компании Укрбуд, о котором было объявлено осенью 2019 года. В 2020 году было заморожено строительство ряда объектов мелких застройщиков, а в августе было объявлено о неплатежеспособности банка Аркада, который финансировал строительство ряда крупных ЖК в Киеве. Поэтому к концу года ожидается снижение до 7-8 процентов.

Большинство семей в Украине не имеют финансовой возможности приобрести жилье, во-первых, из-за высоких ставок по ипотечным кредитам (около 16%), во-вторых, из-за отсутствия долгосрочных ипотек с процентными ставками до 5-7% на сроки более 5-7 лет. Сейчас многие застройщики заинтересованы в реальном возобновлении ипотечного кредитования, учитывая низкую покупательную способность большинства украинцев на покупку собственной недвижимости.