FMCG: выстоять и преуспеть

Война войной, а обед по расписанию. Кто бы мог подумать, что эта крылатая фраза может приобрести буквальное значение в современной европейской стране? Спрос на продукты питания и бытовую химию остается стабильным в разные времена. Но когда стоимость продуктов составляет половину семейного бюджета, потребительскую корзину приходится пересматривать. Какой именно бренд выберет покупатель в условиях ценовой конкуренции?

На фоне снижения покупательной способности, закрытия российского рынка, боевых действий на востоке Украины и аннексии Крыма для многих производителей остро встал вопрос выживания. Приходится искать пути для снижения издержек и выхода на новые рынки, думать о том, как оптимизировать производство и не потерять долю на рынке. Запаса прочности может надолго не хватить, поэтому действовать нужно быстро.

Текущий кризис может стать проверкой на прочность для крупных игроков и открыть дорогу для предпринимателей, которые смогут предложить качественные товары по доступным ценам и занять новые ниши.

Чтобы быстро реагировать на спрос в условиях затрудненного планирования, компаниям придется изменить подход. Гибкость и инновации могут спасти ситуацию в FMCG.

Инвесторы замерли в ожидании лучших времен, но некоторые сегменты все еще остаются привлекательными для сделок. Чтобы дожить до этих времен, компаниям придется проделать непро-стой путь и попытаться превратить свои слабые стороны в преимущества. Мы проанализировали тенденции рынка и надеемся, что они помогут вам в принятии правильных решений.

Связь по ту сторону витрины

Магазин сегодня — это не только полки с товаром и касса на выходе. Это скорее завершающий элемент в сложной цепочке прохождения продукции от производителя до конечного потребителя. Покупателю в ней видна только витрина магазина. За фасадом остается работа логистов, кладовщиков, расфасовщиков, учетчиков, бухгалтеров и менеджеров самых разных направлений. Огромное количество товара производится, фасуется, грузится, доставляется, выкладывается на полки магазинов и наконец-то продается. За всем этим круговоротом товара в природе нужен присмотр. И человеку не под силу справиться без разных датчиков, штрих-кодов, магнитных меток — всего того, что помогает автоматизировать учет перемещения товара. Помощниками в передаче такой информации на расстояние служат GPRS/EDGE, CSD, SMS-каналы совместно с решениями М2М (от машины к машине).

Важно правильно связать между собой всю цепочку бизнеса. Но обычно, чем крупнее бизнес, тем весомее его издержки на подобные коммуникации. Решения от «Киевстар» позволяют, наоборот, минимизировать расходы благодаря специальным корпоративным предложениям, закрытым мобильным группам. Да и вообще, все филиалы одной компании можно связать в единую защищенную сеть, а для переговоров установить IP-телефонию.

За клиента придется бороться, к нему необходимо достучаться. С помощью услуг «Киевстар» сделать это гораздо проще: можно общаться через коммерческий call-центр, «зарядить» на обзвон автоматических телефонных информаторов или оповестить нужных клиентов SMS-рассылкой. Современная связь по-зволяет управлять работой с клиентами из своей CRM-системы удаленно и предоставлять доступ к ней нужным сотрудникам. Необходимо быть мобильнее и гибче. Современные технологии — вот что выручит бизнес, заменит рутинные процессы, сэкономит время и деньги, ускорит товарооборот.

Сложная общая ситуация на потребительском рынке Украины в условиях падения гривны, закрытия российского рынка сбыта для многих отечественных товаров, в том числе группы FMCG, с одной стороны, усиливает внутреннюю конкуренцию, а с другой — простимулирует естественный отбор и оставит сильней¬ших. Аналитики из EY в своем отчете по исследованию рынка FMCG советуют, как реагировать на подобные вызовы.

ПРОДУКТЫ ПИТАНИЯ

В международном рейтинге The Global Food Security Index 2014, составленном The Economist, Украина находится на 52-м месте из 109 исследуемых стран по параметрам финансовой и физической доступости продуктов питания. Первые две строки занимают США и Австрия, на третьем месте Нидерланды и Норвегия. Расходы на продукты питания составляют до 50-55% ежемесячного бюджета среднестатистической украинской семьи, в то время как, например, в Германии — до 20%. На фоне снижения зарплат украинцев в 2014 году прогнозируется увеличение индекса потребительских цен на 20% до конца года.

По данным Минэкономразвития, средние цены на набор социально значимых про-дуктов в Украине в сентябре 2014 года вы-росли в целом на 85,7 грн по сравнению с сентябрем 2013-го, продемонстрировав рост на 21%.

Таблица цен на избранные социально значимые продукты питания

|

|

Сентябрь 2013, грн |

Сентябрь 2014, грн |

Рост цен, грн (20.09.2014 vs 19.09.2013) |

Рост цен, % (20.09.2014 vs 19.09.2013) |

|

Хлеб пшеничный |

4,78 |

5,98 |

1,2 |

25 |

|

Хлеб ржаной |

4,89 |

5,79 |

0,9 |

18 |

|

Говядина |

54,17 |

63,66 |

9,49 |

|

|

Свинина |

47,28 |

60,2 |

12,92 |

27 |

|

Птица |

21,39 |

28,37 |

6,98 |

33 |

|

Макаронные изделия |

5,26 |

6,36 |

1,1 |

21 |

|

Молоко (2,5%) |

7,26 |

8,33 |

||

|

Сметана (15%) |

18,73 |

21,32 |

2,59 |

14 |

|

Масло (72%) |

60 |

68.68 |

8,68 |

14 |

|

Сыр мягкий (9%) |

44,67 |

52,59 |

7,92 |

18 |

|

Сахар |

6,03 |

10,02 |

3,99 |

66 |

|

Масло подсолнечное |

14,55 |

16,04 |

1,49 |

10 |

|

Яйца |

9,69 |

11,68 |

1,99 |

21 |

|

Картофель |

3,3 |

3,02 |

-0,28 |

-8 |

Больше всего в гривневом выражении подорожала свинина и говядина (почти на 13 грн и 9,5 грн соответственно). Также значительно повысились в цене молочные продукты, в частности килограмм мягкого сыра теперь стоит на 7,9 грн больше, сливочное масло подорожало на 8,7 грн. Наибольший рост цен за год продемонстрировали такие социально значимые продукты, как сахар (+66%), мясо птицы (+33%) и свинина (+27%). В то же время картофель стоит на 8% (28 коп.) дешевле, чем в сентябре 2013 года.

Благодаря рекордному урожаю зерновых в прошлом году (63 млн тонн) украинцы не будут ощущать нехватку хлеба в 2014-м. Тем не менее структура потребительской корзины будет меняться: в первую очередь вследствие ослабления курса гривны к иностранной валюте и подорожания импортных продуктов, таких как рыба, фрукты, кофе, чай и другие.

Что касается каналов продаж продуктов питания, украинцы по-прежнему предпочитают неорганизованную торговлю. По данным GfK Ukraine, около 50% продуктов приобретается на рынках, за ними следуют магазины у дома (до 25%) и супермаркеты (около 12%). В 2014 году доля приобретенных товаров в сетях современных форматов увеличилась на 3,2% по сравнению с прошлым годом, при этом рост обеспечивался преимущественно за счет дискаунтеров и гипермаркетов. С точки зрения инвестиционной привлекательности потенциальные инвесторы проявляли некоторый интерес по отношению к сегментам соусов, соков, кондитерских изделий и замороженных продуктов.

Сегмент соусов

- Украинский рынок соусов включает кетчуп, майонез, горчицу, другие соусы и приправы. В натуральном выражении объем рынка в 2013 году достиг 261,8 тыс. тонн, превысив результаты 2012-го на 3%.

- Производство соусов в Украине за по-следние два года колебалось от -3,3% в 2012 году до +2,4% в 2013-м.

Динамика объема рынка соусов Украины, тыс. тонн

Структура производства соусов по категориям продукции, 2013

Сегмент соков

- В структуре производства соусов традиционно преобладает майонез: в 2013 году на него пришлось 60,2% производства в сегменте, 31,4% — на кетчуп.

- Импорт соусной продукции характеризуется незначительным объемом и высокой ценой: в 2013-м он составил 8,5% рынка. Наиболее высокая доля ввозимых из-за рубежа продуктов была в приправах и других соусах (47,2%). Импорт кетчупа, майонеза и горчицы составил 2,0%, 0,6% и 5,4% соответственно. Основными странами-поставщиками соусной продукции в Украину в 2013 году являлись Россия, Польша и Германия.

- Экспорт соусов преимущественно осуществлялся в Россию, Молдову и Беларусь. Основными экспортируемыми продуктами в 2013 году были кетчуп (54% в натуральном выражении) и майонез (22%).

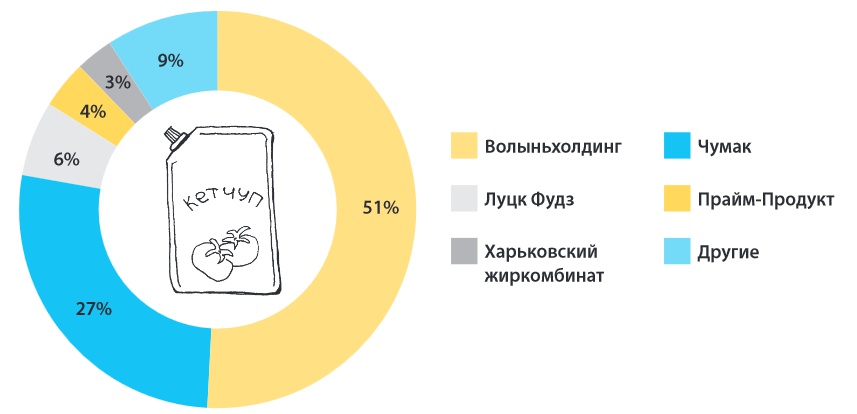

- Экспорт на рынке майонеза и рынке кетчупа имеет высокую концентрацию: топ-5 игроков занимают 62% и 91% соответственно. Явным лидером в обеих категориях выступает компания «Волыньхолдинг» (ТМ «Торчин»).

Топ-5 производителей майонеза, 2012

Топ-5 производителей кетчупа, 2012

Сегмент соков

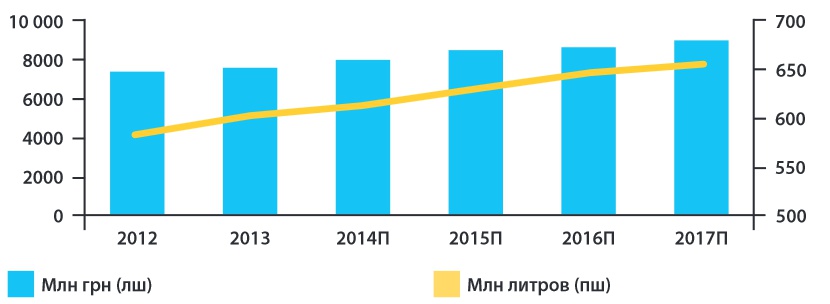

- Объем рынка соков в Украине в 2014 году составит около 580 тыс. литров, или 7,9 млрд грн в денежном выражении. На период до 2017 года, согласно данным Euromonitor, прогнозируется среднегодовой темп роста 7%. В связи с тем, что происходило повышение цен на соки и нектары, рост наблюдался в денежном выражении, что перекрывало снижение объемов производства в 2011 и 2012 годах.

- Более 150 заводов в Украине производят соки, нектары и сокосодержащие напитки. Несмотря на большое количество производителей, рынок соков характеризуется высокой концентрацией. Четыре крупнейших игрока — «Сандора» (принадлежит PepsiCo), «Витмарк-Украина», «Эрлан» и «Кокa-Колa Бевериджиз Украина» — занимают более 90% производства соков.

- Доля импортной продукции на украинском рынке соков не превышает 5-7% благодаря высокой стоимости товара и сильным позициям локальных игроков. Среди крупнейших импортеров можно выделить российские компании «Вимм-Билль-Данн» и «Лебедянский».

- В 2013 году основной объем импорта соков составил $69,5 млн и был обеспечен в первую очередь Бразилией (26,9%), Нидерландами (13,7%) и Россией (12,9%). Экспорт в 2013-м составил $240,1 млн, более половины которого (58,7%) было направлено в Польшу, за ней следовала Россия (30,3%) и Австрия (4,5%).

БОЛЕЕ 150 ЗАВОДОВ В УКРАИНЕ ПРОИЗВОДЯТ СОКИ, НЕКТАРЫ И СОКОСОДЕРЖАЩИЕ НАПИТКИ

Объем рынка соков Украины, 2012-2017

- В ближайшее время появление новых серьезных игроков на рынке соков Украины маловероятно ввиду высокой концентрации рынка, сильных позиций локальных игроков («Витмарк-Украина» и «Эрлан») и присутствия мировых гигантов PepsiCo и Coca-Cola. Тем не менее наблюдалось появление нового сегмента — сока прямого отжима. Первойуспешной компанией, которая запустила подобный продукт, выступила T.B.Fruit, основным бизнесом которой является производство сокового концентрата.

Украинец в среднем потребляет около 10-12 литров сока в год. Этот показатель значительно ниже европейского (около 30 литров) и американского (около 50 литров) в год. Такая тенденция объясняется в первую очередь низким уровнем дохода украинцев. Производители соков в борьбе за покупателя обновляют и увеличивают ассортимент продукции. Поэтому на отечественном рынке представлен широкий выбор соков и нектаров, в то время как за границей в основном продаются классические соки.

По данным Pro-Consulting, большая часть потребителей предпочитает моносоки, что отражается на ассортиментном предложении операторов — около 61% рынка занимает именно этот вид продукции. Различные фруктовые и овощные миксы заполняют оставшиеся 39% рынка. Наибольшим спросом среди украинских потребителей пользуется апельсиновый сок — его удельный вес в общей структуре потребления превышает 26%. Также популярен яблочный сок (почти 22%).

-

Текущий геополитический конфликт с Россией негативно повлияет на продажи соков. В июле 2014 года Роспотребнадзор принял решение о запрете поставок соков из Украины. В связи с этим, например, крупнейшему предприятию отрасли «Витмарк-Украина» придется снизить производство, поскольку компания экспортировала значительные объемы сока в Россию (1,6 млн литров соковой продукции за I полугодие 2014-го).

РОСПОТРЕБНАДЗОР ПРИНЯЛ РЕШЕНИЕ О ЗАПРЕТЕ ПОСТАВОК СОКОВ ИЗ УКРАИНЫ

- Соки не являются продуктом первой необходимости, поэтому при снижении покупательной способности населения и повышении цен на напитки, изготовленные с использованием импортного сырья, спрос на соки в ближайшее время увеличиваться не будет.

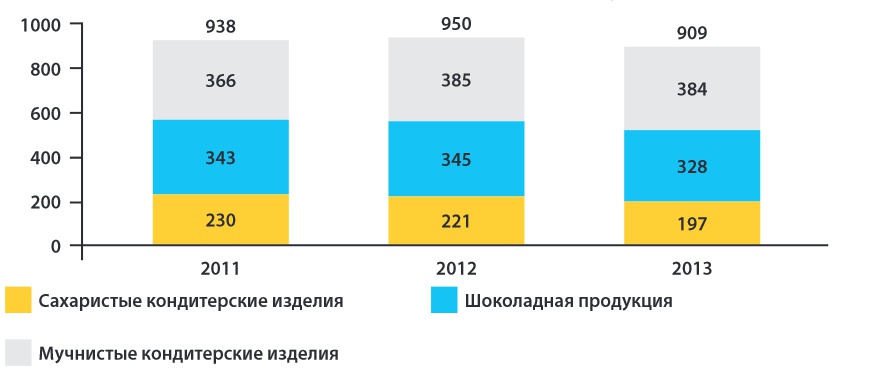

Объем производства основных категорий кондитерских изделий, тыс. тонн

Кондитерские изделия

- На фоне кризисной ситуации в Украине 2013 год и первая половина 2014-го для кондитерской отрасли стали крайне тяжелыми. Сегмент сахаристых кондитерских изделий показал самый большой спад в 2013 году (на 10,8% по сравнению с 2012-м) и составил 196,8 тыс. тонн. Производство шоколадной продукции в прошлом году составило 327,6 тыс. тонн, что на 5% ниже по сравнению с 2012-м. Менее существенное снижение производства наблюдалось в сегменте мучнистых кондитерских изделий (на 0,1%): достигло 384,4 тыс. тонн в 2013 году. В первом полугодии 2014-го спад по всем трем основным сегментам кондитерской промышленности увеличился.

- Одним из факторов снижения производства стал запрет продажи украинской продукции в России. 5 сентября 2014 года Рос-потребнадзор запретил ввоз кондитерских изделий крупнейших украинских компаний «Конти» и «АВК» на территорию РФ. Ввоз продукции «Рошен» запрещен с июля 2013-го. Таким образом, крупнейший рынок сбыта оказался заблокированным для трех ведущих экспортеров, на которых приходилось около 90% поставок украинских сладостей в РФ, по данным газеты «Капитал».

- Вследствие удорожания импортного сырья и энергоресурсов цены на кондитерские изделия в ближайшей перспективе будут расти.

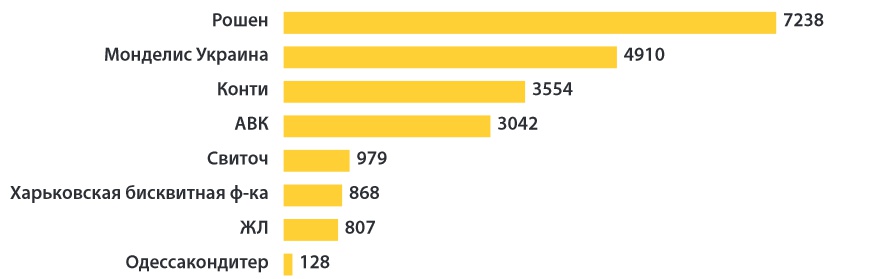

Выручка крупнейших кондитерских компаний Украины, 2013, млн грн

- Рынок кондитерских изделий в Украине концентрирован, топ-5 игроков занимают более 80% производства.

- В 2013 году кондитерская компания, входящая в тройку лидеров на рынке Украины, пыталась продать бизнес. Однако, ввиду довольно высоких ценовых ожиданий акционера, сделка так и не была реализована. В текущих условиях закрытие данной сделки, на наш взгляд, является маловероятным.

- В2014 году ожидается продажа лидера отрасли — компании «Рошен», так как ее владелец Петр Порошенко был избран президентом Украины. Компания «Рошен» — крупный игрок международного класса, который будет оценен не менее чем в $1,5 млрд. Продажа такого актива, несомненно, вызовет интерес крупнейших международных компаний, таких как Nestle, Mars, Ulker. Тем не менее стоимость компании является довольно высокой, и в сегодняшних условиях привлечь реального покупателя будет непросто.

Замороженные продукты

- Производство замороженной продукции набирает популярность в Украине, следуя мировым тенденциям прошлых лет.

- Согласно данным Euromonitor, объем рынка замороженных полуфабрикатов в Украине в 2013 году составил 115 тыс. тонн (+1% к 2012-му) или $651 млн (эквивалент 5,2 млрд грн; +13% к 2012-му). Прогнозируется, что рынок будет расти в денежном эквиваленте с показателем CAGR 6% до 2018 года.

- Основными экспортными позициями являются замороженная плодоовощная продукция (95% всех поставок) и хлебобулочные изделия (4,5%).

- В структуре импорта замороженных полуфабрикатов ведущую позицию занимают морепродукты (44% в 2013-м), далее — овощи и плоды (по 22% в 2013-м) и хлебобулочные изделия (11% в 2013-м).

- Больше половины продаж замороженных полуфабрикатов приходятся на хлеб и хлебобулочные изделия (около 76%).

Структура украинского рынка замороженных продуктов

Этот сегмент показывает стабильную динамику развития. На плодоовощную заморозку и морепродукты суммарно приходится 24%.

- Рынок мясных замороженных полуфабрикатов остается динамичным сегментом с темпом роста 24% в 2012 году.

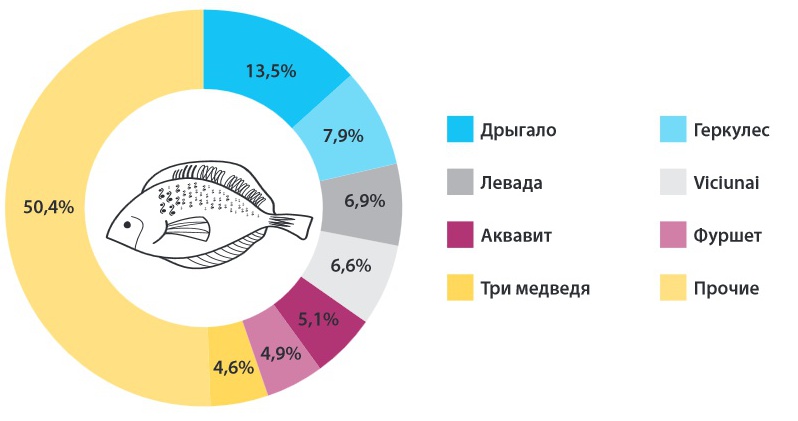

- В Украине более 40 производителей замороженной продукции. В сегменте розничных продаж лидером остается «Дрыгало» с долей рынка 14% в 2013 году. Компании удается сохранять лидерство за счет расширения ассортиментного ряда (произошло увеличение торговых наименований под брендами «Дрыгало», «Ванька-Встанька», «Ностальгия»), хорошей системы дистрибуции и разумной политики ценообразования. Другими ведущими производителями также являются: «Агродар-Украина» и «Фрау Марта» (сегмент заморозки овощей), «Аграна Фрут Украина» (сегмент замороженных плодов), «Концерн Хлебпром», «Левада», «Геркулес» (хлебные полуфабрикаты).

- Рынок значительно сегментирован, и дальнейшая консолидация возможна после урегулирования текущего геополитического конфликта с Россией.

- 50-55% — доля продуктов питания в бюджете украинской семьи.

- На 20% возрастет индекс потребительских цен до конца года.

- В категории социально значимых продуктов наибольший рост цен за год продемонстрировали сахар (+66%), мясо птицы (+33%) и свинина (+27%).

- Подорожание импортных продуктов изменит структуру потребительской корзины в сторону увеличения доли местных товаров.

- Половину продуктов украинцы все еще приобретают на рынках, но такие современные форматы розницы, как гипермар-кеты и дискаунтеры, усиливают позиции.

- Низкий уровень потребления на душу населения в Украине открывает потенциал для роста рынка FMCG при условии стабилизации ситуации в стране.

- Снижение покупательной способности заставляет производителей искать пути снижения издержек и выводить эконом-предложения.

- Геополитический конфликт с Россией и подписание Соглашения об ассоциации с ЕС диктуют необходимость переориентироваться на новые рынки Европы, Азии, Африки.

- Сегмент соусов, соков, кондитерских изделий и замороженных продуктов — потенциально интересные сферы для инвестиций.

НЕПРОДУКТОВЫЙ FMCG

Потребление основных категорий непродуктового FMCG — бытовой химии и косметики — остается практически неизменным независимо от экономической ситуации в стране.

В категорию бытовой химии включают стиральные порошки, моющие и чистящие средства, мыло, средства для мытья посуды и сопутствующие товары. В категорию косметики отнесены средства по уходу за волосами, кожей, зубами, средства для бритья и т. д.

Бытовая химия

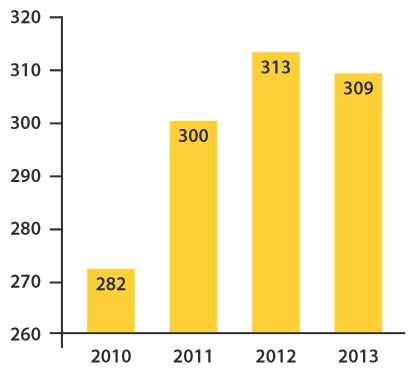

308,5 тыс. тонн составляло производство бытовой химии в Украине в 2013 году, что на 1,6% ниже показателя 2012-го. Мы ожидаем незначительный подъем производства в ближайшие пять лет со среднегодовым темпом роста CAGR 1%.

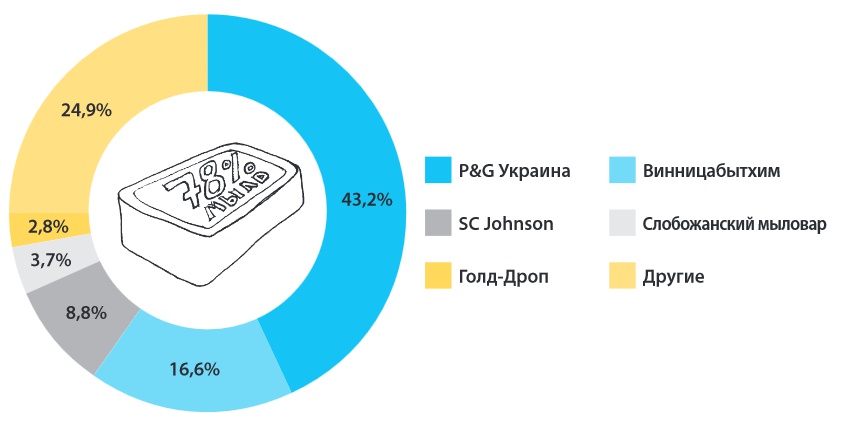

- Рынок бытовой химии в Украине характеризуется высоким уровнем концентрации. Топ-3 игрока производят около 69% всей продукции. Лидером является международная компания Procter & Gamble, портфель брендов которой включает Ariel, Tide, Fairy, Lenor, Comet, Mr. Proper, Gala, Safeguard и др. Также ведущие позиции у компании «Винницабытхим» (дочернее предприятие российской компании «Невская Косметика») с марками «Лотос», «Ушастый Нянь», а также у американской компании SC Johnson (ТМ «Туалетный Утенок», «Мистер Мускул», Glade, Oust, Pronto).

- Основной объем спроса и продаж составляют стиральные порошки, средства для мытья посуды и средства для чистки твердых Северского Донца, рек Приазовья и Черноморского бассейна, отдельных притоков Днестра и Западного Буга) Министерство экологии Украины подготовило проект закона, согласно которому предусмотрен постепенный переход к полному запрету фосфатной бытовой химии в стране до 2020 года. Перспективным направлением развития отрасли является производство бесфосфатных моющих средств и средств с минимальным содержанием химических веществ, экологически безопасной бытовой химии, не наносящей вред здоровью человека и содержащей различные биодобавки.

- Удельный вес затрат на бытовую химию в потребительской корзине среднестатистической украинской семьи в разы больше, чем в других европейских странах, а покупательная способность населения снижается. Поэтому в ближайшие годы будет развиваться экономсегмент бытовой химии (в том числе собственные торговые марки супермаркетов).

- Основными странами-поставщиками средств бытовой химии в Украину являются Россия (более 40% всех поставок), Польша, Австрия, Венгрия, Болгария, Чехия, Израиль. Ключевые компании-импортеры — Procter & Gamble (поставляет продукцию с дочернего предприятия Procter & Gamble в Новомосковске) и Henkel. Из США и Нидерландов осуществлялся импорт продукции под торговой маркой Amway.

Производство бытовой химии в Украине, тыс. тонн

Топ-5 производителей бытовой химии в Украине, 2013

ТОП-3 ИГРОКА БЫТОВОЙ ХИМИИ В УКРАИНЕ ПРОИЗВОДЯТ ОКОЛО 69% ВСЕЙ ПРОДУКЦИИ

БУДУЩЕЕ ОТРАСЛИ — ЗА ПРОИЗВОДСТВОМ БЕСФОСФАТНЫХ МОЮЩИХ СРЕДСТВ

- Экспорт в большом объеме осуществляют также компании SC Johnson, Procter & Gamble и Henkel. Более 50% всего экспорта осуществлялось в Россию, Турцию, Беларусь, Казахстан и Молдову.

-

Уровень потребления синтетических моющих средств в Украине составляет около 5 кг на человека в год. В Европе в среднем данный показатель в 2-3 раза выше — на одного среднестатистического потребителя приходится 12-16 кг в год, что свидетельствует о высоком потенциале развития рынка бытовой химии в Украине.

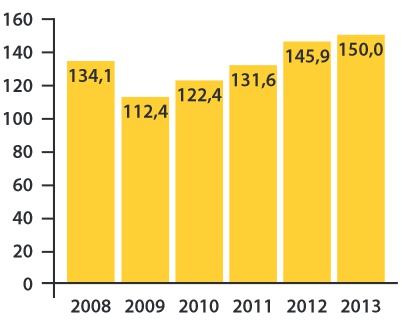

Косметика

- В 2013 году объем рынка косметики Украины в денежном выражении составлял около 21 млрд грн, продемонстрировав 3,2%-ный рост по сравнению с 2012-м. В натуральном выражении отечественный рынок косметики составил 150 тыс. тонн в 2013 году (рост +2,8% по сравнению с 2012-м).

- Поскольку уровень инфляции в 2012-2013 гг. был незначительным, рост рынка в первую очередь был обеспечен органическим ростом — увеличением объема продаж.

ОСНОВНЫЕ ПОСТАВЩИКИ КОСМЕТИКИ В УКРАИНУ — РОССИЯ, ПОЛЬША, ГЕРМАНИЯ

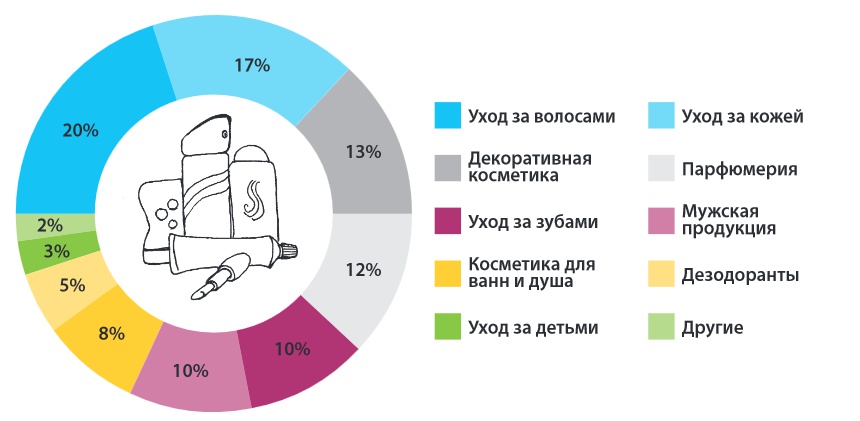

- В 2013 году объем украинского рынка косметики вырос по всем товарным категориям, согласно данным Euromonitor. Наибольший рост продемонстрировали следующие сегменты товарных групп: детские товары (+9%), уход за зубами (+4,6%), декоративная косметика (+3,6%). Товары по уходу за волосами имели наибольшее влияние на рост рынка, поскольку являются самой большой товарной категорией — около 20%.

- Ведущими компаниями на рынке косметики Украины в денежном выражении являются Procter & Gamble (с долей 12,1% в 2013-м), Unilever и Beiersdorf.

- Четвертое место в 2013 году занимала украинская группа компаний «Эльфа» с долей рынка 6,3%. Также среди крупнейших производителей — отечественные компании «Слобожанский мыловар» и «Пирана».

-

Особенностью украинского рынка косметики является высокая доля импортной продукции. В 2013 году импортная косметика заняла 81% рынка.

-

Самая высокая доля ввозимых товаров наблюдается в сегменте продукции по уходу за зубами (99,4%) и уходу за волосами (83,6%). Доля импортной косметики в сегментах продукции для ванн и душа, бритья и дезодорантов составляла 70,7%. Основными странами, поставляющими косметику и парфюмерные товары на украинский рынок, являются Россия, Польша и Германия.

-

Украина экспортирует косметические продукты в основном в Россию (36,3% в натуральном выражении в 2012 году), Казахстан (14,6%) и Беларусь (13,8%). Основные экспортируемые из Украины товары — косметика для волос (43,5% в натуральном выражении в 2012 году), товары для бритья, ванн и душа, дезодоранты (38%), а также продукты для макияжа, маникюра и педикюра (13,1%).

-

5 кг в год на человека — уровень потребления синтетических моющих средств в Украине. В Европе — 12-16 кг в год (в 2-3 раза выше). Это свидетельствует о высоком потенциале развития рынка бытовой химии в Украине.

-

Потребление основных товарных групп бытовой химии и косметики остаются практически неизменными независимо от экономической ситуации в стране.

-

Удельный вес затрат на бытовую химию в потребительской корзине среднестатистической украинской семьи в разы больше, чем в других европейских странах, а покупательная способность населения снижается. Поэтому в ближайшие годы будет развиваться экономсегмент бытовой химии (в том числе собственные торговые марки супермаркетов).

-

Перспективным направлением развития отрасли является производство бесфосфатных моющих средств и средств с минимальным содержанием химических веществ.

-

Рынок бытовой химии в Украине характеризуется высоким уровнем концентрации: топ-3 игрока производят около 69% всей продукции.

-

Особенностью отечественного рынка косметики является высокая доля импортной продукции. В 2013 году импортная косметика заняла 81% рынка.

Объем украинского рынка косметики, тыс. тонн

Структура спроса по группам товаров, 2013

БИЗНЕС-ТРЕНДЫ

Основные инструменты повышения эффективности компаний FMCG

Производители потребительских товаров сталкиваются с растущими требованиями бизнеса к снижению затрат, повышению скорости, гибкости, качеству производства, логистике, планированию и финансам.

Основные проблемы предприятий

- Упущенные продажи — производство не успевает реагировать на изменения спроса.

- Реальная себестоимость продукции непонятна, колебания себестоимости необъяснимы.

- Высокие отклонения, срывы производственного плана и графиков.

- Нехватка производственных мощностей для обеспечения роста продаж.

- Потери производительности, простои. Несбалансированные запасы (склад забит, но в нужное время материалов нет).

- Конкурентное давление — необходимость повышать качество продукции.

- Производство не соответствует требованиям для сертификации по международным стандартам.

- Сложность планирования.

- Высокие затраты на логистику и склады.

Усилия компаний по повышению операционной эффективности должны строиться вокруг четырех ключевых направлений:

- Оптимизация затрат.

- Моделирование и оптимизация цепочки поставок.

- Планирование производства, логистики и сбыта.

- Управление финансами, в том числе управленческий учет и переход на МСФО (международные стандарты финансовой отчетности).

1. Повышение управляемости бизнеса с помощью КПЭ

Успешное внедрение ключевых показателей эффективности (КПЭ) помогает поднять систему управления бизнесом на уровень выше.

Формирование системы КПЭ основано на декомпозиции целей компании до целей сотрудников функциональных подразделений. Показатели каскадируются «сверху вниз» по уровням управления:

► корпоративные — измерение уровня реализации долгосрочных целей компании;

► функциональные — измерение достижения целей компании в функциональных областях;

► индивидуальные — достижение работниками индивидуальных целей и задач. Между показателями устанавливаются причинно-следственные связи: показатели более низкого уровня иерархии способствуют достижению показателей верхнего уровня. Результаты внедрения системы КПЭ в компаниях разных отраслей показывают, что она начинает быстро приносить плоды, а это позитивно отражается на финансовых результатах.

Модель ключевых показателей эффективности (КПЭ)

2. Консолидация финансовых функций

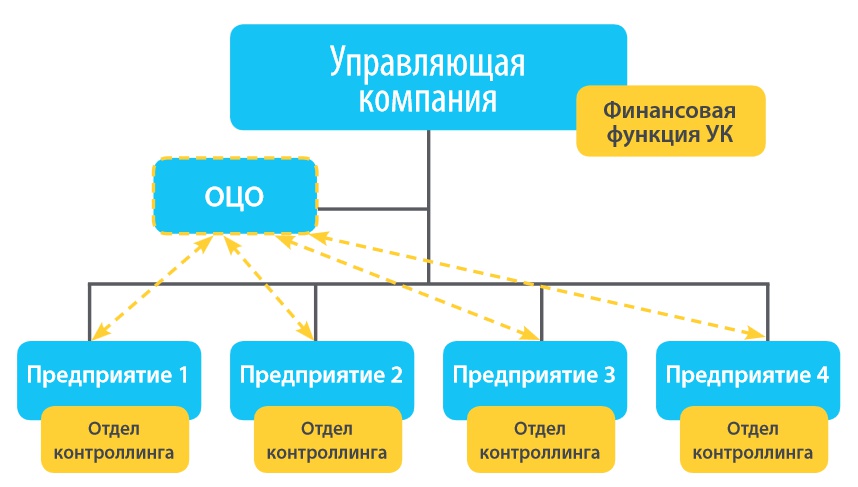

Низкая эффективность учетных процессов, недостаточно регламентировано взаимодействие между службами, слабо автоматизированы финансовые и учетные процессы. Все это говорит о том, что существует потенциал повышения эффективности транзакционных процессов. В таких случаях стоит задуматься о консолидации финансовых функций путем создания Общего центра обслуживания (ОЦО), который станет, по сути, процессинговым центром. Первичный ввод данных будет осуществляться на уровне предприятий структурными подразделениями. Также проводится консолидация функций казначейства (платежной функции).

Основные преимущества ОЦО

- Повышение качества выполнения типовых процессов.

- Повышение стабильности работы за счет накопления экспертизы в едином центре, снижения зависимости от персонала на местах.

- Сокращение численности персонала и расходов за счет эффекта масштаба.

- Сокращение сроков разработки и внедрения унифицированных бизнес-процессов за счет централизации.

- Возможность перехода на внутренние соглашения об оказании услуг (SLA).

Сложности внедрения ОЦО

- Сопротивление изменениям на местах.

- Перестройка «связанных» бизнес-процессов на предприятиях.

- Разработка и внедрение новой системы документооборота.

3. Прогнозирование спроса

Спрос управляет бизнесом FMCG, от него зависят и производство, и логистика, и финансы, и снабжение. Прогнозирование спроса для любой компании является одной из важнейших задач, решение которой помогает подготовиться к тому, что преподнесет рынок.

Типичные проблемы прогнозирования

- Значительное отклонение фактического объема продаж от прогноза.

- Базовый прогноз не выделялся из общего плана, не учитывался эффект от маркетинговых инициатив — как при анализе истории, так и при построении прогноза.

- Уровень запаса не оказывал влияния на прогноз (не учтено влияние out-of-stock).

Решения для повышения прозрачности при планировании продаж и анализе отклонений

- Расчет базового прогноза статистическим способом на основании очищенных исторических продаж. «Очистка» истории продаж предполагает выделение эффектов промо, out-of-stock, дегустаций.

- Выделение редко продающихся продуктов для прогнозирования продаж вручную.

- Анализ эффективности проведения промо-активностей и соответствующих инвестиций.

- Регулярный анализ план-факт и уточнение базового прогноза по мере накопления истории.

4. Повышение эффективности продаж

Основная цель любой компании — продавать больше и эффективнее. Для реализации этой задачи придется задуматься о многом. Создание единого пространства прогнозирования и планирования продаж уменьшает объем отклонений в закупках и товарном запасе, увеличение уровня сервиса ведет к росту дохода и лояльности, а правильная мотивация персонала является неотъемлемой частью выполнения стратегии.

Проблема

- Формирование целей по продажам в денежном выражении приводит к несогласованности закупок и продаж. В результате — избыток по одним позициям и дефицит по другим.

- Отдел продаж не учитывает доступность позиций на складе и не фокусируется на доступных SKU.

Решение

- Формирование отдельного плана продаж в каждом канале сбыта и отслеживание выполнения плана на уровне канала.

- Формирование плана продаж не только в денежном эквиваленте, но и в штуках в разрезе SKU.

- Мотивация менеджеров отдела продаж не только на выполнение плана в целом, но и на продвижение конкретных продуктов.

5. Процесс интегрированного планирования

Зачастую планирование в различных подразделениях происходит на основании разных данных, что усложняет принятие верных управленческих решений. Внедрение интегрированного планирования позволяет всем функциям и подразделениям компании работать согласованно в рамках единого плана.

Проблемы планирования

- Планирование продаж, закупок, уровня запасов осуществляется раздельно: на основании разных данных, по разным принципам и с различными целями.

- Высокий уровень запасов, страхующий от неопределенностей любого рода.

Решение

- Согласование месячного и недельного ритма работы всех подразделений, участвующих в операционном планировании — продажи, склад, закупки, финансы, импорт и таможня.

- Создание планов закупок товара и акцизных марок, прогноза товарного запаса и складских мощностей на основе единого плана продаж.

- Регулярный контроль выполнения плана продаж и анализ отклонений планов закупок и запасов.

Управление закупками и запасами

Большинство компаний постоянно сталкивается с проблемой несбалансированности запасов на складе. Установление дифференцированного страхового запаса для каждой позиции приводит к качественному улучшению товарного запаса.

Проблемы управления

- Уровень страхового запаса устанавливается без учета специфики товаров.

- Не учитывается сезонность, что приводит к несбалансированности запасов между категориями.

Отсутствует связь между требуемым уровнем сервиса и страховыми запасами по каждому SKU.

Решение

Создание модели расчета страховых запасов, учитывающей такие параметры:

- целевой уровень доступности продукции;

- время реакции в цепи поставок (поставщик -> акцизный склад -> склад отгрузки);

- ошибку прогноза;

- стандартное отклонение времени поставки;

- частоту размещения заказов и минимальный размер заказа.

7. Расширенное управление складами, складскими мощностями и доставкой

Эффективно выстроенные процессы и материальные потоки на складе повышают скорость и точность выполнения операций, снижают трудозатраты и превращают склад в работающий как часы механизм.

Проблема управления складами

Размещение товара производится неэффективно, в результате падает уровень подбора и комплектации, что снижает пропускную способность склада.

Решение

Проведение ABC-XYZ-анализа по частоте обращений к товару и объему отгрузок.

- На основании результатов анализа — разделение склада на отдельные зоны и размещение часто заказываемых SKU возле зоны комплектации.

- Разделение зон на ячейки и присвоение товару номера ячейки при размещении.

- Печать позиций в листе подбора в порядке оптимального маршрута движения подборщика.

Руководителям в сфере FMCG стоит задуматься над решением следующих задач

- Ускорение реакции производства на изменения спроса.

- Снижение себестоимости продукции.

- Повышение точности выполнения производственного плана.

- Повышение эффективности использования доступных производственных мощностей.

- Повышение производительности труда.

- Оптимизация уровня запасов сырья, материалов, незавершенного производства и готовой продукции.

- Управление качеством по всей производственной цепочке — от сырья до готовой продукции.

- Соответствие требованиям международных отраслевых стандартов (HACCP, GMP).