Почти все участники конференции отметили хорошие возможности Украины удвоить агропроизводство. Для этого нужны инвестиции в инфраструктуру, элеваторы, биотехнологии и точное земледелие. Фундаментальными факторами спроса на украинскую продукцию являются макроэкономические тенденции в мировом масштабе.

Прогнозируется, что глобальная потребность в продовольствии вырастит вдвое до 2050 года. Агрокомпании должны увеличить экспортные поставки продовольствия в 5 раз для того, что бы избежать масштабного кризиса продовольствия. В связи с этим открываются новые возможности не только для фермеров, но и для банков, логистических компаний, строительных и технологических бизнесов.

На рост производства зерновых в мире позитивно сказывались низкие цены на нефть и растущий дефицит продовольствия. В то же время, дешевая нефть повлияла на снижение спроса посевов рапса.

Как отметил Адел Юсупов, опытный трейдер американской компании International Feed, страны Черноморского региона определяют бенчмарк по ценам в мире, а не, например, на основе Чикагской Фондовой Биржи. В то же время, китайские трейдеры, переигрывают американцев в Южно-Азиатском регионе за счет многотысячной истории сотрудничества со странами данного региона. "Понимаете, китайские бизнесмены находятся во главе большинства крупных компаний своего азиатского региона (до 80% из общего числа). Американские компании здесь присутствуют лишь сотни лет, в то время как китайцы торгуют на протяжении тысячи лет (например на Филиппинах, в Камбодже и других странах). Кроме этого, после экономического роста в Китае, сами китайцы начали активно кредитовать локальный бизнес в странах Южно-Азиатского региона", отметил Адел Юсупов.

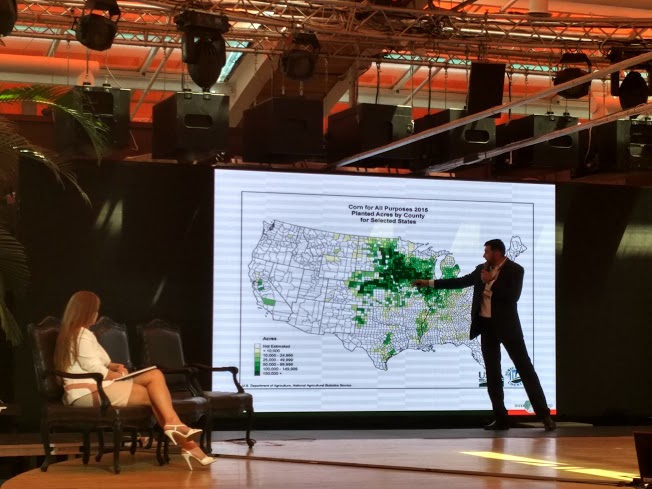

Адел рассказал, что в США почти 90% посевных кукурузы выращивается с использованием ГМО, что позволяет стране выращивать кукурузу на ранее не пригодных территориях и повышать урожайность в четыре раза. При этом фермеры в США, постоянно чередуют посевы кукурузы и сои. Как правило, фермеры в США свою продукцию отправляют на внутренний рынок, экспорт или на заводы по производству этанола. Около 33% всех агропосевов в США используются для производства биоэтанола. А если проанализировать целевое использование кукурузы, то все 40-45% ее урожая направлены на производство этанола. И это не удивительно, ведь общее количество выращиваемой кукурузы в мире составляет 1,5 млрд. тонн, а треть мирового объема кукурузы – это продукция США. При этом существенно разнится урожайность кукурузы: в то время как в Азии средний урожай кукурузы составляет 4 тонны на гектар, в США - не менее 11 тонн на гектар, а местами и 14-15 тонн на гектар.

Еще 10 лет назад поставки кукурузы на заводы по производству этанола были на уровне 15% от всех продаж, а 30 лет назад таких заводов и вовсе не было. В этом контексте, инвестиционные перспективы производства этанола из кукурузы в Украине и Аргентине достаточно реалистичны, считает Адел Юссупов. Для фермеров это очень важный аспект рынка, позволяющий осуществлять поставки продукции не только пищевые комбинаты или птицефабрики, но и на переработку. Последние 5 лет США активно экспортируют этанол в Китай, Филиппины, Индию, а так же другие страны Азии. И этот тренд, скорее всего, будет продолжаться и дальше.

Еще одним новым продуктом в торговле агропродукцией является DDGS (Distillers dried grains with solubles) – сухое сброженное зерно с растворимыми веществами, которое поставляют перегонные заводы по производства этанола, как животные белковые корма в противовес соевому рациону животных.

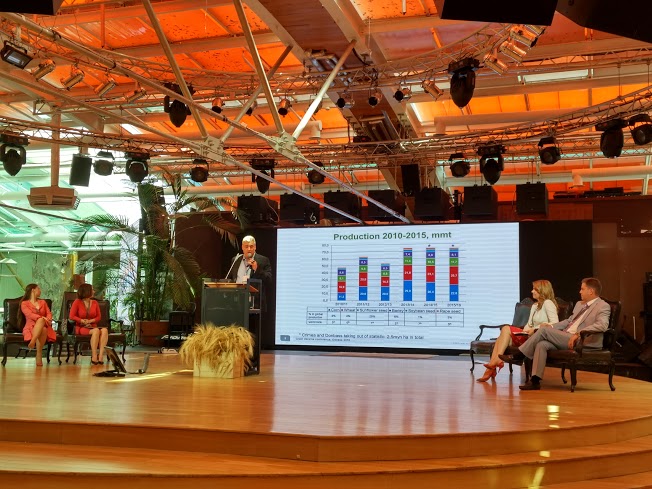

Экспорт этой агропродукции особенно многообещающий в страны Южной Азии и Северной Африки, где самое большое скопление населения на планете, а годовой прирост населения исчисляется в миллионах. Так, около 30% мировых отгрузок зерновых приходится на страны Азии и Южной Азии. А еще 20% мирового импорта агропродукции приходится на страны МЕNA (Middle East & South Africa). Самыми крупными поставщиками сои в этом регионе являются Аргентина и Бразилия. Для общей картины, нужно отметить, что в то время как урожай в Европе собирают осенью, в Бразилии – в период с февраля по май, а Аргентине – с апреля по июнь.

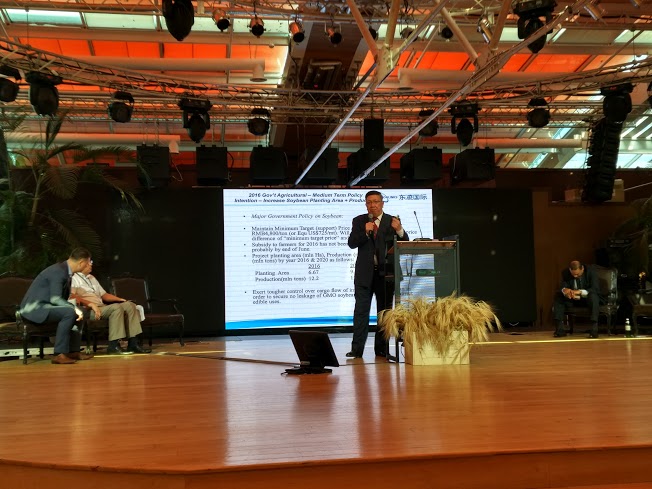

Белковая еда имеет колоссальный спрос в странах Азии. Так, в прошлом году потребление сои в Китае было на уровне 82-83 млн. тонн, при этом прогнозируется, что спрос на сою достигнет 93 млн. тонн в 2021 году. Китай потребляет около 50-60% мирового экспорта сои. Несмотря на замедление роста экономики Китая, количество людей среднего класса постоянно растет, как и располагаемый доход, который позволяет, преимущественно городскому населению, покупать более дорогие продукты, такие как: подсолнечное масло, соя и мясо. Отправки ячменя в Китай, нуждаются в продвижении этой товарной категории, так как ячмень не совсем распространенный продукт среди населения.

Стоит отметить, что государственные запасы кукурузы в Китае достигли 200 млн. тонн, а квота на импорт кукурузы – 7,2 млн. тонн в 2016 году. Такие крупные объемы запасов (для сравнения Украина производит порядка 26 млн. тонн кукурузы в год) не совсем понятны многим, но как сказал представитель из Китая: «мы можем потребить наши запасы кукурузы за 10-15 дней, при этом около 70% из всех запасов – частично испорченный продукт».

Следует отметить, что в Китае существует нулевой уровень толерантности к продукции ГМО, и в случае нахождения хотя бы малейшего значения ГМО в партии товара, весь груз автоматически относится к категории продукции с содержанием ГМО.

Сам выход на рынок Китая может занять до 1 года только для того чтобы пройти соответствующие импортные процедуры и получить правительственные разрешения.

Невзирая на все сложности импорта агроподукции, спрос на продукты питания в Китае будет только расти, особенно в свете отмены запрета правительства на рождение одного ребенка. Прогнозируемый годовой прирост населения в Китае составляет 8 млн. человек

Возвращаясь к Украине, следует отметить, что вопрос взаимоотношений частного сектора и государства определенно важен. Как пример, можно привести ту же Аргентину, когда до прихода нового президента Маурицио Макри государство пыталось пополнять бюджет за счет повышения экспортных пошлин, которые по некоторым позициям достигали 32% (в случае с масличными культурами). Такая практика имела плачевные последствия: всего за несколько лет по многим товарным позициям мир забыл о такой аграрной стране как Аргентина.

С приходом к власти, осенью 2015 года, президент Макри обнулил почти все экспортные пошлины, чтобы стимулировать приток иностранной валюты в страну.

Что касается роли украинского государства в развитии экспортного потенциала зерновых, то его вклад может заключаться, прежде всего, в содействии развития инфраструктуры и логистики.

В 2015 году Мировой Банк и ООН проводили исследование по логистике зерна в Украине. Вывод был общеизвестным, что проблемы в логистике есть, и они существенно влияют на конкурентоспособность украинского зерна. Поэтому, действительно, многое еще предстоит сделать, и в частности, как упоминалось многими – развивать речной транспорт.

Что касается цен на сырьевых аграрных рынках, большинство участников утверждают, что цены вошли в тренд стабильного роста и будут только повышаться.