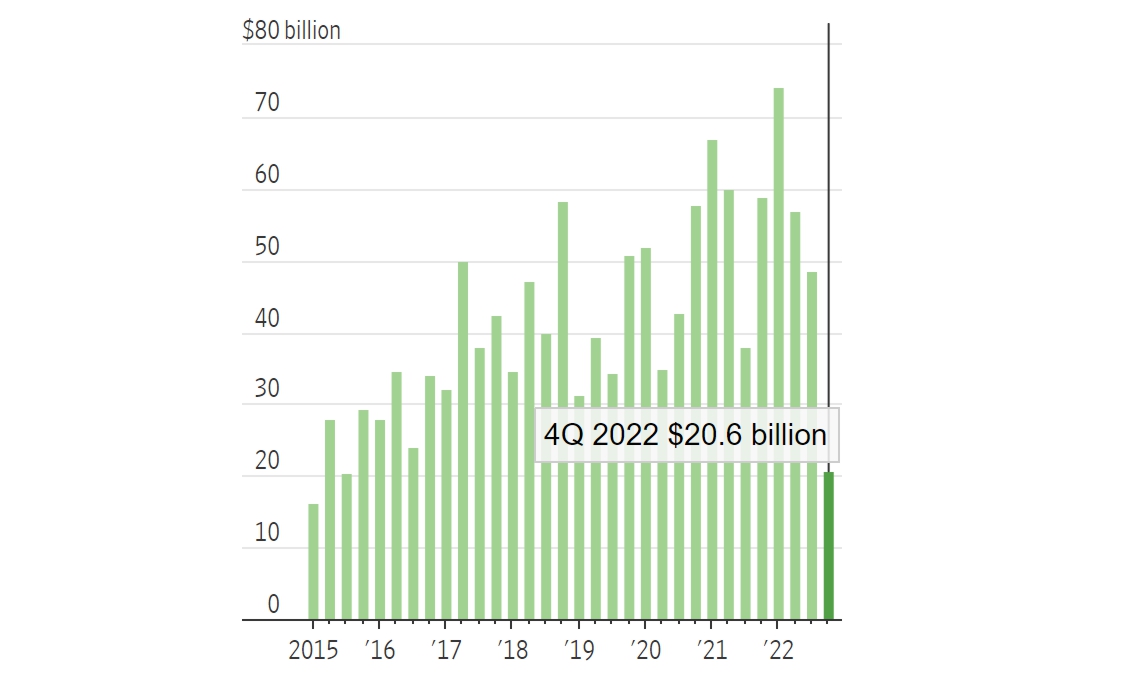

Венчурные фирмы привлекли $20,6 млрд новых фондов в четвертом квартале, что на 65% меньше, чем в предыдущем квартале, и является самой низкой суммой в четвертом квартале с 2013 года, согласно данным компании Preqin Ltd., отслеживающей данные венчурных фондов, пишет The Wall Street Journal.

Сумма также была вдвое меньше, чем за предыдущие три месяца. Впервые с третьего по четвертый квартал с 2009 года объемы сбора средств снизились, как показывают данные. Партнеры инвестировали в 226 венчурных фондов в четвертом квартале, что является самым низким показателем за этот период с 2012 года, показывают данные Preqin.

Для сравнения, они поддержали 620 фондов за последние три месяца 2021 года, когда акции технологических компаний достигли своего пика.

В течение большей части последнего десятилетия инвесторы стремились вкладывать деньги в венчурные фонды, руководствуясь верой в то, что впоследствии отрасль может превзойти прибыльность других классов активов. Спрос сохранился даже после прошлогодней распродажи акций технологических компаний благодаря оптимизму относительно долгосрочного потенциала.

Замедление, ударившее по стартапам в прошлом году, теперь постигло инвесторов, подпитывающих венчурный капитал.

Венчурные фирмы, которые делали ставку на технологические стартапы, замедлили темпы инвестирования из-за отсутствия падения акций и оценок, а также роста процентных ставок и инфляции.

По данным WSJ, Tiger Global Management, самого активного инвестора стартапов в США в 2021 году, недавно снизил цель для своего нового венчурного фонда с $6 до $5 млрд. Фонд, в случае успешного привлечения, составит менее половины последнего фонда Tiger в размере $12,7 млрд, который фирма привлекла в 2021 и начале 2022 года.