В 2007 году Джош Копельман (Josh Kopelman) из First Round Capital опубликовал список мыльных пузырей года и завершил свой пост такой фразой:

«Даже сломанные часы дважды в день показывают верное время. Ежегодно предсказывая лопанье «мыльного пузыря» каждый может сказать, что ожидал этого».

С момента начала работы CB Insights в 2010 году, мы ежегодно задаем этот вопрос.

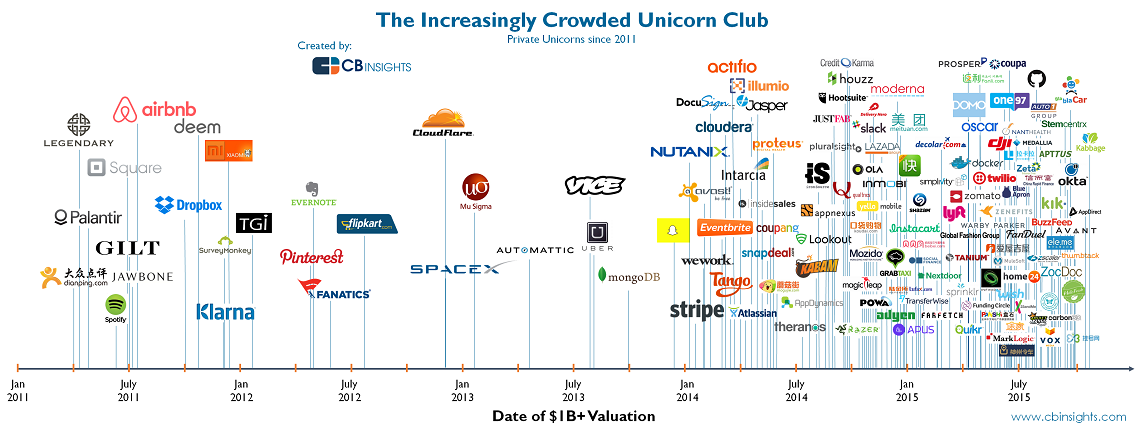

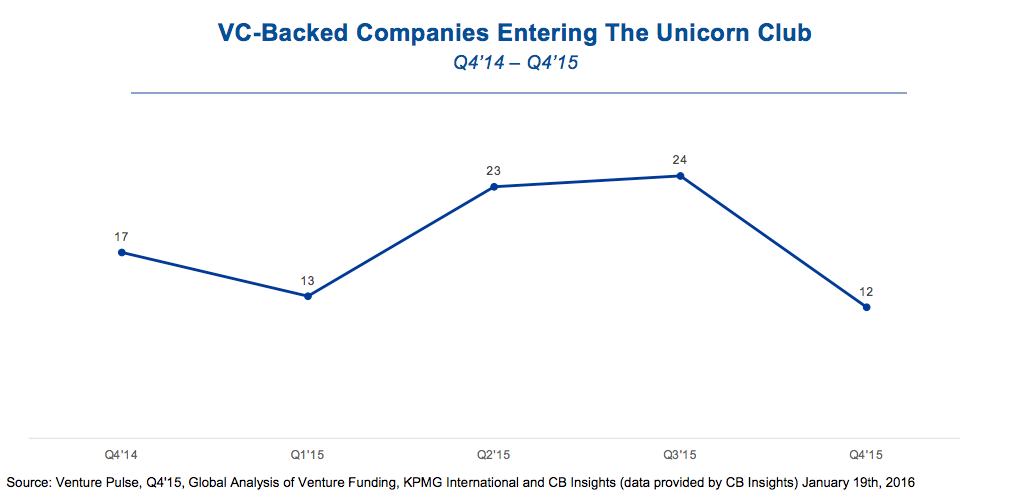

В конце 2015 и начале 2016 вновь начались активные предсказания мыльных пузырей после того, как к клубу единорогов во 2-м и 3-м квартале присоединилось по 23 новых игрока. Быстрый рост «единорогов на бумаге» хорошо отражен в этом графике. С такой же скоростью этот тренд свернулся в 4-м квартале 2015 из-за резкого уменьшения объема венчурного финансирования. В конце года появилось всего 15 новых единорогов.

Это замедление в сочетании с отсутствием выходов на рынке (помните IPO?) и деятельностью на публичных рынках в начале 2016 года вызвали новые ожидания пузырей.

Но мы не согласны с этими предсказаниями по одной причине.

Никто никогда не называет точных сроков.

Если в 2014 году вы сказали, что "мы в пузыре", вы окажетесь правы, если на самом деле этот пузырь всплывает в 2016, 2017 или 2018 году?

Мы так не думаем.

Просто перечитайте фразу Джоша Копельмана о сломанных часах

И поэтому мы хотели убедиться, что мы модем обеспечить представление на основании четких данных о том, когда настанет момент расплаты (либо он уже прошел).

Таким образом, используя венчурные данные CB Insights, мы проанализировали нынешний урожай американских единорогов, чтобы понять их исторические модели финансирования в целях выявления квартала (кварталов), в которых большинству из них, скорее всего, понадобиться привлекать следующий раунд. Если вы можете определить период, когда большинству единорогов придется поднимать следующий раунд, либо через частные рынки, либо через IPO, то у вас появится надежные маркер, чтобы судить о появлении пресловутого пузыря.

Итак, что же показали нам данные? Более 60% единорогов, вероятно, потребуется следующий раунд в ближайшие три квартала, почти 4 из 10 американских единорогов нужно будет привлекать средства во втором полугодии 2016 года. Примечание: Данные, включенные в этот краткий анализ приводятся по состоянию на 29.01.2016. Несколько миллиардных компаний с тех пор подняли свои следующие раунды.

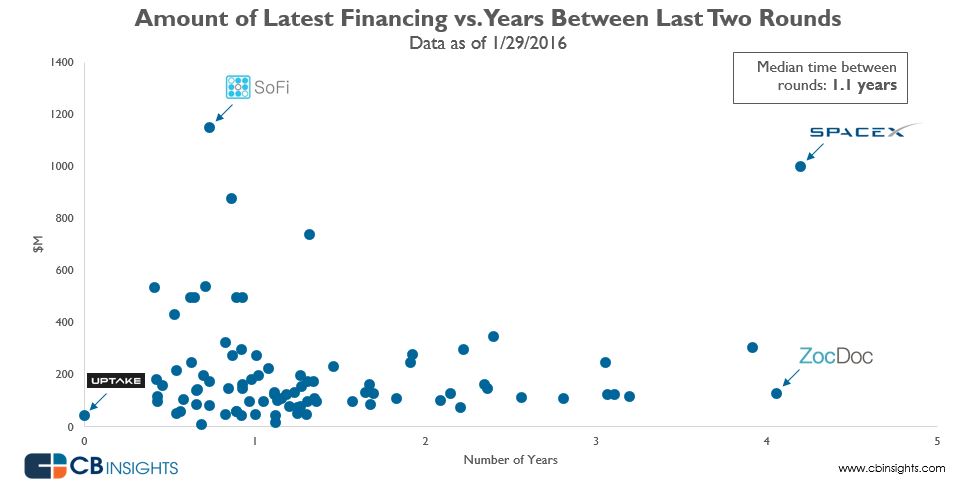

Как долго единорог привлекает инвестиции?

Начнем с анализа типичного времени между последними двумя финансовыми раундами среди единорогов США. В то время как некоторые компании, включая ZocDoc и SpaceX, провели много лет в ожидании между двумя раундами, другие, в том числе Uber, Snapchat и Tanium, подняли свои последние два раунда менее чем за год. Для балансировки этих данных мы использовали среднее время между раундами, который составило около 1,1 лет.

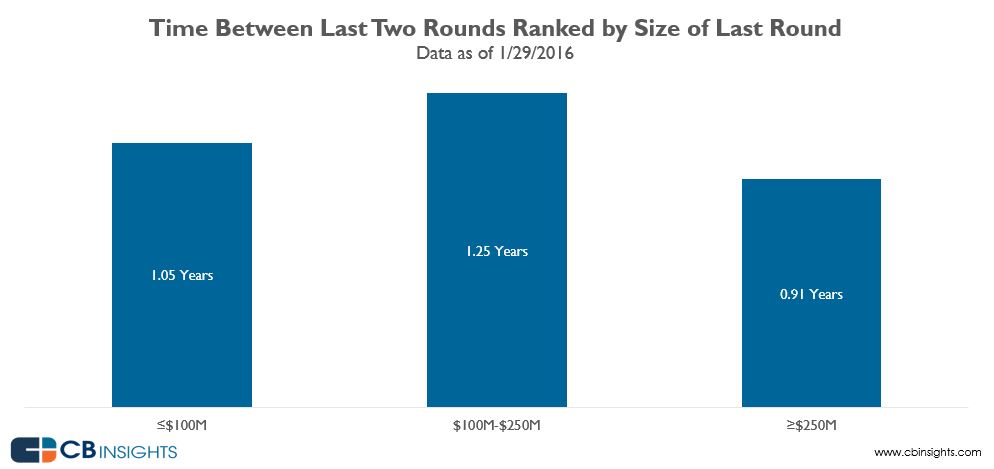

Привлечение крупного раунда занимает меньше времени

Интересно и парадоксально, но данные подчеркивает, что компании, которые привлекли большие раунды, сумели сделать это быстрее, чем те, кто привлекал меньшие чеки. Хотя вы могли бы подумать, что меньшие раунды потребует более быстрого сбора средств, тенденция наоборот указывает на то, что инвесторы пытаются разом заполнить карманы потенциальных звезд. Поэтому "горячие" компании поднимают большие раунды быстрее и, вероятно, на более выгодных условиях, учитывая повышенный интерес к ним. (Uber является олицетворением этого явления, сумев привлечь несколько раундов по $1 млрд.)

Как показывают данные, у компаний, которые подняли свой последний раунд в рамках верхних показателей ($ 250 млн.+), включая Palantir, Snapchat и Wish, медианное время между раундами составило 0.9 лет. У компаний, которые подняли свой последний раунд в нижних рамках (≤ $ 100 млн), включая Okta, MongoDB и InsideSales, время между раундами составило чуть больше года.

Когда единорогам понадобятся еще инвестиции?

Для того, чтобы ответить на этот вопрос, мы применили общее среднее время между раундами к дате последних инвестиций единорогов. График ниже иллюстрирует наши расчеты и показывает, когда крупнейшим единорогам понадобятся новые средства:

- 15 почувствуют необходимость в инвестициях где-то во 2-м квартале 2016 года.

- Более 40 единорогов в США, скорее всего, будут поднимать раунды во второй половине 2016 года

Именно это столпотворение во второй половине 2016 года станет временем, «когда может лопнуть пресловутый мыльный пузырь». Эти компании должны будут выбрать между:

- Привлечением частных инвестиций

- Проверить на прочность негостеприимный публичный рынок на IPO

- Найти покупателя

Относительно варианта № 3 стоит помнить, что покупатели замедлили активность в последнее время, и многие из единорогов были оценены настолько высоко, что на самом деле не могут найти реального покупателя. Конечно, если рынок заставил их увидеть реальность и уменьшить оценки, возможно, покупатели найдутся?

Если мы не увидим этих инвестиций до конца 2016 года, это станет сигналом того, что пузырь таки имел место быть. Конечно, есть нечто, что может продлить этот период времени – значительное сокращение расходов единорогов, что способствует расширению их финансовой базы. Увольнения и рационализация стоимости, вероятно, будут раздражать, учитывая внезапный интерес к игрокам рынка и рациональным расходам.

Широко обсуждаемой пузырь еще не лопнул. Если во второй половине 2016 года мы увидим единорогов, работающих над своим финансированием, это будет верным признаком того, что хорошие времена, на самом деле, закончились.