1. Тенденции рынка говядины

На сегодняшний день, основными драйверами рынка говядины являются:

- Растущая потребность в животном белке, рост доходов населения, высокие темпы урбанизации, все это в долгосрочной перспективе являются поддерживающими факторами рынка мяса говядины;

- Увеличение поголовья КРС обеспечит достаточное предложение мяса на мировом рынке. При этом избыточное предложение усиливает конкуренцию, что в свою очередь приводит к ужесточению требований к качеству мяса и снижению цен;

- Основной спрос на говядину будет приходиться на Китай, в силу развития пищевой индустрии в стране;

- Рост численности населения мусульманских стран будет способствовать росту спроса на халяльную говядину;

- Основным драйвером цен на мясо КРС являются страны Азии, особенно Китай, так как в связи с распространением африканской чумы свиней, население страны было вынуждено искать продукты-заменители свинины. Вопреки росту внутреннего производства мяса КРС в Китае, страна увеличивает количество предприятий-импортеров, имеющих доступ на рынок.

Производство мяса — на сегодняшний день это одна из ведущих сфер в решении продовольственной проблемы и обеспечения населения страны полноценным пищевым белком.

Наиболее высокую долю в структуре материальных затрат в отрасли скотоводства в современных условиях составляют затраты на корма - около 70%. Величина этих затрат зависит от уровня расходования кормов на единицу продукции. Таким образом одним из весомых обстоятельств высокой себестоимости производства говядины является низкая эффективность использования кормов.

2. Производство говядины

Диаграмма 1

Структура поголовья крупного рогатого скота в Украине по источникам сырья в 2017-5 мес. 2021гг., %

Источник: данные Государственной службы статистики Украины, оценка Pro-Consulting

В Украине в 2020 году насчитывалось более 1 млн голов крупного рогатого скота, из них – 51,2 тыс. крупного рогатого скота мясных пород (5,1%). Из общего числа крупного рогатого скота 423,9 тыс. голов приходится на коров (42% от всего КРС), из которых 19,5 тыс. – мясных пород (38,1% от всего КРС мясных пород).

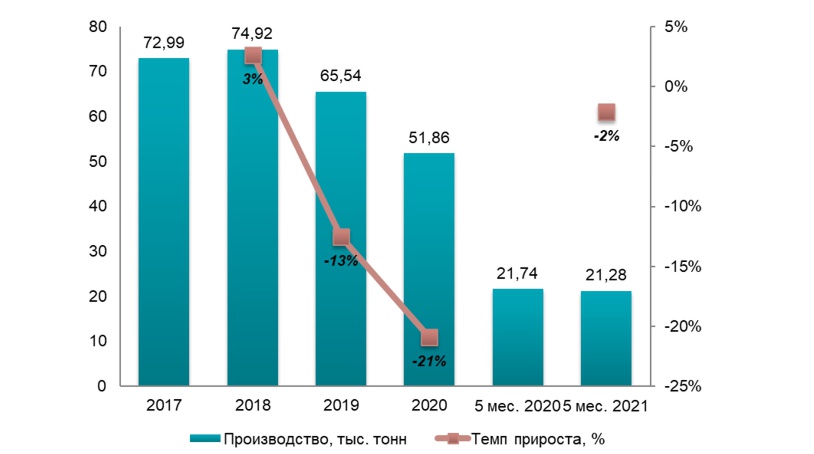

Производство говядины и говяжьих субпродуктов в Украине показывало спадающую динамику (за исключением 2018 года, когда наблюдался рост на 3%). Рост в 2018 году наблюдался за счет роста производства в сегменте замороженного мяса. Наибольший спад наблюдался в 2020 году – в период, когда из-за пандемии COVID-19 были введены карантинные ограничения, из-за которых предприятия не могли работать полноценно длительную часть года.

Диаграмма 2

Динамика производства говядины в Украине за 2017 – 5 мес. 2021 гг., в натуральном выражении, тыс. т

Источник: данные Государственной службы статистики Украины, оценка Pro-Consulting

Производство говядины в Китае в исследуемом периоде было стабильным – в каждом из исследуемых годов наблюдался значительный объем производства, который менялся в сравнении с прошлым годом на несколько процентов. Отметим, что, несмотря на большой объем внутреннего производства, этого недостаточно для внутреннего потребления, в связи с чем Китай вынужден импортировать сопоставимые с внутренним производством объемы продукции.

В странах MENA объемы производства говядины значительно ниже. Это связано с климатом стран региона: огромная часть территорий стран покрыта пустынями, в связи с чем выращивание КРС затрудняется из-за нехватки лугов, на которых можно выпасать КРС. Крупнейшим производителем продукции в регионе является Египет, который в период 2017-2018 гг. производил свыше 750 тыс. тонн говядины в год. Вторым производителем говядины в регионе является Иран, который производит около 450 тыс. тонн ежегодно. Производство говядины в Марокко колеблется в районе 280 тыс. тонн/год. Еще 3 страны региона производят свыше 100 тыс. тонн говядины в год – Алжир, Израиль и Йемен. Остальные страны региона MENA производят не более 60 тыс. тонн продукции в год.

3. Потребление говядины

В Украине говядина менее популярная по сравнению с мясом птицы и свининой. Эти виды мяса являются более дешевыми, в связи с чем их популярность выше (около 48% всего потребляемого мяса в Украине – мясо домашней птицы, 35% - свинины и 14% говядины).

С 2017 года курятина занимает около половины рынка мяса Украины, а производство свинины и говядины снизилось, что обусловлено низкими доходами населения.

Украинцы отдают преимущество отечественной продукции мяса. Это обусловлено более низким ценам отечественной продукции. В странах Европы и Ближнего Востока продукция значительно дороже из-за необходимости дополнительной сертификации продукции (экологический сертификат, сертификат Халяль (разрешение потреблять мусульманам). Импортную продукцию мясопереработки потребители покупают в качестве деликатесов (вяленые колбасы, сиро-копченые, хамон, бекон в различных видах отделки).

В результате, первая и главная особенность украинского рынка мяса и мясопереработки: для товаров данного рынка характерна высокая конкуренция. Вторая особенность - лидируют украинские производители.

В настоящее время среднее потребление мяса КРС на душу населения в регионе MENA очень неоднородно. Так, в Израиле этот показатель достиг 23,2 кг. в год. Также, значительные показатели наблюдаются в Египте и ОАЭ.

Таблица 3

Потребление мяса КРС в странах в 2017-2020 гг., кг на душу населения

|

Страна |

2017 |

2018 |

2019 |

2020 |

|

Украина |

5,02 |

5,03 |

4,62 |

4,64 |

|

Китай |

3,52 |

3,62 |

4,09 |

4,19 |

|

МЕNА |

||||

|

Египет |

8,18 |

7,72 |

7,82 |

7,80 |

|

Израиль |

20,91 |

22,85 |

23,16 |

23,21 |

|

Иран |

5,46 |

5,65 |

5,71 |

5,77 |

|

ОАЭ |

12,70 |

13,50 |

13,90 |

14,30 |

|

Саудовская Аравия |

3,72 |

3,68 |

3,83 |

3,87 |

Источник: по данным OECD, оценка Pro-Consulting

Основными потребителями говядины в MENA можно назвать страны с наибольшим количеством населения. Согласно данным Всемирного Банка, за 2020 год в MENA больше всего населения проживало в Египте – 102,3 млн., Иране – 84,0 млн., Алжире – 43,9 млн и Ираке – 40,2 млн. Также, особенно большую роль играют традиции потребления говядины, чем отличается Израиль.

В Объединенных Арабских Эмиратах большое число приезжих рабочих людей, которые трудятся на физически тяжелой работе. По мнению многих, при активных физических нагрузках необходимо употреблять большое количество белка, и, поскольку мясо является одним из основных и самых популярных источников белка, потребность в говядине в этой стране должна быть стабильно высокой.

В Саудовской Аравии более популярным является мясо птицы, однако альтернативы говядине, как красному мясу, в этой стране не особо много.

В Китае более дешевой и более распространенной является свинина, однако в 2020 году в этой стране наблюдались вспышки свиного гриппа и африканской чумы на китайских фермах, из-за чего большое количество свиней были отправлены на убой с последующей утилизацией, предложение свинины на рынке снизилось, а цены на нее выросли, в связи с чем говядина стала полноценной альтернативой свинине.

4. Выводы

В Украине спрос на говядину меньше нежели на курицу и свинину. Такая ситуация обусловлена отсутствием традиций её потребления в Украине. Также спрос сдерживается за счет более высоких цен, в сравнении с другими видами мяса. В целом, такая отрасль сельского хозяйства как скотоводство является мало-востребованной. Представители области животноводства отмечают, что инвестиции в данной сфере возвращаются долго. Отсутствие прозрачного рынка земли в Украине на протяжении долгих лет замедляло развитие рынка, так как арендаторы очень часто не хотят вкладывать деньги в бизнес с долгой окупаемостью. Сейчас же, с постепенным запуском рынка земли, есть шанс что данная отрасль ускорит темпы развития. Кроме этого, для прибыльного мясного скотоводства необходимы пастбища, которые в Украине почти полностью распахали.

В исследуемый период украинский рынок демонстрировал снижение емкости рынка (за исключением 2018 года, где был рост). Китайский рынок, наоборот, снижался в 2018, после чего начал расти, в том числе и в кризисный 2020 год. Израиль увеличил объемы импорта в 2018 году в десятки раз, и после такого насыщения рынка, в 2019 и 2020 годах объемы импорта снизились, однако они все равно были в разы выше показателей 2017 года.

Развитие международных отношений Украины положительно сказывается на торговых возможностях, в том числе в сегменте говядины. Например, в 2018 году Государственная служба безопасности пищевых продуктов и гигиены окружающей среды Государства Катар сообщила, что ветеринарные сертификаты на экспорт мяса и мясных продуктов (в частности, птицы и говядины), молока и молочных продуктов, яиц и яичных продуктов, рыбы и рыбной продукции из Украины соответствует всем требованиям регулирующих органов Катара.

Все это позволяет предполагать положительную динамику рынка в экспортной сфере украинских производителей мяса КРС.

Из Украины в Китай отправили первую партию замороженной отечественной говядины в 2019 году. Украина и Китайская Народная Республика (КНР) подписали протокол ветеринарных требований на экспорт украинской говядины, который свидетельствует о признании нашей государственной системы контроля безопасности производства продукции. Тем не менее, потенциальным украинским производителям необходимо быть включенными в реестр авторизированных поставщиков, что происходит после дополнительных проверок с китайской стороны.

Стоит отметить влияние свинины на рынок говядины, поскольку меры по сдерживанию распространения вируса АЧС у свиней сократят мировое производство мяса этого животного. Особый недостаток свинины чувствует население Китая, поскольку вспышка африканской чумы вызвала рост цен. Таким образом, сокращение разрыва в ценах между говядиной и свининой, побудило потребителей задуматься о замене свинины на мясо КРС.