Ключевые показатели рынка офисной недвижимости

| 1П 2019 | 2П 2019 | 1П 2020 | 2П 2020 | 1П 2021 | |

| Общее предложение офисных помещений, м2 | 1 916 000 | 1 992 000 | 2 061 000 | 2 147 000 | 2 218 000 |

| Новое предложение, м2 | 18 500 | 76 000 | 69 600 | 155 000 | 71 000 |

| Поглощения (gross take-up), м2 | 85 000 | 85 000 | 40 000 | 100 000 | 60 000 |

| Вакантность,% | 6% | 7% | 10% | 11,50% | 11,10% |

| Базовые арендные ставки на офисные помещения, $ / м2 / месяц (без НДС) | |||||

| класс А | $22-$30 | $23-$30 | $20-$30 | $18-$26 | $19-$26 |

| класс В | $14-$21 | $15-$23 | $12-$20 | $11-$19 | $12-$20 |

По сравнению с 2020 годом, компании в Украине более адаптировались к новым реалиям, поэтому новые потрясения, связанные с COVID-19, глобально не повлекли осложнений в работе и не повлияли на ситуацию на рынке офисной недвижимости в целом.

В первой половине 2021 рынок находился на стороне арендатора.

Первое полугодие отметилось постепенным возвращением работников к централизованной работе в офисных помещениях.

В мире и в Украине в режиме work from home многие компании отмечают значительное снижение эффективности труда сотрудников, сокращают время удаленной работы и постепенно возвращаются в офисы. Однако есть примеры компаний, которые планируют работать в отдаленном или гибридном режиме на постоянной основе.

Девелоперская активность в течение первого полугодия 2021 не останавливалась. В эксплуатацию было введено 5 бизнес-центров суммарной арендной площадью около 71 000 м2.

По сравнению с концом 2020 года, наблюдается замедление роста вакантности и умеренный рост арендных ставок в А и B классах.

Общий объем поглощений (gross take-up) в первом полугодии 2021 года превысил результаты прошлого полугодия с показателем около 60 000 м2. IT-сектор остается активным потребителем офисных помещений.

Присутствует спрос со стороны арендаторов на качественные офисные проекты с грамотной концепцией, которая соответствует новым реалиям. Локация остается одним из важнейших критериев при выборе офисов.

Растет спрос на качественную офисную недвижимость, в том числе и в регионах. А именно в Днепре, Харькове, Львове, Одессе, Виннице и Ивано-Франковске.

Наблюдается восстановление экономики как на глобальном, так и на локальном рынках. Украина вступает в цикл роста. В целом рынок офисной недвижимости начинает постепенно восстанавливаться.

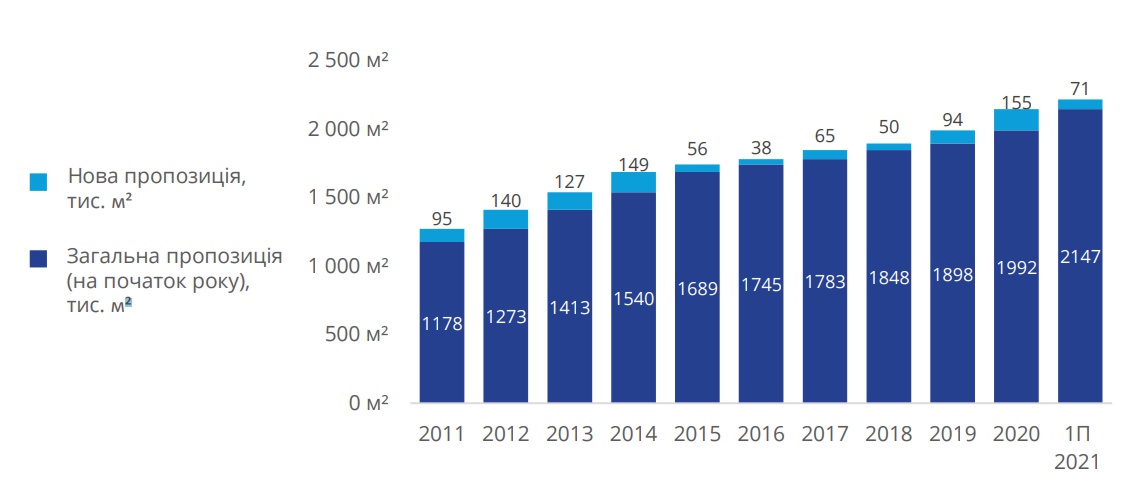

Предложение на рынке офисной недвижимости

В течение первой половины 2021 года было введено в эксплуатацию 5 офисных центров в. Киеве с суммарной арендной площадью около 71 000 м2 БЦ LUWR (GLA 27 000 м2) у ст. м. Лукьяновская, БЦ возле ст. м. Тараса Шевченко (GLA 21 200 м2), два БЦ на ул. Зоологической (GLA 11 820 м2; 6000 м2) и БЦ в составе ТРЦ River Mall - БЦ River Mall (GLA 5000 м2).

Следует подчеркнуть, что эти офисные здания расположены за пределами центрального делового района.

Также бизнес-центры, открытые в первом полугодии 2021, относятся к B класса.

За последние несколько лет вводились в эксплуатацию объекты небольших форматов (в среднем 9000 м2). Однако в первой половине 2021 было введено два крупных бизнес-центра площадью более 20 0000 м2 каждый.

Таким образом, на конец первого полугодия 2021, кумулятивная предложение профессиональных офисных помещений в Киеве достигла показателя более 2 218 000 м2.

Суммарная площадь введенных в эксплуатацию объектов составляет около 34,8% от общего объема помещений, заявленных девелоперами на 2021.

Общее и новое предложение офисных помещений, г. Киев, тыс. кв.м.

Коммерческая недвижимость в Украине - инвестиции в коммерческую недвижимость на портале InVenture

Согласно заявлениям девелоперов, во второй половине 2021 года к вводу в эксплуатацию запланировано ~ 130 000 м2.

Следует отметить единственный бизнес центр класса А, будет введен в текущем году - БЦ Mag.nett (GLA 44 000 м2 - 1 очередь).

БЦ Mag.nett будет самым офисным центром класса А открытым за последние 8 лет (с момента ввода в эксплуатацию БЦ Gulliver с GLA 70 000 м2 в 2013 году).

Основные объекты офисной недвижимости в 2021

| Название | Адрес | Класс | GLA, м2 |

| Основные объекты офисной недвижимости, введенные в эксплуатацию в первом полугодии 2021 | |||

| 1. БЦ LUWR | ул. Ильенка, 2/10 | В | 27 000 |

| 2. БЦ по вул. Оленівська, 23 | ул. Еленовская, 23 | В | 21 200 |

| 3. БЦ по вул. Зоологічна 5/1 | ул. Зоологическая 5/1 | B | 11 820 |

| 4. БЦ Доміно | ул. Зоологическая 5 | B | 6 000 |

| 5. БЦ River Mall | ул. Днепровская набережная | В | 5 000 |

| Основные объекты офисной недвижимости, заявленные к открытию во втором полугодии 2021 | |||

| 1. БЦ Mag.nett (Фаза 1) | ул. Большая Васильковская, 137-139 | А | 44 000 |

| 2. ОБ по пр-т Бажана | пр-т Бажана 1 | В | 21 200 |

| 3. БП Unit City, B06 | ул. Дорогожицкая, 3 | В | 17 900 |

| 4. БЦ Eleven | ул. Соломенская, 11 | В | 14 000 |

| 5. БП Unit City, B14 | ул. Дорогожицкая, 3 | В | 10 950 |

| 6. БЦ Euphoria | ул. Днепровская Набережная, 17 | В | 9 600 |

| 7. БЦ Rechport | площадь Почтовая, 3 | В | 8 000 |

| 8. БП Unit City, B15 | ул. Дорогожицкая, 3 | В | 7 435 |

Продажа офиса 1 555 м2 в БЦ "Европа Плаза" в Киеве, ул. Саксаганского 120

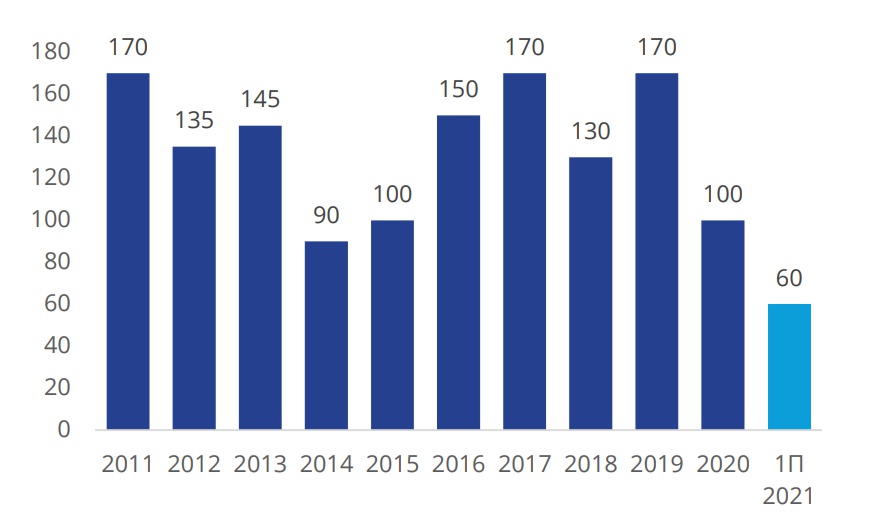

Спрос на рынке офисной недвижимости

Общий объем поглощения офисных помещений (gross take-up) по итогам первого полугодия 2021 составил около 60 000 м2, что на 66% выше аналогичного показателя в первом полугодии 2020 (40000 м2).

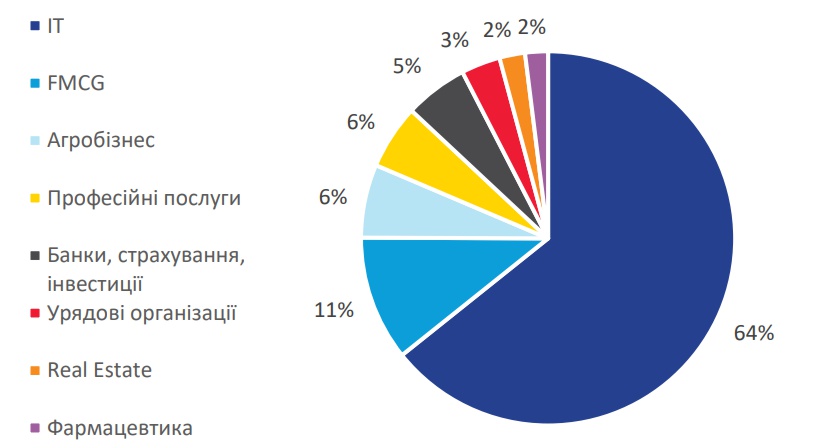

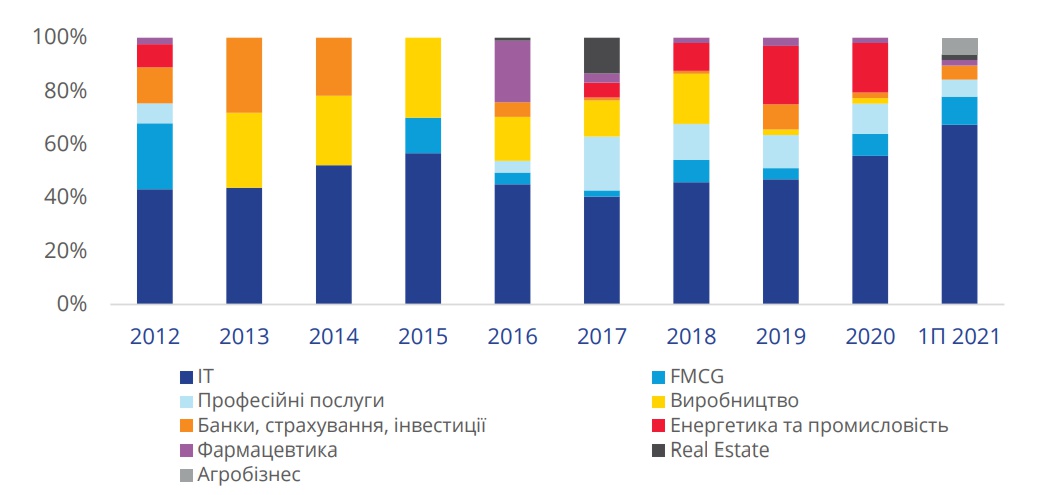

Наиболее активными в части аренды офисных помещений были компании из IT сектора, доля в структуре спроса которых составляет 64% (40 000 м2). Компании в сфере FMCG начали активно формировать спрос и заняли около 11% (5000 м2) в структуре общего спроса.

Глобально, несмотря на COVID-19, компании не собираются отказываться от работы в офисах.

Следует отметить, что на более зрелых рынках, компании постепенно возвращают сотрудников в арендованные помещения, учитывая темпы вакцинации. Примером являются такие международные компании как Google, Apple, Amazon, Facebook, которые отмечают необходимость физического присутствия в офисах для эффективной командной работы, особенно что касается развития новых проектов.

Украинские представительства международных компаний также постепенно возвращают сотрудников в офисы в соответствии с глобальной политики своих материнских компаний.

Наблюдается спрос со стороны арендаторов на качественные офисные проекты с грамотной концепцией. Реалии дают нам понять, что офисные пространства приобретают новых смыслов и становятся местом коллаборации.

Поглощения (gross take-up), тыс. кв.м.

Индустрии, которые формировали спрос в 1П 2021,%

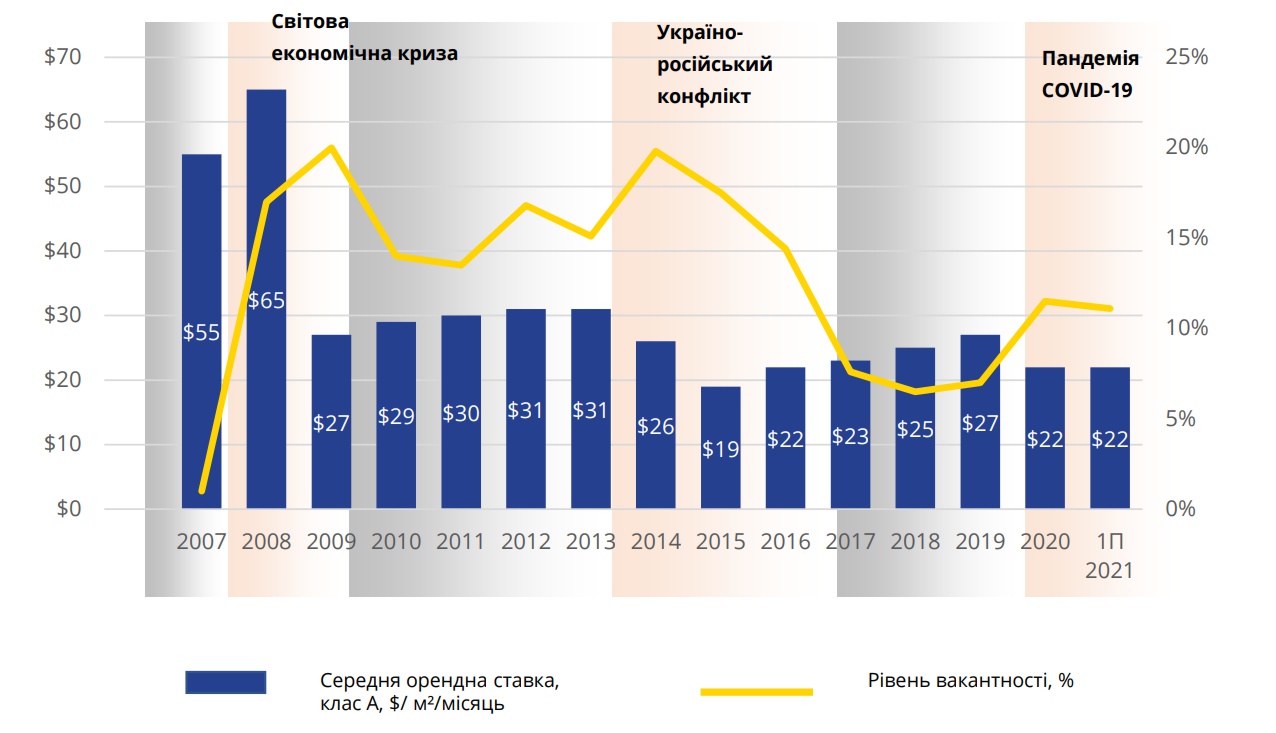

Вакантность и арендные ставки в сегменете офисной недвижимости

В общем показатель находится на достаточно стабильном уровне, в отличие от других периодов финансовых кризисов.

В течение первого полугодия 2021, благодаря росту спроса и несмотря на объем нового предложения офисных помещений, наблюдается умеренное снижение среднего показателя вакантности в бизнес-центрах А и В классов с 11,5% до 11,1%.

Вакантность в бизнес-центрах А класса снизилась с 10,8% в начале года до 10,6% по итогам первого полугодия 2021 года. В конце июня 2021, вакантность в зданиях класса В снизилась с 11,6% до 11,3% соответственно.

По результатам первого полугодия 2021 стоит отметить также умеренный рост арендных ставок на офисные помещения.

Самая высокая базовая арендная ставка (prime headline rent) остается на уровне $ 26 / м2 / месяц, как и в 2020 году. В А классе имел место рост нижнего предельного показателя: с $ 18 / м2 / месяц до $ 19 / м2 / месяц в первой половине 2021 года.

В В классе диапазон арендных ставок изменился с $ 11 - 19 / м2 / месяц в 2020 году на $ 12-20 / м2 / месяц в первом полугодии 2021 года.

Вакантность и средняя арендная ставка, класс А

Распределение спроса по индустриям,%

Прогноз развития рынка офисной недвижимости Украины

Общие тенденции на рынке офисной недвижимости будут зависеть от дальнейшей эпидемиологической ситуации в мире и темпов восстановления экономики. Согласно FocusEconomics, прогнозируется положительная динамика роста ВВП.

Доля IT-компаний в структуре поглощения офисных помещений продолжает увеличиваться. Это, в свою очередь, может привести к увеличению спроса на офисы, поскольку ИТ-сектор является ключевым драйвером. Учитывая высокий спрос на ИТ-специалистов в Киеве, компании начали расширять бизнес и в других городах Украины.

Качественные офисные помещения, соответствующие новым реалиям, будут и в дальнейшем востребованы. Согласно исследованию Colliers EMEA, предприятия начали разрабатывать стратегию по изменению концепции своих офисов в соответствии с потребностями мира после COVID-19.

Несмотря на то, что площадь офисных помещений на одного сотрудника остается примерно такой же (10 м2 на человека), конфигурация офисных помещений меняется. А именно, изолированные места для виртуальных встреч, специальные локации для личной и командной работы, hot desking и прочее.

При отсутствии глобальных потрясений и последующей стабилизации на рынке, прогнозируется тенденция умеренного роста арендных ставок в течение второго полугодия 2021 года.

Учитывая конкуренцию на рынке офисной недвижимости, девелоперы выходят за рамки строительства обычных офисных стен и создают целую экосистему для продуктивного рабочей среды. Хорошими примерами являются инновационный бизнес-парк NUVO в центральном деловом районе Киева и расширение бизнес-парка Unit City.

Украинские девелоперы все чаще ориентируются на стандарты и лучшие практики более зрелых рынков. Наблюдается растущая тенденция разработки бизнес-центров в соответствии с требованиями зеленой сертификации (LEED, BREAM).