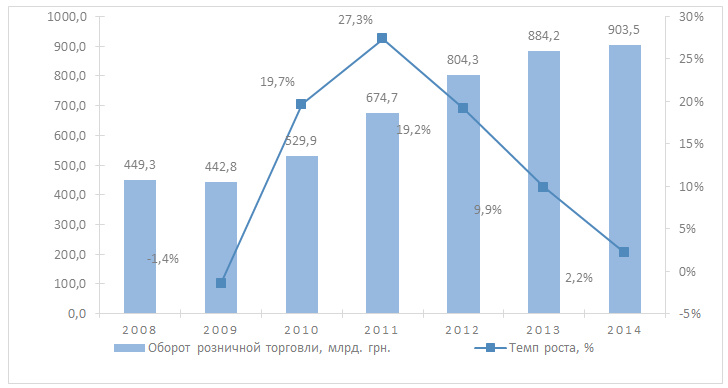

После кризиса 2008 г. и вплоть до 2012 г. рынок розничной торговли показывал стремительный ежегодный рост и по праву считается одним из наиболее быстро развивающихся сегментов украинской экономики. Однако после 2012 г. темпы роста оборота розничной торговли начали стремительно падать и за 2013-2014 гг., рост был на уровне всего 2,2%. Причины: напряженная военно-политическая ситуация, тотальное снижение платежеспособности населения, снижение основных макроэкономических показателей экономики Украины, обесценивание гривны. Однако если смотреть на общий оборот розничной торговли за последние 5 лет с 2009-2014 гг., согласно данным Государственного комитета статистики Украины показатель вырос в 2 раза и на конец 2014 г. составил 903,5 млрд. грн.

Диаграмма 1. Оборот розничной торговли в Украине, млрд. грн.

Источник: Государственный комитет статистики

Темп роста оборота розничной торговли за январь-сентябрь 2015 г. и аналогичный период 2014 г. составил 12,9%, соответственно показатель оборота в денежном выражении был 651,2 млрд. грн. в 2014 г. и 735 млрд. грн. в 2015 г., однако если сравнивать эти показатели с учетом сопоставимых цен, то падение составило 22,3%.

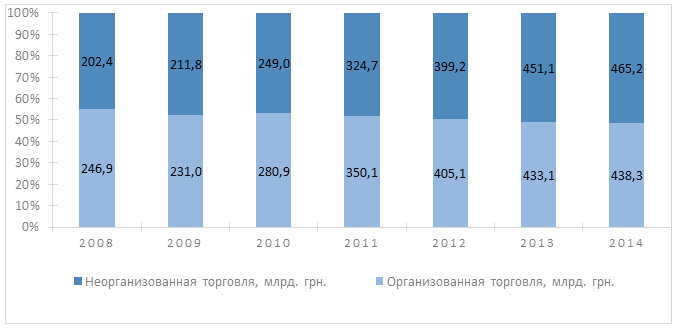

Украинский рынок розничной торговли в период 2008-2012 г. показывал преобладание организованной торговли над неорганизованной. Если в 2008 г. доля организованной торговли была 55% от общего объёма розничного товарооборота, то в 2014 г. тенденция в распределении долей изменились: доля неорганизованной торговли возросла до 51,5%, а организованная снизилась до 48,5%.

Диаграмма 2. Объёмы организованной и неорганизованной розничной торговли, млрд. грн.

Источник: Государственный комитет статистики

Есть несколько причин, которые привели к этому. В первую очередь это связано со снижением покупательной способности граждан. Также произошли изменения в потребительских предпочтениях: вместо некоторых подорожавших импортных продуктов, отдаётся предпочтение отечественным аналогам или домашней продукции с рынков. Стоит отметить, что за последние несколько лет наблюдается рост объёмов электронной торговли, который в свою очередь, также повлиял на смену тенденций. Значительное влияние, оказало, то что, крупные сети начали приостанавливать активную экспансию и расширение своих сетей.

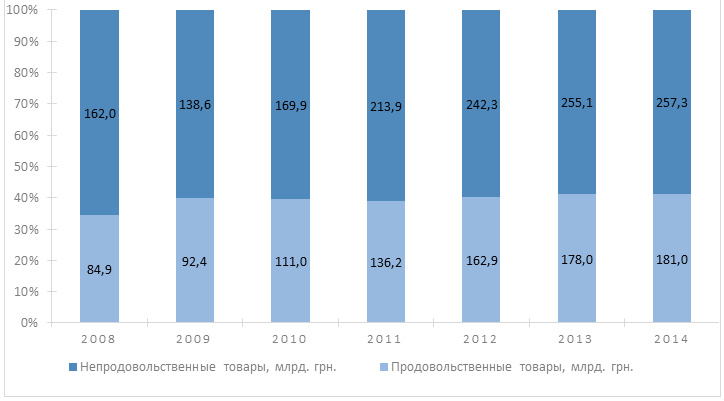

Диаграмма 3. Розничный товарооборот предприятий Украины, млрд. грн.

Источник: Государственный комитет статистики

Торговля продовольственными товарами в 2014 г. занимала 41,3% организованного розничного товарооборота предприятий Украины. При этом стоит отметить, что распределение долей продовольственной и непродовольственной розницы за период 2009-2014 гг. оставалось относительно стабильным в своем соотношении. В кризисный 2008 г. доля продовольственной торговли составляла 34,4% организованного товарооборота предприятий Украины. Причиной, этого были опережающие темпы роста непродовольственных продаж, которые были вызваны повышенным спросом потребителей на электронику, бытовую технику в связи со снижением курса гривны к доллару и евро. Ожидается аналогичное изменение пропорций в сторону увеличения доли непродовольственных товаров и в 2015 г.

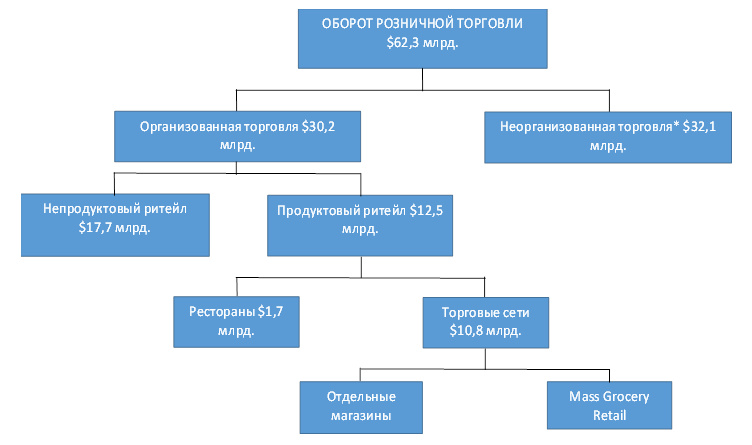

Диаграмма 4. Структура рынка розничной торговли Украины в 2014 г.

Несмотря на непростую ситуацию в Восточном регионе, негативный потребительский спрос, а также девальвацию национальной валюты, которая снизила покупательною способность населения, причину роста объёмов организованной розничной торговли на 9,9% в I полугодии 2015 г. в сравнении с аналогичным периодом в 2014 г. стоит связывать с ростом цен на продукты.

ПРОДОВОЛЬСТВЕННЫЙ РИТЕЙЛ

Согласно данным Государственного комитета статистики Украины в 2014 г. оборот продуктового ритейла составил $ 12,5 млрд. На торговые сети приходиться 86,4% всей продуктовой торговли, где оборот в денежном выражении составляет $ 10,8 млрд.

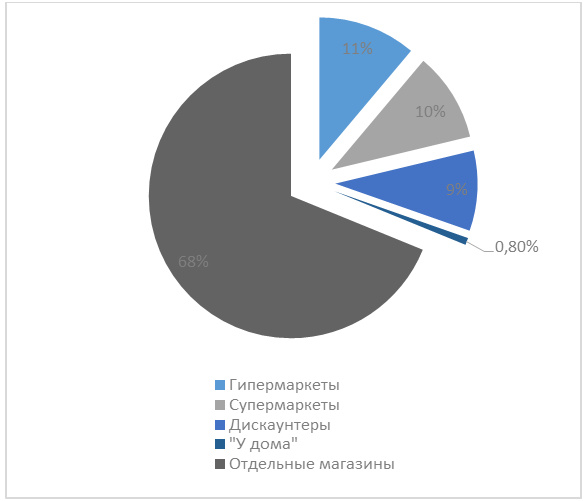

В структуре продаж торговых сетей, значительно доминируют отдельные магазины, что составляют около 68% всех продаж. Прогнозируется, что в кризисное время торговые сети будут делать акцент на развитие «Дискаунтеров» и магазинов «У дома», доля которых в структуре сейчас составляет 9% и 0,8% соответственно.

Диаграмма 6. Структура продаж торговых сетей (на основании данных за 2012 год)

Источник: Государственный комитет статистики, аналитика E&Y и Киевстар

Рынок продовольственной розницы Украины характеризуется низким уровнем консолидации, на нем действует более 100 торговых операторов современного класса. Несмотря на это, Украина с населением больше 40 млн. человек закрепила за собой статус одного из крупнейших европейских рынков, что несомненно есть привлекательным для международных ритейлеров, таких как Metro Group, Auchan, Rewe Group, которые имеют достаточно сильные позиции на рынке продовольственной розницы.

Лидерами рынка по чистому доходу являются компании АТБ – Маркет и Фоззи-Фуд (торговая сеть «Сильпо»), которые имеют рост чистой выручки за 2013-2014 гг. 15,3% и 16,4% соответственно.

На третьем месте разместилась компания МЕТРО Кэш анд Керри Украина, которая входит в международную сеть ритейла Metro Group. Компания показала снижение чистого дохода на 14% за 2013-2014 гг.

Ашан Украина с показателем чистого дохода в 6666 млн. грн. заняла 4-ою позицию. Далее расположились компании: Ритейл Групп (торговая сеть «Велыка Кишеня»), Экспансия (торговая сеть «Fozzy»), Фудмережа (торговая сеть «Велмарт»), Фора, ЭКО (торговая сеть «Эко-маркет»), Таврия Плюс (торговая сеть «Таврия Б»).

Стоит отметить, что крупнейшей группой компаний на рынке продовольственной розницы по показателю чистого дохода является Fozzy Group, принадлежащая Владимиру Костельману, Олегу Сотнику и Роману Чигирю. В Fozzy Group входят компании: Фоззи-Фуд, Экспансия и Фора, которые в 2014 г. суммарно принесли 35831 млн. грн, что на 3378 млн. грн. больше чем у ближайших конкурентов компании АТБ – Маркет.

Таблица 1. Чистый доход операторов рынка продовольственной розницы, млн. грн.

|

Компания |

Чистый доход |

||

|

2014 |

2013 |

Рост, % |

|

|

АТБ - Маркет |

32453 |

28160 |

15,3% |

|

Фоззи-Фуд (торговая сеть "Сильпо") |

27409 |

23553 |

16,4% |

|

МЕТРО Кэш анд Керри Украина |

8075 |

9390 |

-14,00% |

|

Ашан Украина гипермаркет |

6666 |

5306 |

25,6% |

|

Ритейл Групп (торговая сеть "Велика Кишеня") |

5113 |

4583 |

11,6% |

|

Экспансия (торговая сеть "Fozzy") |

4449 |

3579 |

24,3% |

|

Фудмережа (торговая сеть "Велмарт") |

4004 |

1219 |

228,5% |

|

Фора |

3973 |

3497 |

13,6% |

|

ЭКО (торговая сеть "ЭКО-маркет") |

3973 |

3634 |

9,3% |

|

Таврия Плюс (торговая сеть " Таврия Б ") |

3969 |

3194 |

24,3% |

Источник: Данные операторов рынка, журнал «ТОП-100 рейтинг крупнейших – 500 крупнейших компаний Украины» август, 2015г.

Согласно данным исследовательской компании GT Partners за I полугодие 2015 г. в Украине открылось 140 продовольственных сетевых магазинов, тогда как за аналогичный период прошлого года – 211.

Аналитики GT Partnes, констатируют, что по темпам развития сети в I полугодии 2015 г. лидирующие позиции занимала компания Fozzy Group, у которой появилось 15 новых магазинов формата «У дома» сети «Фора» и пять супермаркетов сети «Сильпо».

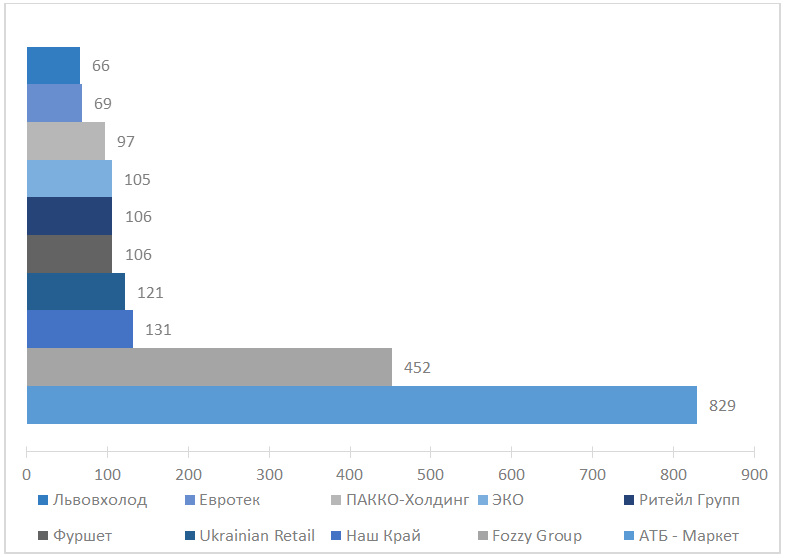

В 2013 г. крупнейшей сетью по количеству торговых точек была компания АТБ – Маркет с показателем 829 шт. Компания Fozzy Group имела 452 торговые точки – это второй результат. Далее разместились компании и сети: Наш Край (131 шт.), Ukrainian Retail (121 шт.), Фуршет (106 шт.), Ритейл Групп (106 шт.), ЭКО (105 шт.), ПАККО-Холдинг (97 шт.), Евротек (69 шт.), Львовхолод (66 шт.).

Диаграмма 7. Колличество торговых точек операторов рынка продовольственной розницы, шт.

Источник: Данные операторов рынка, данные от E&Y и Киевстар

Таблица 2. SWOT-анализ рынка продовольственной розницы

|

Сильные стороны (S) |

Слабые стороны (W) |

|

Стабильный спрос на товары первой необходимости |

Высокая долговая нагрузка перед поставщиками и фин. учреждениями |

|

Финансирование развития сети за счет отсрочки по расчету с поставщиками |

Неразвитость складской и транспортной структуры в регионах |

|

Динамика розничных продаж достаточно диверсифицирована |

Достаточно высокая концентрация торговых точек в больших городах |

|

Возможности (О) |

Угрозы (T) |

|

Развитие собственных private-label |

Удорожание импорта |

|

Рост доли организованной торговли |

Снижение платежеспособности населения |

|

Диверсификация деятельности за счет развития нескольких форматов торговли (гипермаркет, супермаркет, дискаунтер, "у дома") |

Уменьшение количества и качества доступных торговых площадей |

|

Замедление проникновения современных форматов магазинов в регионы вследствие снижения капитальных вложений компаний |

|

|

Усиление ценовой конкуренции (критично для мелких сетей и одиночных магазинов с высокими операционными издержками и не имеющих возможности оказывать давление на поставщиков) |

M&A активность на рынке продовольственной розницы:

- Июль 2013 г. Немецкая компания Metro Group завершила сделку по продаже гипермаркетов Real французскому ритейлеру Groupe Auchan.

- Март 2014 г. Покупка компанией ООО «ОМЕГА» (Сеть «VARUS») торговой сети «Перекресток» (X5 Retail Group).

- Май 2015 г. Покупка группой «Караван» (Сергей Хрипков и Андрей Гордиенко) сети гипермаркетов «Краина» Анатолия Юркевича.

- Август 2015 г. Компания ЭКО-Маркет (Владелец: Святослав Нечитайло) приобретает магазины сети «Би-маркет» (сделка не закрыта).

ТОРГОВЛЯ БЫТОВОЙ ЭЛЕКТРОНИКОЙ И ТЕХНИКОЙ

Объёмов товарооборота за 2012-2013 гг. показал позитивную динамику роста на 10,1% с 44,4 млрд. грн. до 49 млрд. грн. Однако в 2014 г. произошла дестабилизация на рынке, что связано в первую очередь с внешними факторами и девальвацией национальной валюты, влияющими на динамику потребительского спроса, которые привели к падению объёмов товарооборота на 3,1%.

Товарооборот на рынке бытовой техники и электроники Украины за I полугодие 2015 г. составил 8,2 млрд. грн., что на 17% меньше чем за аналогичный период 2014 г.

Негативная динамика наблюдалась почти во всех секторах рынка, исключением только был рынок телекоммуникаций, который вырос на 2%, а также рынок офисной техники, который остался на уровне прошлогодних показателей. Все остальные секторы упали в объёмах: информационные технологии – на 13%, мелкая и большая бытовая техника – на 15% и 25% соответственно. Рекордное падение показал рынок бытовой электроники и фототехники – на 35% та 39% соответственно.

Таблица 3. Объёмы товарооборота рынка бытовой техники и электроники Украины в разрезе рыночных сегментов, за 1 пол. 2014-2015 г., млн. грн.

|

Рынок |

Q1 2014 |

Q2 2014 |

Q1 2015 |

Q2 2015 |

Q2 15/Q2 14, % |

Q1-2 2014 |

Q1-2 2015 |

Q1-2 15/Q1-2 14, % |

|

|

Бытовая электроника |

1887 |

1576 |

2157 |

1012 |

-35,8% |

3463 |

3169 |

-8,5% |

|

|

Фототехника |

271 |

235 |

202 |

143 |

-39,2% |

506 |

345 |

-31,8% |

|

|

Большая бытовая техника |

1990 |

2451 |

2676 |

1814 |

-26,0% |

4441 |

4490 |

1,1% |

|

|

Мелкая бытовая техника |

1216 |

1042 |

1454 |

878 |

-15,7% |

2258 |

2332 |

3,3% |

|

|

Информационные технологии |

2817 |

2272 |

3000 |

1977 |

-13,0% |

5089 |

4977 |

-2,2% |

|

|

Телекоммуникационное оборудование |

2292 |

2227 |

2772 |

2280 |

2,4% |

4519 |

5052 |

11,8% |

|

|

Офисная техника |

198 |

143 |

194 |

143 |

-0,2% |

341 |

337 |

-1,3% |

|

|

Всего |

10670 |

9947 |

12455 |

8247 |

-17,1% |

20617 |

20702 |

0,4% |

Источник: Исследование GfK TEMAX Украина Отчет Q2 2015

Лидирующими по продаже бытовой техники и электроники в 2014 г., а также по количеству торговых точек были: компания CAB-дистрибьюшен (ТМ «Фокстрот») Валерия Маковецкого и Геннадия Выходцева (176 торговых точек), компания Диеса (ТМ «Эльдорадо») Виктора Полищука (148 торговых точек) и компания Комфи Трейд (ТМ «Comfy») Станислава Рониса (81 торговых точек).

Таблица 4. Чистый доход операторов рынка продаж бытовой техники и электроники, млн. грн.

|

Компания |

Чистый доход |

||

|

2014 г. |

2013 г. |

Рост, % |

|

|

САВ-дистрибьюшен (ТМ "Фокстрот") |

7117 |

7520 |

-5,4% |

|

Диеса (ТМ "Эльдорадо") |

6458 |

4932 |

30,9% |

|

Комфи Трейд (ТМ «Comfy») |

5277 |

4498 |

17,3% |

Источник: Данные операторов рынка, журнал «ТОП-100 рейтинг крупнейших – 500 крупнейших компаний Украины» август, 2015г.

Компания CAB-дистирибьюшен за период 2013-2014 гг., показала отрицательный рост чистой выручки, который составил -5,4%, в то время, как ближайшие конкуренты Диеса и Комфи Трейд нарастили объёмы продаж на 30,9% и 17,3% соответственно.

Распределение долей рынка среди основных операторов в 2014 г. составляли:

- CAB-дистрибьюшен – 15%

- Диеса – 13,7%

- Комфи Трейд – 11,2%

В сегменте рынка продаж телекоммуникационного оборудования безусловным лидером по объёмам продаж, который вырос на 30,4% за 2013-2014 гг, и количеству действующих торговых точек, является компания АЛЛО, владельцы Григорий и Дмитрий Деревицкие (752 торговых точек). Также достаточно неплохие позиции на рынке имеет компания Гараж Мобайл Групп ТМ «Ringoo», входящая в группу Fozzy Group (181 торговая точка). Однако, за 2013-2014 гг., компания показала снижение чистого дохода на 22,5%.

Таблица 5. Чистый доход операторов рынка продаж телекоммуникационного оборудования, млн. грн.

|

Компания |

Чистый доход |

||

|

2014 г. |

2013 г. |

Рост, % |

|

|

Алло |

1806 |

1385 |

30,4% |

|

Гараж Мобайл Групп (ТМ "Ringoo") |

600 |

774 |

-22,5% |

Источник: Данные операторов рынка, журнал «ТОП-100 рейтинг крупнейших – 500 крупнейших компаний Украины» август, 2015г.

M&A активность на рынке торговли бытовой техникой и электроникой:

- Апрель 2013 г. Покупка Виктором Полищуком торговой сети «Эльдорадо» у Игоря Яковлева.

- Мая 2013 г. Покупка торговой сети «Мобилочка» (владелец Константин Письмак). Покупатель: торговая сеть «АЛЛО» (владельцы Григорий и Дмитрий Деревицкие).

- Август 2013 г. Слияние торговой сети «Технополис» и сети «Эльдорадо» Виктора Полищука под одним брендом «Эльдорадо».

РЫНОК DIY

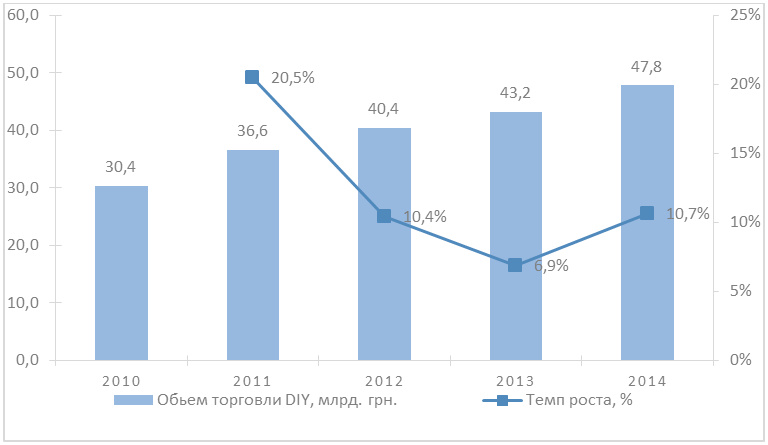

Согласно проведенному в 2013 г. исследованию польской консалтинговой компании PMP, украинский DIY-рынок является одним из самых быстрорастущих рынков в Центральной и Северной Европе.

За 2014 г. объём торговли в DIY сегменте вырос на 10,7% и составил 47,8 млрд. грн.

Диаграмма 8. Объём рынка DIY

DIY-рынок Украины был основан тремя отечественными компаниями (Эпицентр К, Новая Линия, Торгово-строительный дом "Олди"), которые на протяжении последнего десятилетия пройдя путь от локальных игроков доросли до уровня национальных операторов, которые в сумме контролируют 48% рынка.

Таблица 6. Чистый доход операторов рынка DIY, млн. грн.

|

Компания |

Чистый доход |

||

|

2014 г. |

2013 г. |

Рост, % |

|

|

Эпицентр К |

19071 |

16543 |

15,3% |

|

Новая Линия |

2912 |

2035 |

43,1% |

|

Леруа Мерлен Украина |

1050 |

366 |

186,9% |

|

Агромат |

977 |

862 |

13,3% |

|

Торгово-строительный дом "Олди" |

789 |

751 |

5,1% |

|

Практикер Украина |

296 |

325 |

-8,9% |

Источник: Данные операторов рынка, журнал «ТОП-100 рейтинг крупнейших – 500 крупнейших компаний Украины» август, 2015г.

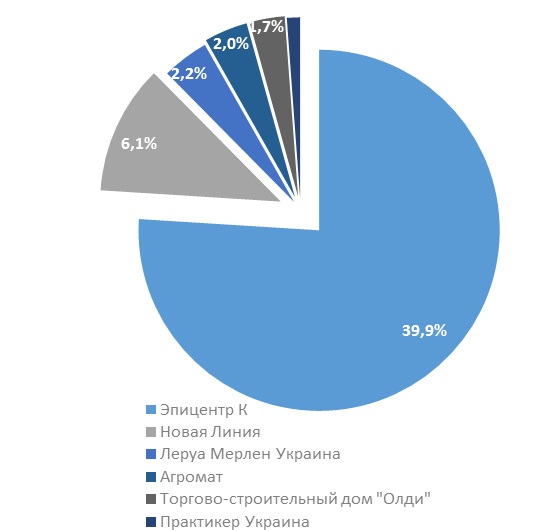

Абсолютным лидером в 2014 г. по чистому доходу, а также по количеству торговых точек была компания Эпицентр К (сеть строительных гипермаркетов «Эпицентр»), которая показала рост показателя чистой выручки на 15,3%, что в денежном выражении составил 19 млрд. грн. В Украине открыто 43 гипермаркета этой сети, которая принадлежит супругам Александру и Галине Герегам. Доля рынка компании Эпицентр К оценивается в 40%.

Диаграмма 9. Распределение долей рынка среди основных операторов в 2014 г.

Источник: Государственный комитет статистики, данные операторов рынка, журнал «ТОП-100 рейтинг крупнейших – 500 крупнейших компаний Украины» август, 2015г.

Чистый доход компании Новая Линия в 2014 г. вырос на 43% и составил 2,9 млрд. грн. Компания имеет 16 торговых точек. Новая Линия хоть и развивается под собственным брендом, однако контрольным пакетом акций владеет компания Оферент, входящая в группу компаний Эпицентр К. Доля рынка Новой Линий оценивается в 6%.

Единственный иностранный игрок, оставшийся на DIY рынке в Украине, — компания Леруа Мерлен Украина (в составе Groupe Adeo), которая представлена тремя магазинами в Киеве (третий магазин открыт в декабре 2013 года). Компания в 2014 г. смогла увеличить чистый доход в 2,9 раза, который составил 1 млрд. грн. Доля рынка компания Леруа Мерлен Украина оценивается в 2,2%.

Отечественные компании Агромат и Торгово-строительный дом "Олди" в 2014 г. увеличили чистый доход на 13,3% и 5,1% соответственно. Торговая сеть Агромат представлена 13 магазинами, а Торгово-строительный дом "Олди" имеет, только 6 торговых точек. Доли рынка Агромата и "Олди" оцениваются в 2% и 1,7% соответственно.

Украинский рынок DIY покинули два крупных международных игрока — OBI и Praktiker. Немецкая группа Praktiker вышла из Украины в феврале 2014 года, продав Kreston Guarantee Group свою сеть из четырех магазинов в Киеве, Львове, Николаеве и Макеевке. Продажа украинских гипермаркетов обусловлена финансовыми трудностями материнской компании, которые начались еще в 2011 году, а также убыточностью украинского подразделения. В 2014 г. компания Практикер сократила чистый доход на 9%, который составил 296 млн. грн.

Таким образом, рынок товаров для дома и ремонта практически монополизирован крупнейшей национальной сетью «Эпицентр», и в ближайшее время появление серьезных конкурентов в этом сегменте украинской розничной торговли маловероятно.

M&A активность на рынке DIY

Ноябрь 2013 г. Компания Dragon Capital Investments Limited совершила сделку по продаже контрольного пакета акций ритейлера строительных материалов «Новая Линия» компании «Оферент», входящей в группу компаний «Эпицентр».

Аналитика: Александр Рудь / InVenture Investment Group