«Украинская ассоциация венчурного и частного капитала» (UVCA) представила ежегодный обзор украинского инвестиционного рынка — Ukrainian Venture Capital and Private Equity Overview 2018. Партнером исследования стала аудиторская компания Deloitte.

Главные цифры обзора украинского инвестиционного рынка 2018

- $1 млрд. было проинвестировано за последние 7 лет в компании украинского происхождения.

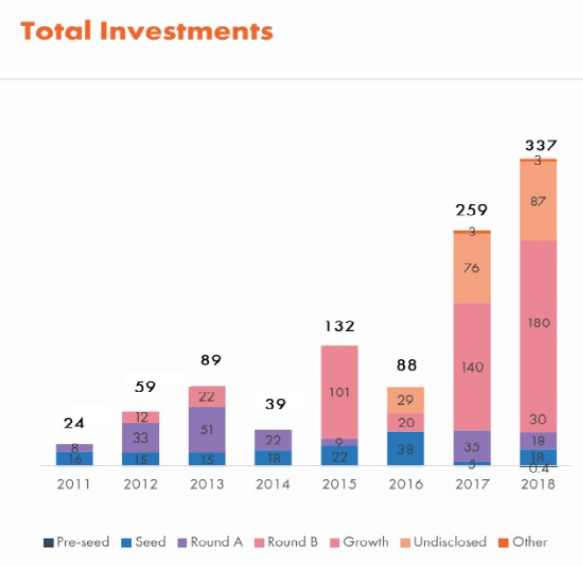

- Без малого $337 млн. проинвестировали венчурные инвесторы в бизнес «с украинскими корнями» в 2018. В 2018 году VC заключили 115 сделок (за предыдущий год — 89). Фонды сфокусированы на сделках стадии Seed, средний чек — $918 тыс.

- В 2018 году выросло количество сделок и объем инвестиций на зрелых стадиях развития стартапов: Round B и Growth stage. При этом количество Pre-seed и Seed сделок также возросло.

Объем инвестиций на разных стадиях развития стартапов за 2011-2018 гг (в млн.$)

Источник: Ukrainian Venture Capital and Private Equity Overview 2018

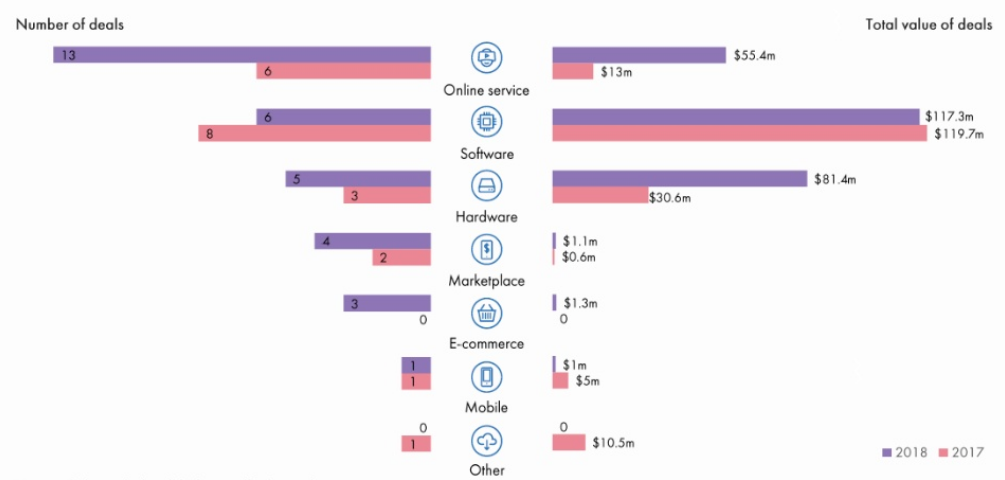

- Активно инвестиции получают компании из наименее подверженных политическим рискам секторов (онлайн-сервисы, программное обеспечение, hardware, маркетплейсы, e-commerce).

Количество и объем сделок в разных секторах за 2018 год.

Источник: Ukrainian Venture Capital and Private Equity Overview 2018

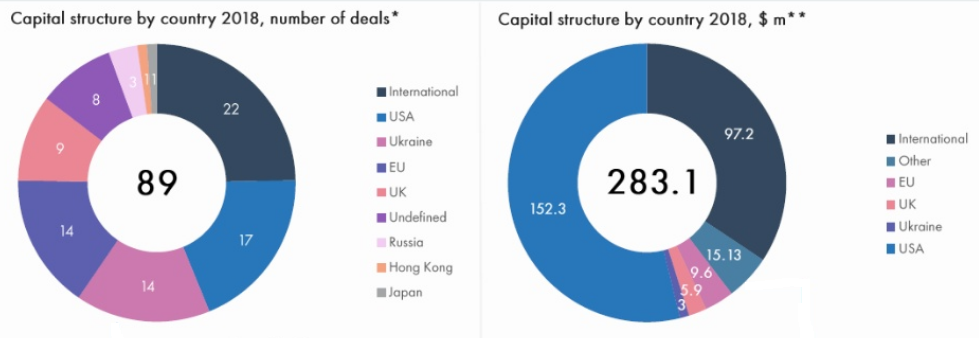

На презентации Владимир Юмашев, партнер налогово-юридического департамента Deloitte в Украине, отметил, что компания видит довольно высокий интерес у международных инвесторов к украинскому бизнесу.

«Конечно, не каждый день стучатся инвесторы, как это было в 2006-2007 годах, когда мы удерживали двери под напором запросов, но тем не менее — интерес есть. При этом заинтересованность проявляют инвесторы из разных стран», — прокомментировал Юмашев.

Количество и объем инвестиций по странам в компании украинского происхождения в 2018 году.

Источник: Ukrainian Venture Capital and Private Equity Overview 2018

- Не только зарубежные инвесторы, но и международные корпорации проявляют интерес к украинским компаниям. В 2018 году состоялось 7 сделок M&A на общую сумму более $25 млн. (данный показатель впервые включен в отчет).

- Наблюдается интерес украинских и глобальных корпораций к сфере «disruptive M&A», то есть к покупке технологий, которые могут изменить бизнес.

Корпорации, которые инвестируют в стартапы или запускают акселерационные программы.

Источник: Ukrainian Venture Capital and Private Equity Overview 2018

- Ангельские инвестиции в стартапы украинского происхождения составили $0,9 млн. Количество «сделок с ангелами» — 7.

Загрузить полный обзор Ukrainian Venture Capital and Private Equity Overview 2018

Дискуссия о трендах рынка инвестиций

После презентации состоялась дискуссия о перспективах украинского рынка инвестиций, в которой приняли участие:

- Ольга Афанасьева, исполнительный директор UVCA

- Андрей Колодюк, глава наблюдательного совета UVCA, основатель фонда AVentures Capital

- Александр Сопроненков, директор департамента корпоративных финансов Deloitte в Украине

Модератором дискуссии выступила Ирина Чернявская, главный редактор Investory News.

Редакция InVenture публикует самое интересное из обсуждения на тему: чем обусловлен рост инвестиций в 2018 году.

Ольга Афанасьева (UVCA)

Общая сумма инвестиций в 2018 году действительно больше, чем в предыдущие годы. И тренд роста мы наблюдаем в течение 8 лет.

Одна из причин в том, что компании, которые были основаны 5-7 лет назад, сегодня активно развиваются и привлекают не первый раунд инвестиций. Чеки сделок для стартапов на более поздних стадиях растут, что дает увеличение суммарного объема привлеченных инвестиций за год.

Андрей Колодюк (UVCA, AVentures Capital)

Объем и количество инвестиций растет благодаря networking effect. Миллиард долларов за последние 7 лет был проинвестирован в 600 компаний. Многие основатели, которые привлекли инвестиции и начали строить глобальный бизнес, делятся историей успеха с другими участниками рынка. То есть на рынке появилась критическая масса успешных предпринимателей, которые передают знания дальше и мотивируют создавать новые стартапы. Также в экосистеме появились новые инвесторы.

Важно, что в комьюнити есть два «юникорна» (прим. ред. — стартапа с оценкой в млрд. $), а это — важный сигнал для иностранных партнеров. У меня есть все основания полагать, что в ближайшее время у нас появится еще пять «юникорнов», что привлечет новых инвесторов.

Чтобы ускорить процесс появления и развития украинских стартапов, мы инициировали создание «Фонда фондов» размером $500 млн. Но международные инвесторы требуют минимального государственного финансового участия, что соответствует мировой практике. Таким образом, не менее 5% от общего бюджета фонда должно профинансировать государство.

Еще в 2017 году премьер-министр Украины Владимир Гройсман по итогу одной из встреч с венчурными капиталистами выразил поддержку проекта «Фонд фондов» на условиях государственно-частного финансирования. Однако финансовой поддержки инициатива пока не получила.

Александр Сопроненков (Deloitte)

Количество M&A сделок в 2018 выросло по сравнению с предыдущим периодом. Наибольший интерес проявляется к компаниям в сферах Агро- и IT, причем в процентном соотношении: 70% сделок заключается именно в агросекторе, и только 30% в технологиях.

При этом более половины инвесторов заявляют, что не хватает качественных инвестиционных проектов. Так что наблюдается дефицит перспективных стартапов, в которые можно было бы проинвестировать.