Свежая аналитика - Анализ рынка столовой и минеральной воды в Украине 2021

Рынок питьевой воды Украины. Общие тенденции развития

Рынок питьевой воды в Украине является сформированным и характеризуется наличием нескольких ярко выраженных лидеров, а также большого количества средних и мелких операторов. Специфика продукции позволяет изготовление продукции при наличии скважины и соответствующего оборудования для фасовки воды в емкости.

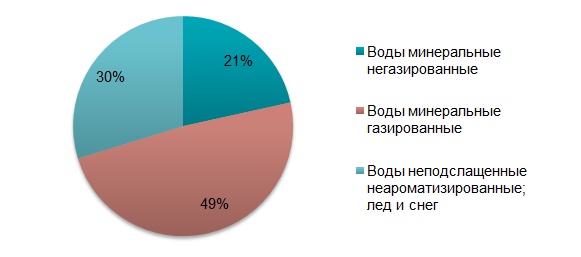

В структуре рынка питьевой воды выделяются следующие сегменты:

• Минеральные газированные воды;

• Минеральные негазированные воды (добытые из скважин);

• Воды неподслащенные и неароматизированные (добытые из любого источника, очищенные и искусственно минерализованные); лед и снег.

Поскольку питьевая вода является продуктом первой необходимости, спрос на нее является неэластичным, и практически не подвержен влиянию усложнению экономической ситуации в стране. Тем не менее, вследствие экономического кризиса может измениться структура потребления товаров на рынке: осуществляется переход от дорогих к более дешевым продуктам отрасли.

До 2014 года больше всего было произведено газированных минеральных вод, хотя в течение последних лет объем их производства постепенно снижается. Лидерство на рынке объясняется более высоким спросом среди потребителей именно на газированные воды. Это, в свою очередь, объясняется рядом сложившихся мнений о большей пользе газированной воды, о лучшем утолении жажды. На деле отличие газированной воды от негазированной (если она не минеральная) заключается в лучшей устойчивости к бактериям и, как следствие, – в большем сроке хранения. Помимо этого, в сегменте газированных вод выделяют лечебную, лечебно-профилактическую и столовую питьевую.

Что касается негазированной питьевой воды, то на сегодня ее покупка преимущественно компенсируется водой из бюветов, колонок, артезианских скважин и простых водопроводных кранов зависимо от наличия подобных источников у потребителей. Тем не менее, на рынке появляются операторы, реализующие очищенную воду для установки в офисах и жилых помещениях.

Диаграмма 1

Структура потребления питьевой воды в Украине в 2014 году

ІІ. Динамика и структура производства питьевой воды в Украине

За 9 месяцев 2014 года в розничных сетях было продано питьевой воды на 2,25 млрд. гривен. Больше всего – в регионах с наибольшей численностью и плотностью населения: г. Киеве, Днепропетровской, Одесской и Харьковской областях. Только на эти регионы припадает более 46% продаж. Соответственно, меньше всего питьевой воды покупается в регионах с меньшей численностью населения и более низкими доходами.

В разрезе происхождения реализуемой продукции почти 90% занимает питьевая вода украинского производства. Меньше всего ее в Одесской области, где продажа импортной питьевой воды составляет более 28%. На втором месте – Киев и область.

Больше всего денег на питьевую минеральную воду за 9 месяцев 2014 года потратили жители тех же областей: среднестатистический киевлянин - 130 грн., одессит – 91,1 грн., житель днепропетровской области – 80,7 грн.

Диаграмма 2

Объем продаж питьевой воды в торговой сети по регионам за 9 месяцев 2014 года в денежном выражении, млн. грн.

Источник: по данным Госстата Украины

*Без учета Автономной республики Крым, г. Севастополя и зоны проведения антитеррористической операции

Значительный скачок рынка произошел в 2010 году: тогда лето (основной период потребления питьевой воды) было аномально жарким, и потребность в питьевой воде постоянно росла. С нормализации температуры летом 2011 потребление, и, как следствие, производство, было скорректировано в низшую сторону. В 2012 году большое количество потребленной воды объяснялось большим количеством туристов во время европейского чемпионата.

Экономический кризис 2014 года мало повлиял на рынок питьевой воды в Украине. Это, в первую очередь, связано с тем, что питьевая вода является товаром первой необходимости. Основное падение 2014 года связано со статистической погрешностью: в статистику за 2014 год не включены оккупированные территории Украины (АР Крым, город Севастополь, части Донецкой и Луганской областей, где проходит антитеррористическая операция).

Рынок, тем не менее, является перспективным. Объясняется это, во-первых, тенденцией к увеличению потребления минеральной воды (производители ТМ «Моршинская» даже помещают на бутылку информацию о необходимом минимуме в 1,5 литра). Во-вторых, большой прибыльностью бизнеса, означающей увеличивающуюся конкуренцию, в том числе по ценам, что является важным для украинских потребителей. В-третьих, рынок обладает огромным потенциалом в разрезе количества потребителей и частоты потребления питьевой воды.

Диаграмма 3

Динамика производства питьевой воды в Украине в 2010-2014* гг. в натуральном выражении, млн. дал.

Источник: по данным Госстата Украины

*Без учета Автономной республики Крым, г. Севастополя и зоны проведения антитеррористической операции

Что касается разных видов питьевой воды, то газированные минеральные воды, хотя и остаются наиболее популярными среди потребителей, в последние годы наблюдали падение в производстве. В то же время, набирает оборотов рынок негазированной минеральной воды. Это связано с внедрением в Украине западной культуры потребления - минеральных вод. Так, доля негазированной минеральной воды в европейских странах составляет 80-90%. В Украине это число в 2010 году составляло 16,4%, а к концу 2014 выросло до 21,5%.

В то же время доля газированных минеральных вод за аналогичный период сократилась с 63,2% в 2010 году до 48,7% в 2014. Кроме того, стоит различать минеральную негазированную воду (1 категория в нижеприведенной таблице) и простую негазированную воду. По сути, она может быть добыта из любого источника, очищена и насыщена микроэлементами.

Таблица 1

Динамика производства питьевой воды в Украине в разрезе сегментов в 2010-2014* гг. в натуральном выражении, млн. дал.

|

Производство, млн. дал. |

2010 |

2011 |

2012 |

2013 |

2014* |

|

Воды минеральные негазированные |

27,68 |

30,21 |

33,98 |

40,11 |

35,88 |

|

Прирост, % |

9% |

12% |

18% |

-11% |

|

|

Воды минеральные газированные |

106,97 |

94,26 |

92,60 |

85,18 |

81,14 |

|

Прирост, % |

-12% |

-2% |

-8% |

-5% |

|

|

Воды неподслащенные неароматизированные; лед и снег |

34,59 |

32,48 |

40,80 |

52,35 |

49,52 |

|

Прирост, % |

-6% |

26% |

28% |

-5% |

|

|

Вода питьевая всего, млн. дал. |

169,24 |

156,95 |

167,39 |

177,64 |

166,54 |

|

Прирост, % |

-7,3% |

6,7% |

6,1% |

-6,2% |

Источник: по данным Госстата Украины

*Без учета Автономной республики Крым, г. Севастополя и зоны проведения антитеррористической операции

ІІІ. Общий объем рынка питьевой воды в Украине

В связи с малыми объемами внешней торговли основу рынка составляет вода, произведенная в Украине. В первую очередь это связано с тем, что значительную часть стоимости воды составляет именно транспортировка. Менее значительную роль сыграло снижение экспортных поставок.

Рост рынка в 2012 году был в значительной мере вызван проведением чемпионата Европы по футболу. Кроме того, развивалась экономика страны, и увеличивалось количество производителей. Таким образом, тенденция рынка в общем повторяет тенденцию производства. Сокращение экспорта было вызвано снижением поставок через оффшорные зоны, ухудшений экономических отношений со странами СНГ, в основном с Россией.

Вместе с тем, импорт уменьшился за счет падения курса гривны и, как следствие, подорожания товаров зарубежного происхождения.

Таблица 2

Динамика емкости рынка питьевой воды в Украине, 2010-2014* г., натуральное выражение, млн. дал.

|

Показатель |

2010 |

2011 |

2012 |

2013 |

2014* |

|

Производство |

169,24 |

156,95 |

167,39 |

177,64 |

166,54 |

|

Экспорт |

1,01 |

0,76 |

0,77 |

0,71 |

0,58 |

|

Импорт |

3,88 |

4,47 |

5,81 |

5,91 |

4,76 |

|

Емкость рынка |

172,11 |

160,66 |

172,43 |

182,84 |

170,71 |

|

Прирост, % |

-6,7% |

7,3% |

6,0% |

-6,6% |

Источник: по данным Госстата Украины

*Без учета Автономной республики Крым, г. Севастополя и зоны проведения антитеррористической операции

Диаграмма 4

Динамика емкости рынка питьевой воды в Украине за 2010-2014* гг., натуральное выражение, млн. дал.

Источник: по данным Госстата Украины

*Без учета Автономной республики Крым, г. Севастополя и зоны проведения антитеррористической операции

ІV. Внешняя торговля на рынке молока и молокопродуктов Украины

На сегодняшний день импорт и экспорт питьевой воды в Украине малоразвит и в последние годы продолжает сокращаться. Причин тому несколько:

• Появление более доступных аналогов украинских производителей. Товары-заменители имеют схожий химический состав и отвечают тем же требованиям.

• Увеличение стоимости иностранных заменителей. С ростом популярности основных ввозимых в Украину брендов растет и цена на них. С конца 2013 году еще одной актуальной причиной является резкое падение курса гривны, что еще сильнее увеличило стоимость продуктов. Кроме того, украинские потребители стали больше экономить и переходить на менее дорогие бренды.

Таблица 3

Показатели внешнеэкономической деятельности Украины в сегменте питьевой воды, 2010-2014* г., натуральное и денежное выражение

|

Показатель |

2010 |

2011 |

2012 |

2013 |

2014* |

|

Экспорт |

|||||

|

Натуральное выражение, млн. дал. |

1,01 |

0,76 |

0,77 |

0,71 |

0,58 |

|

Прирост, % |

-25% |

1% |

-8% |

-17% |

|

|

Денежное выражение, млн. дол. США |

3,18 |

2,87 |

3,09 |

2,73 |

2,38 |

|

Прирост, % |

-10% |

8% |

-12% |

-13% |

|

|

Импорт |

|||||

|

Натуральное выражение, млн. дал. |

3,88 |

4,47 |

5,81 |

5,91 |

4,76 |

|

Прирост, % |

15% |

30% |

2% |

-19% |

|

|

Денежное выражение, млн. дол. США |

23,99 |

28,66 |

36,73 |

40,39 |

34,48 |

|

Прирост, % |

19% |

28% |

10% |

-15% |

|

Источник: по данным Госстата Украины

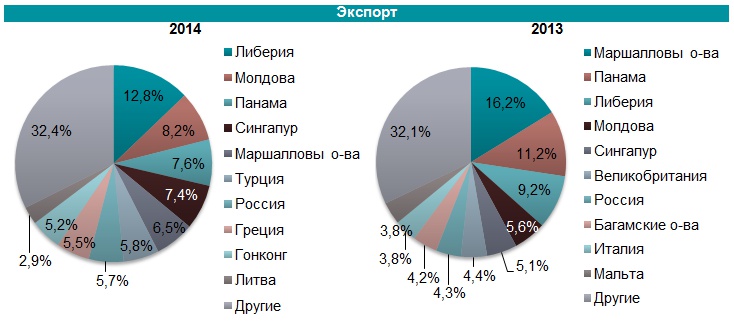

Крайне показательной является географическая структура экспорта питьевой воды. В 2013 году более половины вывезенной из Украины воды продавалась через оффшорные зоны (прежде всего Маршалловы острова, Панама, Белиз, Гонконг и Сингапур). Это привело к получению низкой выручки и большому количеству схем по отмыванию денег. Так, средняя цена вывозимой из Украины питьевой воды составляла 0,38 дол./литр. Для сравнения, ввозят питьевую воду по цене 0,68 дол./литр. Данным вопросом тщательно занялась фискальная служба. В итоге, экспорт через оффшоры сократился в натуральном выражении на 87% по всем товарным группам, включая питьевую воду. Экспортная цена выросла до 0,41 доллара за литр.

Общий объем, на который сократился экспорт через эти страны, уменьшился на ту же величину, что и, по сути, весь экспорт. Остальное сокращение произошло за счет уменьшения поставок в Россию и Беларусь. Экспорт в Россию в 2014 году в натуральном выражении снизился на 11,7%. В целом произошло (и прогнозируется в дальнейшем) серьезное перераспределение географии экспорта питьевой воды из Украины с переориентацией на новые рынки.

Диаграмма 5

Географическая структура экспорта украинской питьевой воды, 2013-2014 гг., % от общего объема экспорта в натуральном выражении

Источник: по данным Госстата Украины

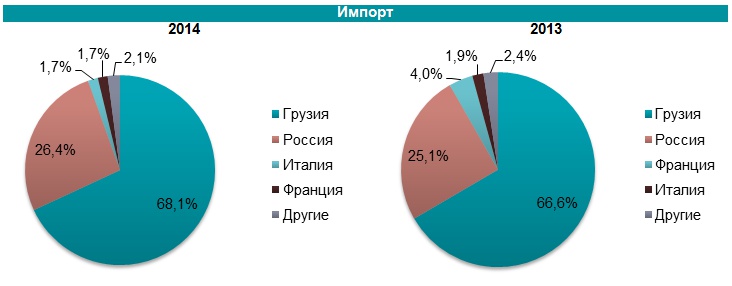

Основой импорта питьевой воды в Украину является продукция из Грузии, которая составляет в сумме две трети украинского импорта. В 2014 году наблюдалось значительное сокращение поставки воды из Франции. Вызвано это, прежде всего тем, что преимущественно французская (а также итальянская) вода входит в премиум сегмент и сильно зависит от доходов населения. Так, структура поставок сдвинулась в пользу воды из Грузии и России. В натуральном выражении сокращение ввоза товара из Грузии составило более 17%, а из России – 15%.

Тем не менее, сохраняется тенденция к снижению поставок из России. Зависимо от фискальной политики относительно курса гривны, будет меняться объем поставок из других стран.

Диаграмма 6

Географическая структура импорта питьевой воды в Украину 2013-2014 гг., % от общего объема импорта в натуральном выражении

Источник: по данным Госстата Украины

V. Конкурентная ситуация на рынке молока и молокопродуктов Украины

Основных операторов в производстве питьевой воды можно разделить на группы по нескольким принципам:

• объему производства и доле на рынке;

• специфике продукции (минеральная, либо очищенная питьевая вода);

• охвату территории;

• фасовке воды (бутылки объемом до 2 л, либо бутыли от 5 л);

• целевым потребителям (клиенты розничных сетей, либо доставка воды на дом в бутылях).

Однозначным лидером рынка является компания IDS Group. В группу включено три завода: Моршинский, Миргородский и Трускавецкий, производящие одноименные воды, а также воду под другими марками. Помимо этого, компания является частью Borjomi Group, то есть также является эксклюзивным дистрибутором крупнейшей импортной позиции на украинском рынке.

В целом, производителей можно разделить на четыре основные группы:

• лидеры рынка, работающие по всей стране (помимо IDS Group это «Эрлан», «Оболонь» и «Кока-Кола»);

• операторы, ориентирующиеся на определенный регион и являющиеся крупными в пределах региона («Галс» в Харькове, «Аквапласт» в Днепропетровске, «Мизунь» в Ровно и т.д.);

• средние игроки, присутствующие в большинстве регионов, но имеющие незначительную долю на рынке («Панда», «Малби», «Экония», «Небесная Криница и т.д.)

• мелкие операторы, как правило, ориентирующиеся на определенный регион.

Что касается перспектив распределения операторов в будущем году, то за счет операторов, которые находятся в Автономной республике Крым, а также Донецкой и Луганской области, украинский рынок может потерять от 5 до 7 процентов, если не учитывать результаты операторов, работавших в Донецкой и Луганской областях, а также Автономной республике Крым.

Таблица 4

Объемы производства питьевой и минеральной воды ключевыми отечественными игроками на начало 2014 года, натуральное выражение (млн. дал.), %

|

Производитель |

Производство, млн. дал. |

Доля на рынке, % |

|

ООО "IDS Group" (ТМ Моршинская, Миргородская, Трускавецкая, Старый Миргород, Аляска) |

69,4 |

31,1% |

|

ЧП "Галс" (ТМ «Роганская») |

16,7 |

7,5% |

|

ООО "Аквапласт" (ТМ «Утренняя Роса») |

13,1 |

5,9% |

|

ОДО "Свалявськие минеральные воды" |

8,4 |

3,8% |

|

ЧАО "Эрлан" (ТМ «Биола») |

7,7 |

3,5% |

|

ОАО "Оболонь" (ТМ «Оболонская», «Прозора») |

5,5 |

2,5% |

|

ООО "Компания Малби" |

4,7 |

2,1% |

|

ЧП ПФ "Панда" (ТМ «Караван») |

4,7 |

2,1% |

|

ООО ПКФ "Лиа" Лтд (Супермаркеты «Абсолют») |

4,2 |

1,9% |

|

ООО "Экония" (ТМ «Малятко», «Чистый ключ») |

3,8 |

1,7% |

|

ООО "Карпатские минеральные воды" (ТМ «Карпатская Родниковая») |

3,8 |

1,7% |

|

ИП "Кока-Кола Бевериджиз Украина Лимитед" (ТМ «Бонаква») |

3,7 |

1,7% |

|

ООО "Мизунь" (ТМ "Горянка") |

3,1 |

1,4% |

|

ГП "Нова.Ком" |

2,9 |

1,3% |

|

ООО "Чистая Вода" |

2,9 |

1,3% |

|

ООО Тройка |

2,4 |

1,1% |

|

ООО "Небесная Криница" |

2,4 |

1,1% |

|

ООО "Кривоозерская Пищевкусовая фабрика" |

2,4 |

1,1% |

Источник: по данным базы производства Украины

Основные торговые марки, под которыми в Украину ввозятся минеральные и питьевые воды, являются «Боржоми» (Грузия), Ессентуки (Россия), Аква Минерале (Россия), Набеглави (Грузия), Badoit и Evian, (Франция), Sanpellegrino (Италия), Vittel (Франция), Нарзан (Россия).

VI. Потребительские предпочтения на рынке питьевой воды Украины

Однозначным лидером в обоих представленных в рейтинге сегментах является вода ТМ «Моршинская». В сегменте минеральной воды из семи лидеров три торговых марки принадлежат IDS Group. Это импортируемая из Грузии вода Боржоми, а также Миргородская и Трускавецкая. Также три торговые марки из семи – импортные минеральные воды: Evian из Франции и российская вода «Ессентуки».

Среди питьевых вод лишь одна производится за границей – это Evian. Остальные производятся на территории Украины. Также три бренда представлены лидером рынка: «Старый Миргород» и «Аляска». Это говорит о заслуженном первом месте на рынке группы IDS.

Диаграмма 7

Структурирование потребительских предпочтений в сегменте питьевой и минеральной воды в Украине в 2014 году

Источник: по данным favor.com.ua,

Максимальный балл - 5

VII. Анализ проблем развития рынка питьевой воды Украины. Прогнозные показатели

На сегодня тенденции рынка питьевой воды Украины можно разделить на три группы: по производству, по потреблению и по внешнеэкономической деятельности.

Среди тенденций производства воды доминируют следующие:

• Повышение цен на энергоносители, необходимых для добычи, очищения, насыщения углеродом и фасовки, что повысит цену на готовый продукт.

• Изменение стандартов качества в связи с подписанием соглашения об ассоциации с Евросоюзом. Во избежание проблем с тенденцией, необходимо проанализировать соответствие стандартов производства и потенциально новых стандартов.

• Незначительное уменьшение производства за счет отсутствия доступа к производственным мощностям оккупированных территорий. Оценка конъюнктуры рынка, а также тенденций потребления ожидается уменьшение объема производства на 5-7%.

• Увеличение доли производства негазированной питьевой и минеральной воды с одновременным уменьшением доли газированной воды.

• В 2014 в среднем цены на негазированную воду выросли на 31%, на газированную – на 25%. За январь-февраль 2015 произошел подъем на 5 и 9 процентов соответственно. Учитывая текущие тенденции в экономике Украины, меры по стабилизации темпов инфляции, в 2015 году ожидается замедление роста цен. Так, ожидается общее изменение цен в пределах 15-18% как на газированную, так и на негазированную воду.

Тенденции в потреблении:

• Переход на менее дорогие продукты за счет уменьшения доходов; увеличение количества заказов бутилированной воды через службы доставки.

• Развитие тенденции здорового питания, которая будет использована производителями с целью продвижения продукции: увеличение потребления воды в принципе и воды с содержанием определенных материалов в частности.

Тенденции во внешнеэкономической деятельности

• Переориентация на новые рынки ввиду ограничения возможности осуществлять внешнеэкономическую деятельность со странами СНГ. Снижение экспорта на этом фоне прогнозируется на уровне 3-5,5%.

• Уменьшение ввоза воды премиум-сегмента и увеличение потребления украинской продукции. Так, проанализировав изменение курса гривны относительно валют основных торговых партнеров и экономическую ситуацию в стране, прогнозируем снижение импорта на 9-12%.