Смартфоны и планшеты во всем мире используются повсеместно, потому неудивительно, что венчурные капиталисты инвестируют в разработку программного обеспечения и приложений, которые делают эти устройства такими востребованными.

С 2004 года, когда венчурные инвестиции в ПО составляли примерно 63% от всех вложений в IT-сектор, эта сфера неимоверно выросла с точки зрения как объема, так и количества сделок. В 2004 году разработчики программ привлекли суммарно $3,8 млрд. за 672 инвестиционные сделки. В 2013 году было закрыто 1 930 сделок на общую сумму в $11,9 млрд.

Но что же происходит с венчурными инвестициями в hardware-проекты, полупроводники и телекоммуникации – все то, что жизненно необходимо для работы программного обеспечения?

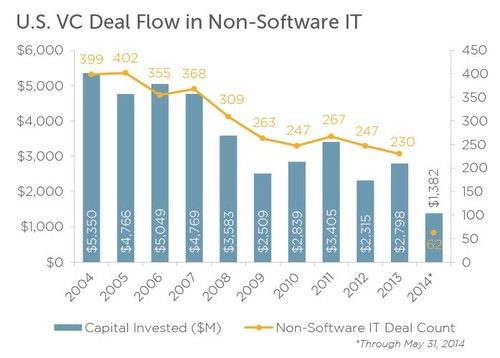

Оказалось, что венчурные фонды отвернулись от этого сектора, предпочитая инвестировать в более дешевые программные стартапы. После 2004 года, когда hardware-стартапы привлекли суммарно $5,4 млрд. за 399 инвестиционных сделок, подобные проекты сумели провести только 230 сделок на общую сумму в $2,8 млрд. в 2013 году. В 2014 году дела обстоят еще хуже. Однако многие венчурные капиталисты задались вопросом «А что будет с будущим?» Это вопрос был даже опубликован на обложке выпуска MIT Technology Review за ноябрь/декабрь 2012 года, на которой был изображен известный астронавт Баз Алдрин, восклицающий «Вы обещали мне колонизацию Марса, вместо этого я получил Facebook»

Почему венчурные фонды не хотят инвестировать в будущее?

Для развития такой тенденции существует множество причин. Стартапы, создающие программное обеспечение, приложения или соцсети для мобильных устройств или интернета в целом гораздо проще и дешевле вывести на рынок, а их продукцию (как и их самих) можно продать гораздо быстрее.

В то же время, чтобы разрабатывать более быстрое, улучшенное или вообще инновационное «железо», вам понадобятся инноваторы, инженеры, ученые и очень много денег – больше, чем большинство венчурных фондов готов вложить в что-то, что скорее всего провалиться или с большим трудом доберется до того уровня, на котором большие компании заинтересуются его приобретением.

Еще одно объяснение такого поведения венчурных капиталистов состоит в том, что фонды стараются найти лучшее из категории «короткого инновационного цикла» как в медиа или ПО, а не входить высокотехнологичные отрасли, как биотехнологии, где жизненный цикл стартапа зачастую превышает жизненный цикл самого фонда.

.jpg)

Потребители также сыграли свою роль, поставив во главу угла форму, скорость и удобство использования, вместо новых возможностей, мощности и свежих технологических решений. Это, в свою очередь, привело к тому, что производство большинства ежедневно используемых устройств оказалось в руках нескольких гигантов, таких как Apple, Samsungи… в общем-то, все.Эти две компании совместно захватили 46,6% рынка смартфонов и 55% рынка планшетов, согласно данным исследовательской компании Gartner. Ежегодно они выпускают десятки обновлений для своих девайсов, которые потом продают как новинки.

Многие спросят «Что с того?». Все-таки это уже не новость. Культура Кремниевой Долины, предполагающая быстрое создание стартапа и его продажу, чтобы потом сделать еще один проект, не сильно способствует появлению новых Intel, Microsoft или Cisco, которым фонды отказывали до определенного времени.

Венчурный капитал тогда и сейчас

Реальность такова, что венчурный капитал инвестирует в будущее. Бывший партнер FoundersFundБрюс Гибней написал в своей статье «Что будет с будущим?», что венчурные фонды в 1960-х вкладывали в развивающееся полупроводниковое производство (например, Intel), предоставляли необходимый капитал первым производителям компьютеров в 1970-80-х, и помогали создавать биотехнологические компании в 80-х и 90-х.

Фонды поддерживали эти компании, в надежде получить прибыль от расширения возможностей в будущем. В обмен на ожидание прибыль, фонды принимали на себя большой риски технологического производства.

Но все изменилось в 1990-х, когда венчурные портфели начали включать компании, которые «решали дополнительные или даже несуществующие проблемы. После этого венчурные фонды перестали быть инвесторами в будущее, а стали инвесторами для фичей, виджетов и дополнений, писал Брюс Гибней.

.jpg)

На данном этапе не ясно, будут ли венчурные фонды больше инвестировать в будущее, особенно после распространения посевного инвестирования, что облегчило для стартапов процесс привлечения начального финансирования, а для инвесторов – уменьшило риски при инвестировании в неинновационные компании. Стоит отметить, что в последние годы высокотехнологичные стартапы получали поддержку инвестиционных фондов. Вспомните хотя бы Tesla Motors, которая стала публичной компаний и достигла успеха, или Oculus VR, разработчика шлема виртуальной реальности, которого недавно приобрел Facebook за $2 млрд.

Но, по большому счету, венчурный капитал проигнорировал будущее, и какую цену в скором времени за это придется заплатить отрасли – и обществу в целом – никто не знает.