За последующие годы, после мирового финансового кризиса 2008 года, венчурный капитал на поздних стадиях претерпел множество динамических структурных изменений. На ряду с венчурными фондами, такие категории инвесторов как Private Equity, хедж-фонды и суверенные инвестиционные фонды, значительно увеличили свое участие в венчурном капитале на поздних стадиях.

«Средний размер сделки в сегменте venture growth достиг размера мега-сделки (более 100 миллионов долларов)», — сказал Кайл Стэнфорд, ведущий аналитик венчурного капитала PitchBook.

Согласно данным отчета PitchBook, в 2021 году венчурные сделки на поздних стадиях составили 237,2 млрд долларов в США и 70 млрд долларов в Европе, что на 110% и 130% больше, соответственно, по сравнению с 2020 годом, что в свою очередь составляет две трети капитала, вложенного в каждый регион.

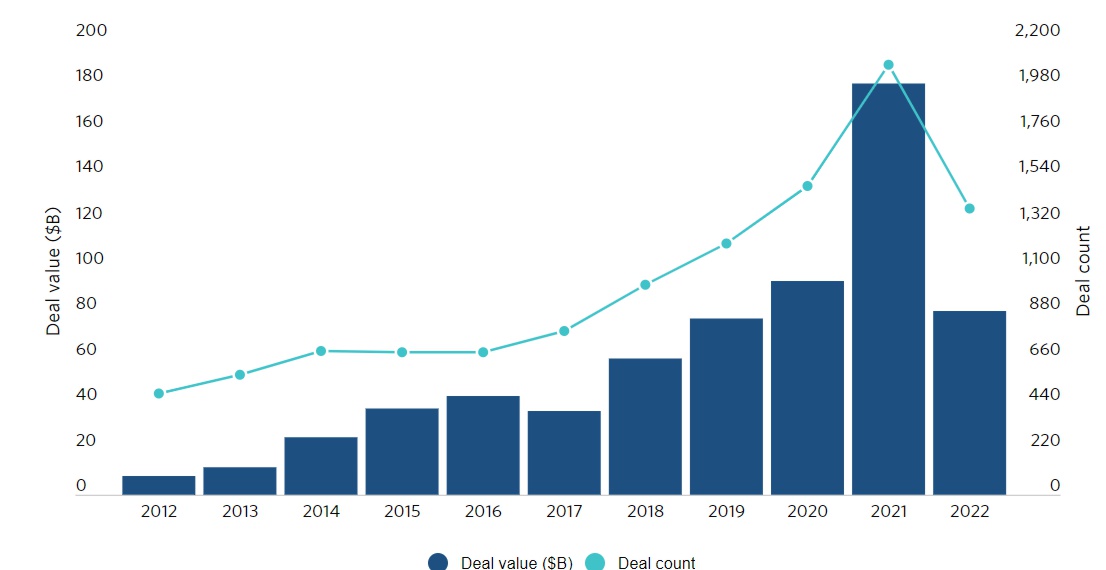

Глобальные сделки на стадии venture growth

Топ-10 венчурных сделок по размеру инвестиций на стадии venture growth

Ниже приводим ТОП-10 крупнейших сделок на стадии venture growth по размеру инвестиций согласно данным, PitchBook с 2006 по 2022 год.

1. Didi Global

Размер сделки: $10,8 млрд.

Дата сделки: 1 августа 2019 г.

Компания Didi Global со штаб-квартирой в Пекине разрабатывает мобильное приложение для вызова такси, предназначенное для поиска клиентов среди местных водителей в Китае. В 2019 году компания привлекла 10,8 млрд долларов венчурного финансирования от Toyota Motor, Booking Holdings, Syren Capital Advisors, Fisher Capital Investments и других инвесторов.

2. Didi Global

Размер сделки: $7,3 млрд.

Дата сделки: 15 июня 2016 г.

Пост-оценка: $28 млрд.

Тремя годами ранее, в 2016 году, Didi Global привлекла 7,3 миллиарда долларов венчурного финансирования за счет сочетания долга и собственного капитала, в результате чего ее предварительная оценка достигла 23,5 миллиарда долларов. Инвесторами выступили Apple, Alibaba Group и 17 других участников.

3. Uber

Размер сделки: $5,6 млрд

Дата сделки: 24 мая 2016 г.

Пост-оценка: $66,6 млрд.

Компания Uber, основанная в 2009 году, управляет онлайн-платформой, которая предлагает услуги по совместному использованию транспортных средств и доставке еды. В 2016 году компания привлекла 5,6 млрд долларов венчурного финансирования серии G от нескольких инвесторов при предварительной оценке в 61 млрд долларов. Первые 2 миллиарда долларов были профинансированы Tiger Global Management, T. Rowe Price, Caspian VC Partners, L1 Technology, Morgan Stanley, SoftBank Investment Advisors и Bank of America.

4. VillageMD

Размер сделки: $5,2 млрд.

Дата сделки: 14 октября 2021 г.

Пост-оценка: $15,7 млрд.

VillageMD является поставщиком услуг по управлению здравоохранением, предназначенных для врачей первичной медико-санитарной помощи. Платформа компании предоставляет инструменты, технологии, операции и кадровую поддержку, необходимые для получения клинических результатов высочайшего качества среди населения. В 2021 году VillageMD привлекла 5,2 млрд долларов венчурного финансирования от Walgreens Boots Alliance, в результате чего предварительная оценка компании составила 10,6 млрд долларов. Что примечательно, это последующая крупная M&A сделка, VillageMD в 2022 году купила конкурента Summit Health за $9 млрд.

5. ByteDance

Размер сделки: $5 млрд.

Дата сделки: 28 февраля 2021 г.

Пост-оценка: $355 млрд.

ByteDance — разработчик мобильных приложений, предназначенных для онлайн-развлечений и общения в социальных сетях. Компания фокусируется на применении технологии искусственного интеллекта к мобильным интернет-приложениям, что позволяет пользователям создавать соответствующий контент и делиться им со своими подписчиками и онлайн-аудиторией.

В прошлом году компания привлекла 5 миллиардов долларов венчурного финансирования от 2B Global Capital, Coatue Management и 10 других участников, в результате чего предварительная оценка компании составила 355 миллиардов долларов.

6. WeWork

Размер сделки: $5 млрд.

Дата сделки: 8 января 2019 г.

Пост-оценка: $47 млрд.

WeWork — это оператор общих офисных рабочих пространств (коворкингов), предназначенных для облегчения сотрудничества и взаимодействия между предпринимателями и стартапами.

8 января 2019 года компания привлекла финансирование в размере 5 миллиардов долларов от SoftBank, в результате чего ее оценка составила 47 миллиардов долларов. В раунде также приняли участие другие неназванные инвесторы. Финансирование включает часть конвертируемого долга на 1 миллиард долларов и варрантное соглашение на 3 миллиарда долларов.

7. Grab

Размер сделки: $4,8 млрд

Дата сделки: 9 октября 2019 г.

Пост-оценка: $14,9 млрд.

Компания Grab, основанная в 2012 году, предоставляет услуги по совместному использованию транспортных средств, доставке еды и продуктов, а также финансовые услуги (платежи, потребительские кредиты и корпоративные предложения) через свою мобильную платформу. Компания сотрудничает с продавцами и пассажирами в восьми странах Юго-Восточной Азии, связывая их с потребителями и взимая комиссионные с обеих сторон. Grab привлекла 4,8 миллиарда долларов венчурного финансирования серии H в рамках сделки, проведенной Toyota Motor в 2019 году, в результате чего предварительная оценка компании составила 10,1 миллиарда долларов

8. Ele.me

Размер сделки: $4 млрд.

Дата сделки: 7 ноября 2018 г.

Пост-оценка: $30 млрд.

Платформа Ele.me упрощает заказ и доставку еды в Китае. Веб-сайт и мобильное приложение компании позволяют пользователям искать близлежащие рестораны и доставлять еду на дом. В 2018 году компания привлекла 4 миллиарда долларов венчурного финансирования от Alibaba Group, Ant Group и Primavera Capital Group, в результате чего оценка компании составила 30 миллиардов долларов.

9. Flipkart

Размер сделки: $4 млрд.

Даты сделки: 10 августа 2017 г.

Пост-оценка: $30 млрд.

Flipkart — оператор портала электронной коммерции, предназначенный для сделок купли-продажи широкого спектра потребительских товаров. На портале компании представлены продукты в различных категориях, что позволяет клиентам покупать товары по своему выбору. В 2017 году компания привлекла около 4 миллиардов долларов венчурного финансирования.

10. Flipkart

Размер сделки: $3,6 млрд.

Дата сделки: 12 июля 2021 г.

Пост-оценка: $37,6 млрд.

В рамках сделки по венчурному финансированию в 2021 году, проведенной Walmart, SoftBank Investment Advisors, Правительственной инвестиционной корпорацией Сингапура (GIC) и Canada Pension Plan Investment, Flipkart привлекла 3,6 миллиарда долларов венчурного финансирования, в результате чего предварительная оценка компании составила 34 миллиарда долларов.