Любые непростые времена, связанные с экономической турбулентностью, — это не только паника и риски, но и перспективы и возможности для инвесторов с правильно выбранной стратегией.

1. Какие сейчас существуют способы сохранения капитала для частных инвесторов?

Начну с того, что когда речь идет о сохранении капитала, объектом инвестирования выступают исключительно финансовые инструменты с фиксированной процентной ставкой. То есть, избирается такой инструмент, который будет обеспечивать инвестору определенный доход с минимальным риском потери начальной инвестиции.

Таким образом, для сохранения капитала следует сосредоточиться на таких инструментах как депозиты и облигации. Другие объекты инвестирования (недвижимость, акции, производные ценные бумаги) не удовлетворяют требования сохранения капитала, ведь не предусматривают погашение или выплаты первоначальной суммы инвестиции на заранее определенную дату.

Переходим непосредственно к рассмотрению финансовых инструментов, которые помогут сохранить капитал.

Депозиты. Известный каждому украинцу инструмент. Механизм достаточно прост — приходишь в любой банк, подписываешь договор, вносишь деньги на счет. Однако так ли все просто с этим инструментом?

Преимущества:

1. Возможность оформления депозитного договора оффлайн (в отделении) и онлайн (интернет-банкинг);

2. Гарантия возврата суммы инвестиции до 200 тыс. грн от ФГВФЛ в коммерческих банках;

3. Наличие индивидуального подхода к определению процентных ставок для крупных сумм вложений.

Недостатки:

1. Удержание налога на доходы физических лиц (18%);

2. Возможность фиксации ставки, как правило, не более 1 года;

3. Отсутствие возможности закрытия срочного вклада без потери процентов.

Облигации. Данный инструмент является одним из основных способов привлечения капитала в странах с развитым капиталистическим строем. Облигации — это долговая ценная бумага, которая выпускается заемщиком как свидетельство его обязательств перед заимодавцем (инвестором). Купить облигации можно обратившись к профессиональному брокеру.

Преимущества:

1. В случае с государственными облигациями отсутствует взимание налога на доходы физических лиц (18%);

2. Возможность досрочно продать облигации без потери или с незначительной потерей процентного дохода;

3. Возможность фиксации процентной ставки от 1 до 7 лет.

Недостатки:

1. Гарантии по облигациям несет преимущественно сам эмитент. В случае с корпоративными облигациями, выплаты гарантирует конкретная компания;

2. Существует риск роста процентных ставок и снижения рыночной цены облигации, что может привести к убыткам при досрочнй продаже облигаций;

3. Дополнительные расходы на комиссионное вознаграждение брокера.

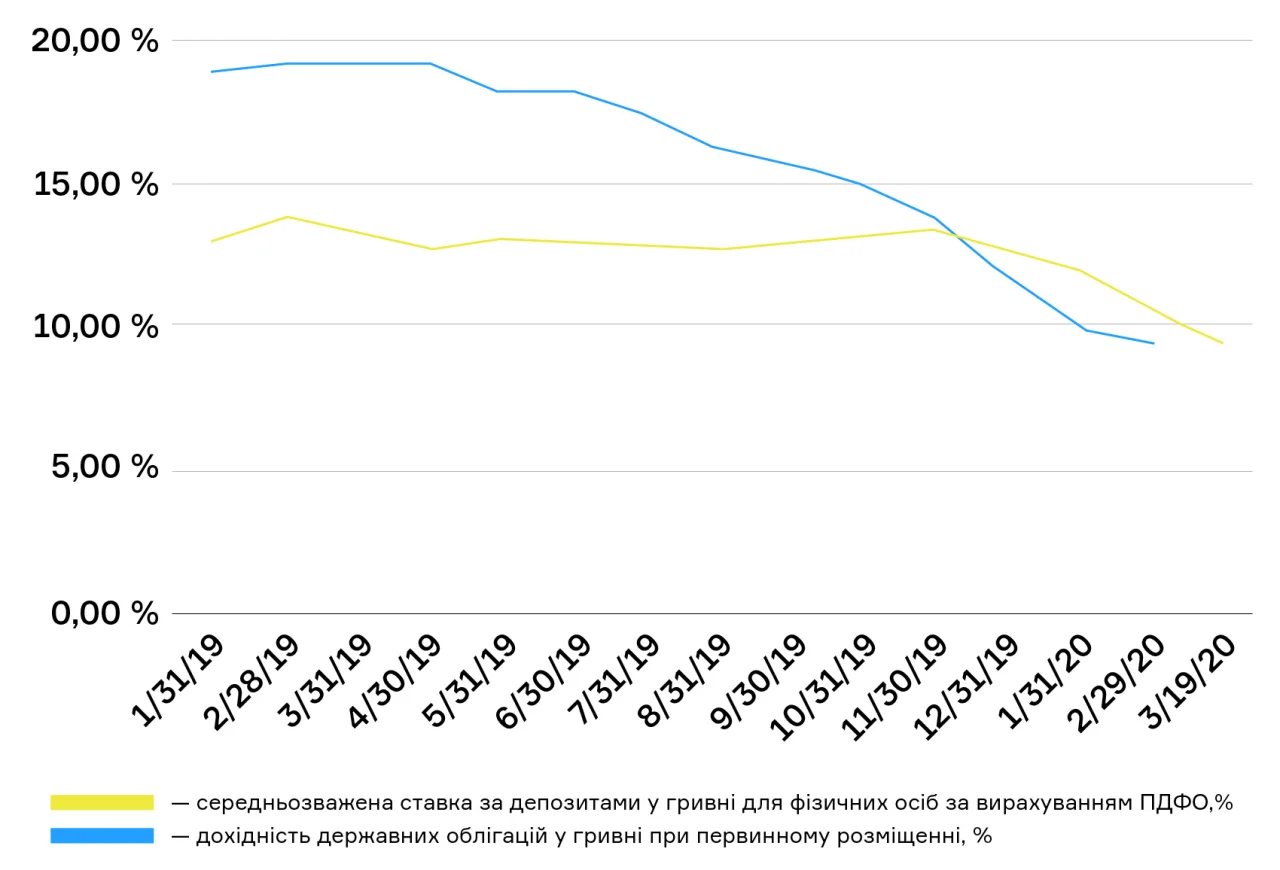

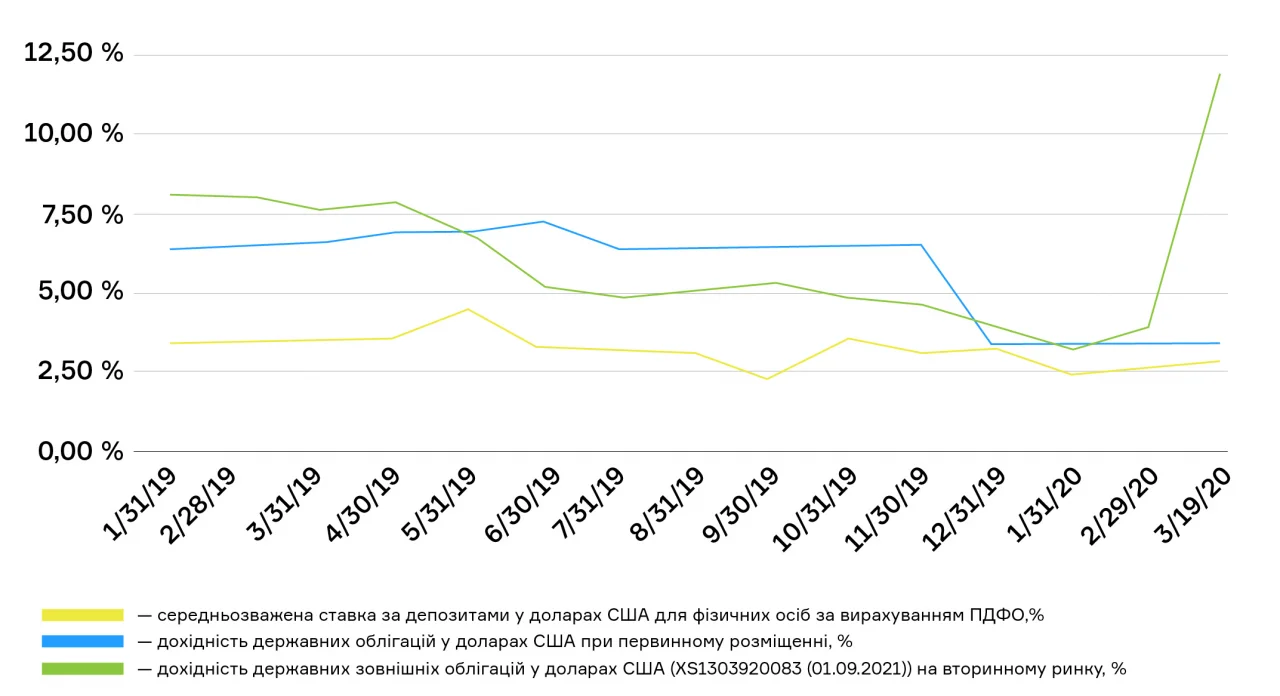

А теперь предлагаю сравнить главный показатель привлекательности облигаций и депозитов — доходность (Рис. 1, Рис. 2).

Рисунок 1. Сравнение динамики доходности финансовых инструментов в гривне со сроком размещения (обращения) до 1 года в течение 2019−2020 годов, %

Рисунок 2. Сравнение динамики доходности финансовых инструментов в долл. США со сроком размещения (обращения) до 2 лет в течение 2019−2020 годов, %

С Рисунков 1 и 2 следует, что в 2020 году доходность ОВГЗ в гривне на первичном рынке сравнялась с доходностью банковских депозитов, в то время как в 2019 году максимальное преимущество ОВГЗ над депозитами составляла 5,86 п.п. Однако, следует отметить, что в 2020 году последний аукцион по размещению гривневых ОВГЗ состоялся еще до начала паники на мировых рынках. Также, учитывая процентные индикативные ставки вторичного рынка гривневых ОВГЗ (11−13%), в ближайшем времени преимущество снова будет на стороне ОВГЗ.

Что касается валютных инструментов, то ситуация достаточно интересная. В начале 2019 года выгоднее всего было размещать свои валютные сбережения во внешних облигациях Украины (8,07%), которые имели преимущество над ОВГЗ в долл. США 1,6 п.п. и 4,6 п.п. над банковскими депозитами. В дальнейшем доходность внешних облигаций Украины начала стремительно снижаться на фоне роста мировых финансовых рынков и поиска иностранными инвесторами более доходных инвестиций. С июля по ноябрь 2019 выгоднее всего было инвестировать во внутренние государственные облигации, номинированные в долл. США.

Однако, в связи с паникой на финансовых рынках в марте 2020 года, подавляющее преимущество в доходности получили внешние государственные облигации. Как показано на Рисунке 2, доходность облигаций с погашением в сентябре 2021 составляет 12%, что не идет в сравнение ни с одним банковским депозитом в валюте. Такой высокой доходности есть ряд причин, главной из которых является выход иностранных инвесторов из рисковых активов в защитные. Поскольку рейтинг Украины сейчас находится на уровне В, ценные бумаги нашего государства попали под «распродажу».

В связи с паникой на финансовых рынках в марте 2020 года, подавляющее преимущество в доходности получили внешние государственные облигации.

Большинство инвесторов сейчас стремятся приобрести эти бумаги по заниженным ценам, ведь понимают, что после стабилизации ситуации, цены пойдут вверх. Единственным существенным риском здесь является вероятность дефолта, которая, по моим подсчетам, ниже, чем при кризисе 2014−2015 годов. Поэтому, внешние облигации Украины — это тот самый шанс зафиксировать привлекательную доходность, пользуясь «окном возможностей».

2. Какие лайфхаки для инвесторов исчерпали себя и что приходит им на смену?

На самом деле, исторически украинцы пытаются сохранять большую часть своих сбережений в наличной валюте. Такая тактика эффективна в локальные моменты девальвации гривни. Как, например, в первом квартале 2020 или в 2014—2015 годах, когда гривня обесценилась в три раза. Однако, значительная часть населения скупала валюту в течение 2016−2019 годов, когда гривня находилась в коридоре циклических колебаний, а ставки по гривневым инструментам росли. Здесь выигрывали именно те инвесторы, которые привыкли к сезонному фактору ослабления гривни, срабатывавшему три года подряд!

Механика довольно проста — в конце лета покупаешь доллары или валютные облигации, а в конце зимы конвертируешь их в гривну или покупаешь облигации в гривне. Однако, в 2019 году иностранные спекулянты, создав избыточный спрос на государственные ценные бумаги, переломили эту сезонность национальной валюты, которая после укрепления до уровня 23 грн за доллар США девальвировала до 28 грн за долл. США (на 22%) всего за три месяца, тестируя ценовой уровень конца 2018 года.

3. С чего начать и на что обратить внимание инвесторам и начинающим?

В условиях, когда национальная валюта стремительно девальвирует легко поддаться панике и перевести все сбережения в валюту по завышенному курсу спекулянтов. Лучше разрабатывать тактику по анализу точки входа в инвестицию, с которой вы хотите выйти в валюту.

Представим, что в начале 2019 при курсе 28 грн за долл. США вы приобрели государственные ценные бумаги со сроком обращения 3 года и процентной ставкой доходности без учета реинвестиций дохода 17% годовых. Сейчас, когда гривня девальвировала к тем же 28 грн за долл. США, просто нет смысла продавать высокодоходные ценные бумаги, гарантированные государством. Ведь в данном случае у вас есть 17% дополнительного диапазона, который вы можете позволить себе компенсировать доходом по таким ценным бумагам в течение 1 года.

В условиях, когда национальная валюта стремительно девальвирует легко поддаться панике и перевести все сбережения в валюту по завышенному курсу спекул

нтов. Лучше разрабатывать тактику по анализу точки входа в инвестицию, с которой вы хотите выйти в валюту.

Таким образом, точка безубыточности на горизонте 1 год составляет 32,76 грн за долл. США. Отмечу, что данный уровень стоимости гривни по отношению к доллару США является пессимистичным. Но, следует понимать, что при условии того, что данный курс станет локальным максимумом, вы за 2019−2021 годы получите среднюю доходность 5,6% с погрешностью на потерянный год, когда состоялась девальвация на 17%. То есть вы получите доходность, которую не способен обеспечить ни один депозит в валюте в нынешних условиях.

Итак, суть инвестиции в инструменты, номинированные в долл. США зависит от многих субъективных факторов каждого инвестора.

4. Какой прогноз в краткосрочной и долгосрочной перспективе: что будет дорожать?

Если описывать ситуацию кратко и понятно, то в перспективе к лету 2020 нас ждет девальвационный тренд с последовательными целями 29,5−30 грн за долл. США при оптимистическом развитии событий.

Для открытия новой позиции сейчас лучше выбрать валютные государственные облигации, которые способны обеспечить доход инвестора на уровне 8−14% годовых в долларах США или евро и уберечь капитал от обесценивания национальной валюты.

В долгосрочной перспективе можно сказать, что в начале 2021 мир должен опомниться от коррекции финансовых рынков и восстановить рост. В это время ставки доходности облигаций в гривне могут вырасти до уровня 17−20%, тогда и будет лучшая возможность для обратного перехода из облигаций в долларах США к облигациям в гривне.

Поэтому, не поддавайтесь курсовой панике и взвешенно подходите к своим инвестиционным решениям, опираясь на собственный опыт!

Источник: НВ