1. Тенденции на рынке сигарет в Украине

В Украине на фоне событий 2020-2024 гг. количество курильщиков значительно возросло. Как свидетельствуют данные КМИС, по состоянию на март 2024 года активными курильщиками являются 27% всего населення 27 млн человек (49,5% взрослых). То есть почти каждый второй украинец 18+ имеет привычку курить, и эта тенденция сохраняется. Абсолютное большинство (83%) из тех, кто начал курить усиленно, употребляют обычные сигареты. Доля тех, кто употребляет ТИЭНы возросла – с 18,3% до 22,8%. По данным Государственной налоговой службы Украины, объем реализованных табачных изделий, табака и промышленных заменителей табака, жидкостей, которые используются в электронных сигаретах за 12 месяцев 2024 года составил 203,08 млрд гривен.

Таблица 1

Численность и доля курильщиков в структуре взрослого населения Украины, 2019 – 2024, млн, %

|

|

2019 |

2020 |

2021 |

2022 |

2023 |

2024 |

|

Количество взрослого населения, |

22,7 |

23,5 |

23,5 |

22,9 |

18,7 |

18,2 |

|

Доля курильщиков, % |

36,0% |

36,2% |

31,5% |

33,1% |

43,9% |

49,5% |

|

Количество курильщиков, млн |

8,2 |

8,5 |

7,4 |

7,6 |

8,4 |

9,0 |

|

в том числе: |

|

|

|

|

|

|

|

Сигареты, млн человек |

7,3 |

7,3 |

6,1 |

6,2 |

6,5 |

6,0 |

|

ТИЭН и стики, млн человек |

0,4 |

0,7 |

0,8 |

0,9 |

1,0 |

1,6 |

|

Электронных сигарет/вейпов, |

0,5 |

0,5 |

0,5 |

0,5 |

0,9 |

1,4 |

Источник: оценка Pro-Consulting

Международные программы по стимулированию борьбы с табакокурением и регуляторная политика в ведущих странах мира способствовали тому, чтобы с 2006 года в Украине наблюдалось постепенное уменьшение распространенности курения. В 2019 году количество курильщиков возрастом от 12 лет и старше составляло 16,8%, что на 6% меньше, чем в 2018 году. В целом предпандемийный 2019 год продемонстрировал высокие показатели отрасли – 98,2 млрд шт. сигарет, лишь немного уступая 2016 р. Перед этим рынок балансировал на грани стагнации. Однако война развернула «табачную рецессию» на 180 градусов, внеся целый ряд корректив. В частности, произошел:

- взрывной рост потребления, увеличение спроса, «табачная эпидемия»;

- перенос производства из зоны боевых действий, как например, эвакуация компанией Philip Morris Харьковской табачной фабрики на запад страны;

- прекращение с 2022 года внешней торговли с рф и Беларусью. В 2021 году доля рф по экспорту табачных изделий составляла 49%, по импорту: ТИЭНов – 23% и электронных сигарет 10,5%, для Беларуси доля экспорта из Украины вейпов составляла 45,2%;

- ввод после 24 февраля 2022 року санкций против ряда юридических лиц из рф и Беларуси – как следствие, в Украине появились списки НАПК с компаниями-спонсорами войны, в том числе табачными , среди которых более всего выделяется уже упомянутая выше транснациональная компания Philip Morris International (PMI) ;

- тенизация рынка (по данным Kantar – 25,7% в октябре 2023 года, 38,4% в I квартале 2024 );

- целый ряд законодательных и фискальных мер ограничительного характера по детенизации и распространению антитабачных стратегий:

i. усиление мер БЭБ по борьбе с контрафактным производством и контрабандой сигарет , запуск портала «Табак» с перечнем производителей и импортеров табачных изделий в Украину для борьбы с черным рынком;

ii. новые запреты продажи, рекламы электронных и ароматизированных сигарет, усиление штрафов для курения в публичных местах.

Рост потребления

С начала повномасштабного вторжения россии процент ежедневных курильщиков в Украине увеличился среди мужчин с 38,0% до 44,4%, среди женщин с 10,8% до 14,9%. В год пандемии – 2020 – табачный рынок переживал две разнонаправленные тенденции – с одной стороны условия карантина вызывали увеличение потребления из-за ухудшения социального самочувствия, а с другой стороны – вынужденное снижение доходов населения вследствие производственного простоя и сворачивания бизнеса стимулировало отказ от табакокурения. Главным фактором сокращения количества курильщиков в 2020 г. Было уменьшение ценовой доступности сигарет.

Повышение цен. По данным Госстата, средняя цена табачных изделий в течение 2019 года возросла на 20,7% при уровне инфляции 5%. Цена сигарет повысилась вследствие роста акцизной ставки в январе 2020 года и увеличения табачными корпорациями табачной маржи.

Семилетний план повышения акцизов до 90 евро за каждые 1000 штук в 2025 году был пересмотрен из-за девальвации гривни и ухудшение макроэкономических показателей. По состоянию на 2024 год акцизные ставки достигли 60 євро. 4 декабря 2024 был принят законопроект №11090. Отныне отметки в 90 євро за 1000 сигарет планируется достичь к 2028 году. При этом акциз на табакосодержащие изделия для электрического нагревания (ТИЭН) к этой дате будет повышен до 72 євро за 1000 штук.

В 2025 году акциз на сигареты возрастет на 35,4% до 78 євро за 1000 штук. В 2026-м акциз на сигареты возрастет на 5%, в 2027 – на 4,8%, в 2028 – на 4,7%, достигнув 90 євро за 1000 штук. По данным деклараций об уплате акцизного налога за июль-ноябрь 2024 средняя максимальная розничная цена пачки сигарет (20 штук в пачке) составляет 97,87 гривны. При увеличении ставки акциза до 78 євро и при курсе евро, который действовал на 1 июля 2024 года (43,2658 гривни), средняя цена пачки в 2025 году составляет 116,1 гривни. Это на 18,6% превышает цену 2024 года.

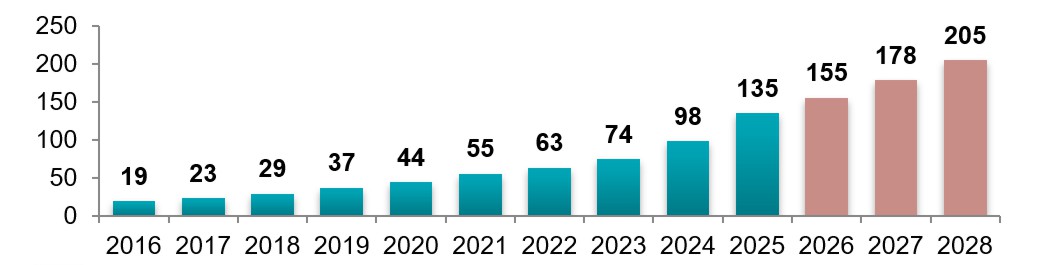

Таким образом, если в 2024 году цена пачки составляла 100 гривен, то в 2025 году она будет составлять 135 гривень, у 2026 году – 155 гривень, в 2027 году – 178 гривень, в 2028 году – 205 гривень. Фактор цены при продолжении войны и низкой покупательной способности населения может сказаться на снижении потребления.

Диаграмма 1

Динамика повышения цен на сигареты в Украине, 2016 – 2028 гг., грн за пачку

Источник: оценка Pro-Consulting

Фактор войны

С началом войны к административным рычагам и налоговому давлению добавились боевые действия, возрастание энергетического компонента себестоимости продукции на 40%, увеличение логистического «плеча», инфляция. Один из флагманов рынка, международная компания Philip Morris International (PMI), которая владела Харьковской табачной фабрикой, летом 2022 года переместила производство на мощности компании Imperial Tobacco (нине – Imperial Brands), а с 2024 року релоцировалась во Львовскую область. Кроме того, PMI продолжает вести бизнес в российской федерации, что имело следствием внесение ее в НАПК в список международных спонсоров войны вместе с украинской дочкой Japan Tobacco International (JTI).

Теневая торговля

«Серый» рынок табачных изделий в Украине вопреки мерам Бюро экономической безопасности сохраняет свои позиции. Правоохранительные органы вначале проводят обыски и изымают контрафакт, суд первой инстанции отменяет лицензии на производство табачных изделий, налагается арест на оборудование, однако затем кассационный суд пересматривает решение и недобросовестные производители отыгрывают ситуацию назад. Так, в мае 2024 года детективы БЭБ во время обысков на заводе «Орион Тобакко» в Одесской области и изъяли линию для производства контрафактных сигарет. Также было конфисковано более 1,2 млн пачек сигарет с поддельными марками акцизного налога. Однако в феврале 2025 года Шевченковский районный суд Киева отменяет наложенный арест . В октябре 2024 года Львовский окружной административный суд обязал Государственную налоговую службу выдать Винниковской табачной фабрике лицензию на производство сигарет, которая была отозвана 2 июля . В общем, по данным Европейской бизнес-ассоциации, потери государственного бюджета Украины из-за нелегальных табачных операций по состоянию на сентябрь 2024 года оценивались в 23 млрд грн. Повышение акцизов будет толкать рынок к переходу в тень.

Регуляторные меры

Кроме форс-мажорных обстоятельств, вызванных ковид-пандемией и войной, определяющим фактором стала местная регуляторная политика. Под ее воздействием структура рынка испытывает существенные изменения. Таким документом стал закон №1978, разработанный на основе Рамочной конвенции ВОЗ для борьбы с табакокурением и Директивы 2014/40/ЕС, и принятый Верховной Радой в конце 2021 года. После полного вступления в силу 11 июля 2024 года он запрещает рекламу и продажу электронных и ароматизированных сигарет, сигарет с высоким содержанием никотина и смол, табака для самокруток с ароматизаторами, добавок в любых компонентах (фильтр, бумага, капсулы), снюсов. Также обязательным становится требование к дизайну пачек сигарет с маркировкой 65% площади медицинскими предупреждениями о последствиях курения.

Потребители преимущественно покупают сигареты в киосках, которых в Украине насчитывалось более 60 тысяч, а также в сетях магазинов розничной торговли. Кроме того, сигареты покупают в специализированных магазинах, которые должны иметь лицензию для продажи подакцизного товара. К основным каналам дистрибуции табачных изделий в течение последних восьми лет активно привлекался сектор онлайн-торговли. 2023 год стал определяющим по уровню уплаты акцизов на табачные и никотиновые изделия. Учитывая фактор девальвации гривны, поступления в государственный бюджет составили 80,3 млрд грн. Вместе с тем ценовой фактор в совокупности со снижением покупательной способности населения в течение последних четырех лет привел к тенизации рынка, что до сих пор представляет крупную проблему. Основными каналами торговли нелегальными табачными изделиями остаются киоски и магазины, через которые продается 64% нелегальной продукции.

2. Производство на рынке сигарет

Во время пандемийного кризиса 2020-2021 гг. произошло значительное сокращение объемов производства табачных и никотиновых изделий в Украине. В это время рынок вошел в фазу стагнации. Также анализ внешнеэкономических операций выявил значительную долю «тени».

Война 2022 стала для многих украинцев неожиданным фактором стресса. Полномасштабное вторжение повлекло за собой рост спроса. В то же время производители были вынуждены эвакуировать производства из прифронтовых зон в глубокий тыл, тем самым снизив физические объемы выпуска продукции. Несмотря на риски, предварительное создание изготовителями-импортерами запасов (форестеллинг) позволило не допустить сокращения предложения при взрывном спросе на табачные изделия.

По данным Министерства финансов Украины, в результате боевых действий объемы производства сигарет в 2022 году уменьшились против соответствующего периода 2021 года на 53,6% или на 31,6 млрд шт. до 27,3 млрд шт., при этом объемы экспорта уменьшились на 67,5% или на 17,3 млрд до 8,3 млрд шт., а объемы импорта выросли в 5,4 раза или на 4,9 млрд шт. до 6 млрд шт. Остатки на складах оптовиков уменьшились в сравнении с началом года на 15,8%, или на 3,2 млрд шт., и составляли на 1 января 2023 года 16,8 млрд шт. или 3,4 месяца среднемесячного производства в 2021 году.

Регуляторные и фискальные меры, продолжительность войны, фактор цены, инфляционное давление и падение уровня доходов населения отразились на снижении объемов импорта в первые пять месяцев 2024 года.

Украинские производители табачных изделий более чем на 90% работают на импортном сырье. Отечественное выращивание табака составляет незначительную долю. В денежном выражении наиболее ценной категорией импорта являются табачные изделия для электрического нагрева (ТИЭН) и вейпы, вместе они составляют 82% стоимости, тогда как сигареты – 15,7%.

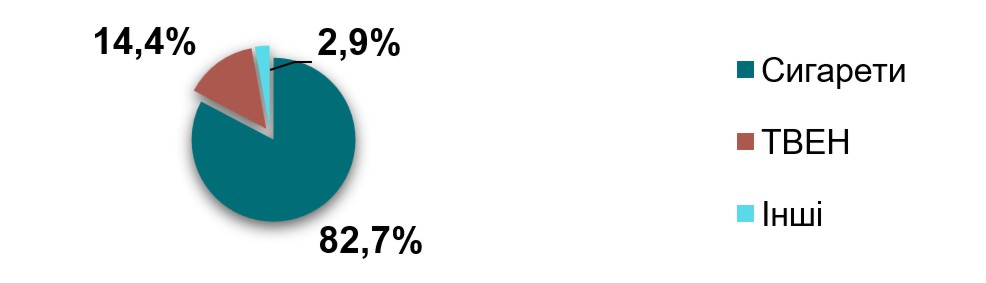

Диаграмма 2

Продуктовые сегменты рынка в 2023 г. в натуральном выражении,%

Источник: оценка Pro-Consulting

В связи с фактором войны рынок сигарет претерпел значительные изменения. В 2022 году для насыщения спроса доля импорта по сравнению с 2021 годом выросла в 5,4 раза, а отечественное производство сократилось в 1,4 раза из-за боевых действий и вынужденной эвакуации производственных мощностей из прифронтовых зон. По показателям импорта 2023 год сопоставим с 2016-м (см. Таблицу 2.1). Такие объемы могут быть объяснены увеличением спроса, поскольку боевые действия на востоке Украины продолжаются с 2014 года.

Таблица 2

Ёмкость рынка исследуемой продукции 2016 - 5 мес. 2024 гг., в натуральному выражении, млрд шт

|

млрд штук |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

2023 |

5/2023 |

5/2024 |

CAGR 2016-23 |

|

Производство |

98,2 |

92,2 |

84,1 |

68,5 |

65,1 |

58,9 |

27,3 |

31,7 |

15,8 |

14,6 |

-9,7% |

|

Импорт |

4,2 |

1,5 |

1,2 |

1,4 |

1,5 |

1,1 |

6,0 |

4,4 |

1,6 |

0,8 |

0,7% |

|

Экспорт |

25,9 |

28,6 |

29,9 |

25,7 |

24,9 |

25,6 |

8,3 |

3,9 |

1,2 |

2,2 |

-12,1% |

|

Ёмкость рынка |

76,5 |

65,1 |

55,4 |

44,2 |

41,7 |

34,4 |

25,0 |

32,2 |

16,2 |

13,2 |

-8,3% |

|

Темпы прироста, % |

|

-14,9% |

-14,9% |

-20,2% |

-5,7% |

-17,5% |

-27,3% |

28,8% |

|

-13,2% |

|

|

Ёмкость рынка с тенью |

80,3 |

68,4 |

58,2 |

47,1 |

44,6 |

40,2 |

30,0 |

39,2 |

18,2 |

15,7 |

-7,3% |

|

Темпы прироста (с тенью), % |

-14,9% |

-14,9% |

-19,0% |

-5,4% |

-9,8% |

-25,5% |

30,8% |

|

-18,5% |

|

Источник: оценка Pro-Consulting

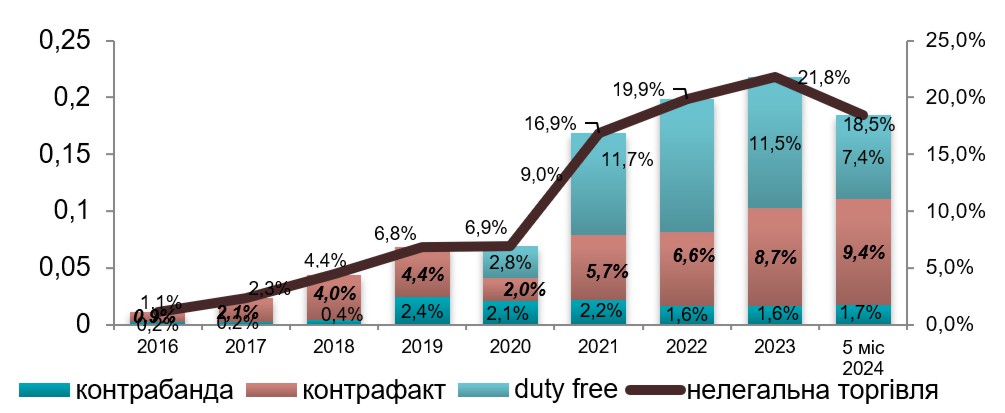

Также за 2016-2024 гг. изменилось распределение между «белым», «серым» и «черным» рынком исследуемой продукции в сторону увеличения теневого сегмента. Нелегальный рынок сигарет включает контрабанду – табачные изделия, которые нелегально ввозятся в Украину из-за рубежа, сигареты, маркированные Duty Free или предназначенные для экспорта, нелегально продаваемые, и контрафакты – поддельная продукция По оценкам экспертов, с 2016 по 2019 год «тень» возросла в 8 раз, составив 8,5%, в 2020 – 6,9%, а в 2023 году в четвертом квартале, по оценкам компании Kantar, доля тени уже составляла рекордные 23,5%, годовой показатель – 19%.

Диаграмма 3

Динамика теневого сегмента на рынке Украины в 2016-5 мес 2024 рр.

Источник: оценка Pro-Consulting

Согласно Налоговому кодексу, ввоз на таможенную территорию Украины неферментированного (непереработанного) табачного сырья табачно-ферментационными заводами, осуществляющими реализацию ферментированного (переработанного) табачного сырья производителям табачных изделий или его экспорт, освобождается от налогообложения. По оценкам БЭБ, в действительности недобросовестные производители таким образом импортируют уже ферментированный табак, который используется для производства нелегальных сигарет.

Среди основных причин тенизации рынка сигарет в Украине:

- Разрыв между ставкой налогообложения и доходами населения. Повышение ставок акцизного налога сужает ценовую доступность сигарет для потребителя на уровне 25-35%, стимулируя его тратить четверть своего дневного дохода на покупку одной пачки. Рост акцизов приводит к дальнейшему росту цен. Такие темпы обычно не соответствуют росту доходов населения. Когда сигареты становятся слишком дорогими для курильщиков, они начинают искать более дешевые аналоги и таким образом переключаются на нелегальные товары.

- Низкая прогнозированность регуляторной политики. Легальные производители сталкиваются с излишней бюрократизацией фискальных процедур, в то время как участники теневого рынка выигрывают, поскольку не соблюдают правила.

- Пробелы в работе судебной ветви власти. Большинство из зарегистрированных БЭБ производств по снижению доли «тени» встречают значительное сопротивление из-за укорененной в течение десятилетий практики оправдательных решений для квазилегальных производителей, имеющих лицензии по производству безакцизной и/или поддельной продукции, что невозможно без присутствия коррупционного «интереса» .

Согласно подсчетам Института социально-экономической трансформации (ІСЕТ), в I квартале 2024 року объем «тени» на рынке сигарет составлял 38,4% або 153,3 млн шт при потреблении 399 млн шт пачок сигарет, у II – 26,2% при потреблении на уровне почти 366,5 млн шт. То есть доля нелегального оборота сигарет постоянно колеблется, и в отдельных случаях может достигать 40% рынка и даже больше. Этому фактору риска существует объяснение – повышенный спрос и низкая ценовая доступность.

Список самых крупных табачных компаний в Украине в 2022 году существенных изменений не претерпел. В него входят четыре транснациональные корпорации с зарегистрированными в Украине филиалами:

- Philip Morris International (Philip Morris Ukraine),

- Japan Tobacco International (JT International Company Ukraine),

- Imperial Brands (Imperial Tobacco Production Ukraine),

- British American Tobacco (British American Tobacco Ukraine).

Их доля составляет приблизительно 92-94%, что свидетельствует о почти монополистической конфигурации при номинальной олигополии. По крайней мере, когда речь идет о дистрибуции.

Компания Marvel International Tobacco Group (MITG, также известная как Винниковская табачная фабрика) — украинский производитель сигарет — следует за транснациональными и может считаться крупнейшей. Также на рынке доминирует самый крупный розничный дистрибутор табачных изделий — TEDIS Ukraine.

Национальные производители фигурируют в расследованиях схем нелегальной реализации сигарет с маркировкой Duty Free или для экспорта путем оформления через магазины Duty Free и через фиктивный экспорт, а также подделок марок акцизного табака. Среди них – ООО «Украинское табачное производство» (бывшая «Ахтырская табачная компания»), зарегистрированное в селе Гоща Ровенской области; ООО «Империя.Табак.ЛТД»; ООО «Табако Дом»; ООО «Потестас», «Маршал Фейнест Табако» (село Остров Тернопольской области)*.

Несмотря на законодательный запрет производства табачных изделий для магазинов для беспошлинной торговли, такие табачные изделия все еще продолжают попадать в нелегальные каналы сбыта в Украине, что требует проведения проверок со стороны ГНС, Гостаможслужбы и БЭБ и регистрации уголовных производств в отношении производителей такой нелегальной продукции.

3. Внешняя торговля

После снижения экспорта в 2019 году, вызванного перераспределением экспортных потоков корпораций, а также постепенного снижения потребления на глобальном уровне, в последующие два пандемийных года наблюдалось медленное возобновление экспорта. В 2022 году из-за фактора войны экспорт снизился на почти 68%. Показатели экспорта только за 5 месяцев 2024 показали динамику роста. В географической структуре основными странами, куда завозится украинская продукция, являются Саудовская Аравия и Марокко, совместно занимающие почти 64,5% экспорта всех сигарет из Украины.

Импорт с 2019 года умеренно сокращался, наибольшее проседание произошло во время пандемии 2021 в связи с такими факторами, как повышение ставок акцизов, рост цены и падение уровня доходов населения во время карантина. Полномасштабное вторжение россии в Украину в 2022 привело к стремительному росту импорта – на 438,1%, благодаря чему перекрывалось вынужденное сокращение производства из-за боевых действий и обеспечивалось удовлетворение увеличенного спроса. Украина в 2023 году больше всего импортировала исследуемой продукции из Польши – 40,5%, на втором месте Турция – 22,6%.

4. Потребительские предпочтения курильщиков

Среди последних тенденций – изменяется гендерное распределение среди курильщиков. Так, за семь лет среди женщин употребление табачных и никотиновых изделий возросло вдвое. Ощутимое влияние на этот процесс оказывает «гаджетизация» курения. По данным GATS, в 2017 году классические сигареты ежедневно употребляли 7% украинок, а электронные – 1%. Сегодня в Украине курят 15% женщин, при чем в возрасте от 18 до 29 лет их доля составляет 28,4%. Они зачастую отдают предпочтение электронным сигаретам (20%) и табакосодержащим изделиям электрического нагревания (ТИЭН) – 34% . Среди представительниц прекрасного пола этот показатель возрос с 5,8% до 13,2%. Общая доля пользователей ТИЭН среди возрастной группы 18-29 лет составляет 45%, электронных сигарет – 44%, кальянов – 21%.

Не менее значимым является и поведенческий тренд по возрастному признаку – курение «молодеет». Ныне ежедневно употребляют табак 14,9% подростков в возрасте 13-15 лет, что на 2% превышает показатели Европы, и на 4% выше общемировых. В целом почти 15% украинских подростков курят. Среди них 89% девушек отдают предпочтение вейпам, среди юношей – 68,3%. Традиционные сигареты занимают второе место, подростки мужского пола курят их больше – 49%, девушки – 39,1%.

Высокий ценовой сегмент ТИЭН и вейпов имеет некоторые перспективы к расширению в связи с входом в рынок новых потребителей – речь идет преимущественно о курильщиках молодого возраста.

5. Выводы

Исходные условия, задающие систему координат и правила игры на рынке сигарет 2016 – 5 мес. 2024 гг. и прогнозного периода 2025-2028 гг., – монополизация дистрибуции и отсутствие действенных механизмов изменения ситуации, повышение акцизов и снижение потребления среди отдельных сегментов потребителей, регуляторная политика в контексте контроля теневого рынка. Ключевым фактором в последние годы остается война и депопуляция. К прогнозным тенденциям отрасли можно отнести:

- Продолжение роста цен.

- Продолжение снижения потребления за счет эмиграции и фактора большой доли курящих в ВСУ.

- Среди гражданского населения – спад спроса на классические сигареты, переключение на ТИЭН.

Оптимистический сценарий. При продолжении войны и сохранении нынешней социально-экономической ситуации спрос на сигареты будет оставаться высоким. Повышение ставки акцизов будет оказывать значительное давление на потребителя и приводить к большей тенизации рынка. Доля потребителей ТВЭНов и вейпов, учитывая лоббирование акциза на них на уровне 72 евро за 1000 штук до 2028 года, будет возрастать.

Пессимистический сценарий. Отрицательный исход войны, а также вероятность дефолта Украины по суверенным долговым обязательствам могут вызвать еще большее ухудшение социально-экономических условий, привести к резкому обнищанию населения. При таком сценарии уровень тени может составить более 40%. При этом высока вероятность вместе с сокращением населения и снижение объемов потребления обычных сигарет. В этом случае в прогнозном периоде 2024-2028 гг. следует ожидать отрицательных темпов падения емкости рынка от -3,8% до -11,7%.

Этот материал является частью исследования, проведённого специалистами компании Pro-Consulting. Для получения более подробной информации посетите официальный сайт компании pro-consulting.ua.

Pro-Consulting – украинская консалтинговая компания, лидер в сфере аналитики, маркетинговых исследований рынков, разработки стратегий, экспортного и финансового консалтинга; консультант по привлечению грантов.

pro-consulting.ua

+38 (044) 233-34-32

[email protected]