ВСТУПЛЕНИЕ

2015 год был незабываемым для аграрно-технологического сектора. В прошедшем году 499 компании привлекли $4,6 млрд. инвестиций в рамках 526 финансовых раундов [1], далеко опередив наши первоначальные предположения на 2015 год, и вдвое превысив показатель 2014 года ($4,6 млрд.)

Хотя пищевые товары доминировали в секторе e-commerce доминировали в 2015 году - $1,65 млрд. привлеченных инвестиций - остальной сектор привлек $2,9 млрд.[1], далеко опережая показатель 2014 - $2,9 млрд. в сделках с непищевыми продуктами [2]. Эти $2,9 млрд. были сильно диверсифицированы, поскольку три крупнейшие сделки прошли в разных отраслях: стабильные белки (Impossible Foods, $100 млн.), дроны и робототехника (DJI, $75 млн.) и технологии принятия решений (Planet Labs, $123 млн.).

Прошли те дни, когда agtech охватывал только семенную генную инженерию и биотопливо. Сегодня отрасль находится на пересечении нескольких технологий: вездесущие мобильные устройства, которые "отвязывают" работу от стола и выводят ее за пределы офисов, в производственную среду; недорогая энергетика, заряжающая и питающая такие устройства; сложные сенсоры для автоматизации сбора данных; дроны и робототехника, которая может работать в непростых внешних условиях; построение цифровых изображений; недорогие и эффективные светодиоды; аналитика больших данных и новые возможности искусственного интеллекта, которые помогаю собрать все это воедино.

Мы верим, что аграрная отрасль доказывает свою способность быть отличным рынком для многих самых захватывающих технологических разработок, потому что тут еще много проблем, требующих решения.

Описание категорий

Питание и здоровье животных: мы включили только компании, которые своим ключевым сегментом видят крупный рогатый скот (смешанная категория)

Биоматериалы и биохимия включает компании, которые исопльзу.т биологические материалы для производства/выращивания пептидов, биопластика, микроорганизмов, фармакологии, микробов и водорослей, функциональных ингредиентов/питательных элементов/фитоцевтики. Хотя в эту категорию технически могли попасть биоэнергетические компании, мы выделили их в отдельную категорию из-за большого объема инвестиций.

Cannabis Technology - компании разрабатывающие технологии для рынка каннабиса (смешанная категория)

Технологии принятия решений - это категория, ориентированная на программные решения и включает множество точных аграрных технологий, кроме дронов и робототехники, "умного" оборудования и устройств. Также она включает компании по сбору спутниковых данных, анализу больших данных и ERP-технологии.

Дроны и робототехника - компании, создающие дронов или роботизированные технологии, которые в основном работают на сельскохозяйственном рынке.

Farm-2-Consumer - компании, которые поставляют еду с ферм напрямую потребителю, отличающиеся от пищевого e-commerce, который вовлекает в процесс интернет-магазины, сервисы по доставке продуктовых наборов и специализированные сервисы доставки еды (смешанная категория)

Пищевой E-Commerce - интернет-магазины, сервисы по доставке продуктовых наборов и специализированные сервисы доставки еды. Не включает ресторанную доставку, которая оказывает не такой негативный эффект на систему ценообразования в отрасли.

Пищевые технологии - широкая категория, включающая процесс производства, усиление качеств продуктов (например, ароматизаторы или пищевые добавки), упаковка, анализ продуктов.

Пищевая безопасность и отслеживаемость - включает все компании, стремящиеся следить за производство пищевых продуктов и их стерилизацией, либо представляющие технологии, которые уменьшают риск получения небезопасного продукта

Сельское хозяйство в помещении - включает все фермерские операции, которые проводятся в помещении или в теплице и сопутствующие технологии. Не включает технологии выращивания Каннабиса, которые выделены в отдельную категорию.

Ирригация и орошение - включает все технологии, влияющие на управление водными ресурсами хозяйств. Некоторые отдельные компании могут технически относиться к "умному" оборудованию или технологиям поддерживающих решений, но мы считаем, что данная категория может быть более информативной.

Умное оборудование и устройства - само собой, включает сенсорные технологии, Интернет Вещей (ИВ) и другую нероботизированную машинерию.

Технология почвы и рожая включает - биологические удобрения и средства для ухода, химические удобрения, генетические технологии, новые виды урожая, посевные технологии.

Устойчивый белок - компании, которые стремятся заменить привычные источники протеинов, такие как мясо и яйца. Эти компании в основном используют растительный белок для создания продукта.

Технологии переработки - включает любые продукты из пищевых отходов, переработка и очищение воды, и технологии смягчения вреда от отходов (смешанная категория)

Пять самых выдающихся тем 2015

1. Agtech превышает ожидания: неужели надувается пузырь?

$4,6 млрд. привлеченные в 2015 году, почти вдвое превышают показатель 2014 года ($2.36 млрд. суммарно), и показали невероятный рост на рынке венчурного капитала.

Мировое финансирование венчурных компаний за год выросло на 78% в 2014 году с 2013 года, и еще на 44% в 2015-м, согласно Venture Pulse Report 2015. Для сравнения, инвестиции в agtech выросли на 166% в 2014 году [1] и на 92% за 2015 год.

Такой быстрый рост на фоне ограниченного рынка провоцирует вопрос: не стали ли agtech пузырем?

Пока мы считаем, что сектор пищевого e-commerce продолжает быть перегретым на фоне проблем в экономиках стран и растущей конкуренции, тогда как другие сегменты рынка все еще решают финансовые проблемы, которых нет в других популярных технологических секторах. В самом деле, вне рынка пищевого e-commerce мы видим очень мало сделок, превышающих $50 млн., а ориентированные на agtech фонды все еще не поражают размерами и количеством.

Еще один способ проверить рынок - это сравнить объем инвестиций в agtech с суммарными мировыми инвестициями в сельское хозяйство. В 2015 году мировой сельхоз рынок составил около 10% глобального ВВП ($7.8 триллиона). Это значит, что инвестиции в agtech составляют менее 0,5% от суммарного объема аграрного рынка.

Более того, общие agtech инвестиции составили менее 3,5% из $128.5 млрд. венчурных инвестиций в 2015 году - что кажется мелочью для сектора, ответственного за 10% мирового ВВП. Для сравнения, сектор здравоохранения создает около 12% мирового ВВП и привлек около 12% суммарного мирового венчурного финансирования в прошлом году, что почти втрое больше, чем инвестиции в agtech.

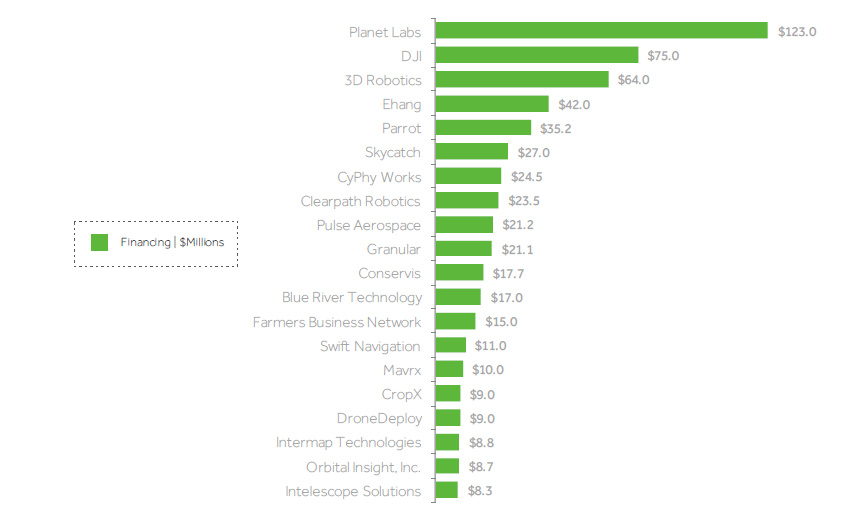

2. У неба есть предел для дронов и роботов

По контрасту с пищевым e-commerce, дроны и робототехника могут вывести человеческий труд из устоявшихся рамок, и имеют огромный потенциал для улучшение операционной прибыльности. Рост инвестиций на 237% в 2014 году до $389 млн. в 2015 году отображает оптимистичные настроения инвесторов.

В секторе разработки дронов большую часть суммы привлекли DJI с его раундом В на $75 млн. и $50 млн. раунда С 3D Robotics, которые вошли в список ТОП-15 крупнейших сделок сектора.

В 2015 году был поднят вопрос об ффективности дронов длясельского хозяйства, в частности необходимое время для создания и анализа изображений и мощности карт необходимых для получения реальных данных. Пока что 80% дронов используются для более точной посадки урожая, в ближайшем будущем понадобятся существенные технологии, чтобы дроны стали действительно эффективными устройствами для фермеров.

В робототехнике Blue River Technologies, калифорнийский стартап, использующий компьютерное видение и машинное обучение для выращивания табака, привлек $17 млн. в раунде В. Среди инвесторов были агро-технологические венчурные фонды Syngenta Ventures, Monsanto Growth Ventures и Pontifax Global Food and Agriculture Technology Fund, равно как и крупные венчурные компании Khosla Ventures и Innovation Endeavors. Но, несмотря на впечатляющий список инвесторов, это был одни из немногих проектов робототехники, которые смогли привлечь инвестиции (5 из 26 сделок).

Некоторые инвесторы рассчитывают, что компании в секторе робототехники требую слишком много средств в сравнении с софтверными проектами, что хардвэр легче скопировать и сложнее продавать. Но глобальные технологические гиганты начнут инвестировать в аграрные технологии, - считают Yamaha, Intel и Verizon, - и этот сегмент сможет привлечь больше инвесторов в 2016 году.

3. Биология завоевывает позиции с $120 млн.

Компании, производящие биологические удобрения, такие как биопестициды, биофертилициды и добавки для почвы, доминировали в прошлом году в сегменте технологии почв и урожая, подняв $120 млн. за 20 сделок. Сегмент представляет 71% от $168 млн. в подкатегории, оставив остальные 29% для посевных технологий и аграрно-генетических компаний.

Рост числа биологических решений для фермеров совпадает с ростом внимания к защите здоровья почвы среди предпринимателей, фермеров и потребителей по всему миру; преследованием традиционных фермерских методов; снижением использования химических удобрений.

Биокомпании вызывают ажиотаж среди богатых инвесторов, включая Bill & Melinda Gates Foundation, The University of Texas Investment Management Company, Sequoia Capital и венчурные подразделения таких корпоративных гигантов, как Monsanto и Syngenta.

По мере роста необходимости поддержания здоровья почвы на фоне глобальной смены климата, мы считаем, что рост числа берегущих природу фермеров и покупателей-приверженцев органической пищи будет и дальше поддерживать рост сегмента.

4. Точное сельское хозяйство продолжает набирать обороты

Пока что технологи точного сельского хозяйства только начинют набирать обороты, - многие сравнивают их с интернетом в 1990-е, - сектор продолжает генерировать крупнейшие сделки. На нашем графике ниже мы классифицировали компании сектора по их способности создать эффективный для фермеров продукт - среди удобрений, тайминга или трудовых ресурсов - и в основном отобразили их связь с другими смежными технологиями, ирригацией и водоснабжением, дронамии робототехникой, умным оборудованием и устройствами. В течение года некоторые из 84 компаний привлекли $661 млн. за 96 сделок, а некоторые даже дважды привлекали финансирование.

Абсолютный размер капитала, привлеченный в эту подкатегорию, удивил некоторых игроков рынка, особенно при том, что интеграция и стандартизация данных все еще остаются нерешенным до конца вопросом. Это, вероятно, затруднит для некоторых компаний в этой отрасли поиск финансированияи новых инвесторов.

5. Региональная диверсификация

Компании из США привлеки $2.4 млрд. - более половины мирового agtech финансирования за прошлый год. По количеству сделок - это около 58% суммарной активности, что гораздо меньше 90% в 2014 году. Мы думаем, что причиной этого послужил не только рост инвестиций в международные сделки, но и растущая отчетность международных компаний, а также глобализация рынка частного капитала.

Израиль подтверждает свой статус в agtech инновациях компаниями, привлекшими за год более $550 млн. Страна также заняла третье место в Мировом Индексе Конкурентоспособности за условия для инноваций, трете место среди лучших мировых исследовательских институтов, и девятое - за доступность венчурного капитала.

Инновации с растущих рынков Индии и Китая занимают, соответственно, третье ($506 млн.) и четвертое ($480 млн.) место в нашем рейтинге. Хотя большинство сделок было в секторе пищевого e-commerce, эти страны являются домом для лидеров в секторе орошения и дронов - индийской Jain Irrigation ($120 млн.) и китайской DJI ($75 млн.). На ряду с огромной нуждой в аграрных инновациях в обеих странах, Индия и Китай могут себя позиционировать в будущем как агро-технологические центры.

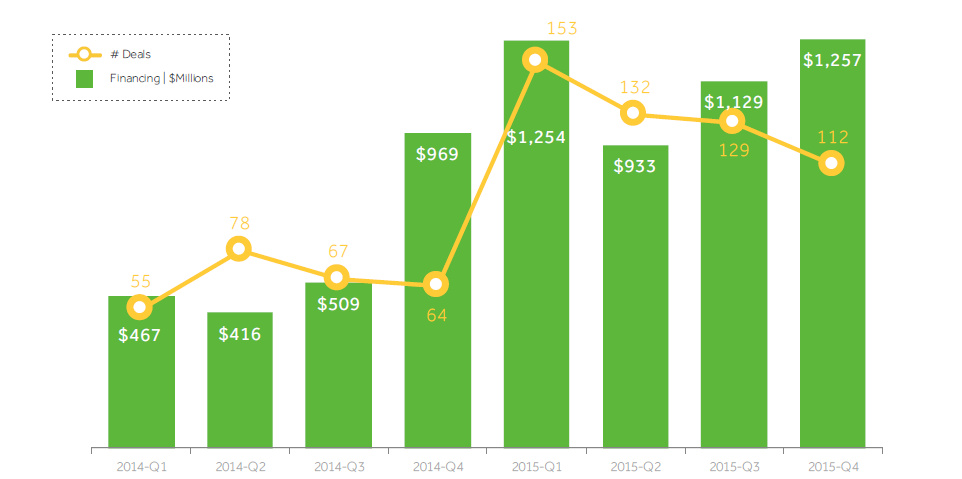

Рис.1 Объем финансирования и количество сделок в сфере agtech (поквартально)

Мы наблюдаем резкое изменение в инвестиционной активности в секторе в 2013 году, когда объем сделок подскочил на 75% в годовом выражении до $900 млн.

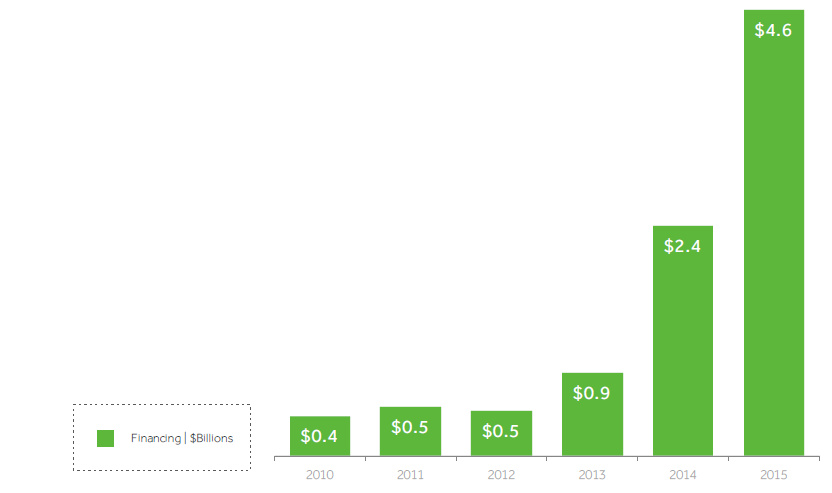

Рис.2 Годовая динамика финансированияa agtech 2010-2015 гг.

Этот скачок прошел следом за несколькими весьма успешными выходами на биологической сцене в 2012 году, например, когда немецкая компания BASF поглотила компанию по обработке посевов Becker Underwood за $1млрд. Но продажаThe Climate Corporation за $1 млрд. компании Monsanto в конце 2014 года вдохнула жизнь в отрасль, а в 2014 году объем инвестиций вырос до $2.63 млрд.

Результаты 2015 году полостью затмили эти цифры - рот на 94% с 2014 года и удививший нас объем сделок в $4.1 млрд.

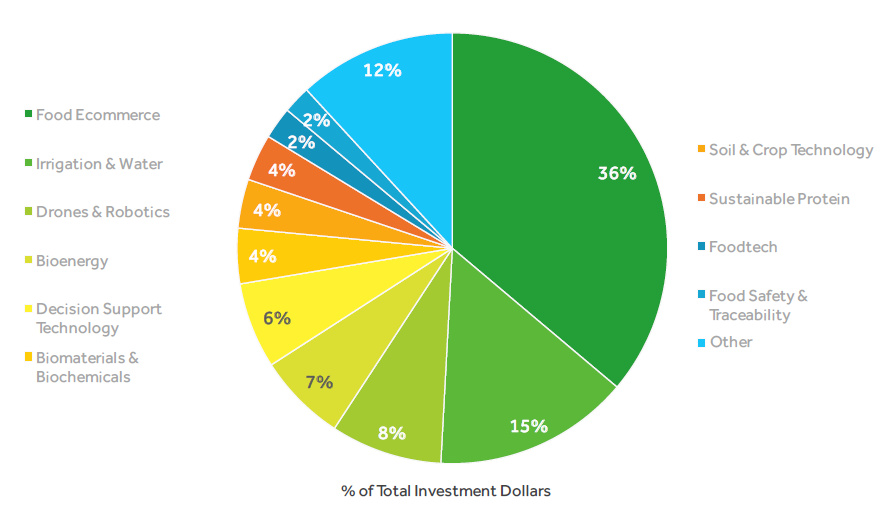

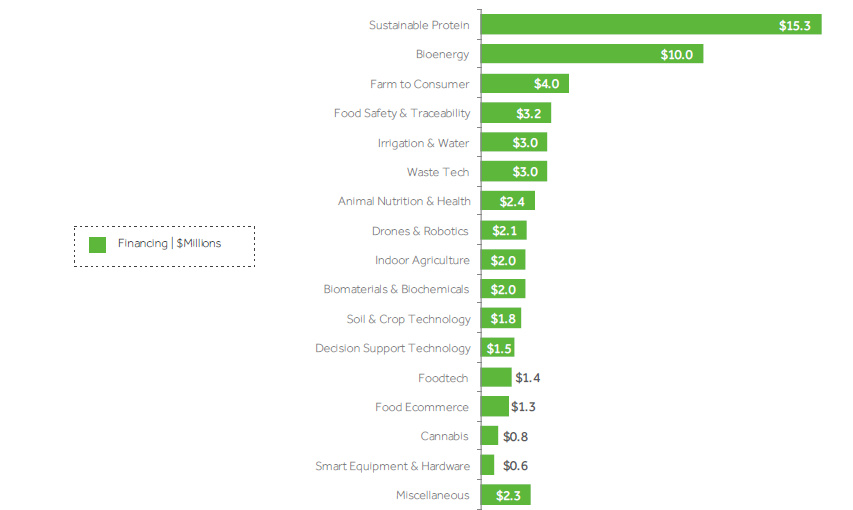

Рис.3 Структура инвестиций в AgTech 2015 года по подгруппам

Стартапы пищевого e-commerce (кроме доставки из ресторанов) привлекли $1.65 млрд. в 2015 году, что на 300% больше результата 2014 года ($370 млн.), а подгруппа обогнала на первом месте биоэнергетику.

Мы наблюдали рост в секторе технологий ирригации и водоснабжения в первой половине года с несколькими крупными сделками.

Технологии в "смешанных" категориях включают около 12% суммарного финансирования за год, тогда как разнообразие проектов в секторе быстро выросло с 2014 года. Крупнейшие сделки в этой категории были у Iron Planet ($55 млн.), онлайн маркетплейса для тяжелого оборудования, и Ginkgo Bioworks ($45 млн.), компания по инжинирингу организмов.

Дроны и робототехника, а также поддерживающие решения, нарастили свои доли до 8% и 6% соответственно, тогда как биоэнергетика просела до 7% в 2015 году с 16% в 2014 году, поскольку сектор пострадал от падения цен на нефть.

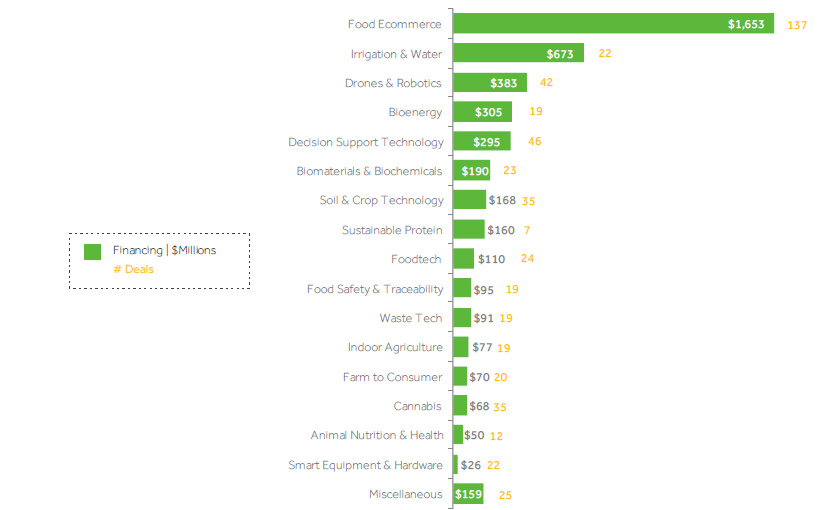

Рис.4 Объем сделок в AgTech секторе и активность по подгруппам

Категории пищевого e-commerce и ирригации и водоснабжения стали лидерами 2015 года, совместно привлекли $2.2 млрд. в 159 сделках.

Кроме этих категорий, больше всего финансирования привлекали компании из трех групп: до $400 млн., до $200 млн. и до $90 млн.

По количеству сделок, кроме пищевого e-commerce, категория технологий поддерживающих решений была наиболее активной - 46 сделок. Размер сделок в этой группе был все еще относительно небольшой, отмечая незрелость компаний в этом секторе, хотя суммарно было привлечено $295 млн.

Стартапы в секторе дронов и робототехники, также широко используемые в сельском хозяйстве, привлекли $383 млн. в 42 сделках.

Рис.5 Средний размер сделок в AgTech секторе по подгруппам

Средний размер сделок остается все еще достаточно низким в 2015 году и показывает одинаковые тенденции по всем категориям.

Четыре инвестиционных раунда крупнее $10 млн. с Rosa Labs (бывший Soylent), Beyond Meat и Ripple Foods повысили медианное значение объема сделок для категории Стабильных протеинов, поскольку венчурные компании продолжают возлагать больше надежды на этот рынок, обещающий подвинуть производителей мяса и яиц. Медианное значение понизилось с 2014 года, где составляло $23 млн.[1].

Медианное значение для хардверных и софтвернх категорий - дронов и робототехники и поддерживающих решений - остается низким, поскольку эти сектора все еще на стадии роста.

1. Точное сельское хозяйство

Точное сельское хозяйство привлекает все больше венчурных инвестиций в 2015 году, показав рост на 140% с 2014 года ($276 млн.).

Компании этого сектора были в основном взяты из лучших компаний категорий дронов и робототехники, поддерживающих решений, ирригации и водоснабжения, умного оборудования и устройств.

Для этого графика мы провели более крупное приближение, группируя копании либо по технологиям (дроны, хардвер и сенсоры, роботы, спутники и компьютерные изображения, софтвер) или по применению (ирригация, водоснабжение).

После введения новых правил FAA, которые касаются больше коммерческих дронов, компании в этого сегмента привлекли $328 млн. финансирования, что на 237% превышает показатель 2014 года и составляет 49% суммарного финансирования в указной категории.

Дроны попали в 9 из 20 крупнейших сделок категории.

Рис.6 Точные аграрные технологии: ТОП-20 сделок

Поскольку технологические компании в аграрной сфере все чаще сочетают идеи из различных областей, спутниковые снимки становятся все более популярными в качестве одной из вспомогательных технологий, собрав 25% инвестиций в эту категорию ($166 млн.)

В то время как большинство спутниковых компаний предлагают информацию о состоянии урожая на местном уровне, другие используют уже имеющуюся информацию для прогнозирования. Planet Labs, которая привлекла $123 млн. в раунде С ($93 млн. капиталом и $25 млн. долговым финансированием), поглотила RapidEye[1], у которой, в свою очередь, есть пять мультиспектральных спутников, которые могут помочь в оценке состояния урожая и измерении биомассы по множеству показателей.

Среди лицензионного программного обеспечения для агросектора также прошло несколько крупных сделок, включая Granular ($21 млн.), Conservis ($17.7 млн.), Farmer’s Business Network ($15 млн.), Farmobile ($5.5 млн.), и непубличный раунд Farmer’s Edge в размере $41 млн., анонсированный в январе 2016 года. За прошлый год 19 компаний в этой отрасли привлекли инвестиции.

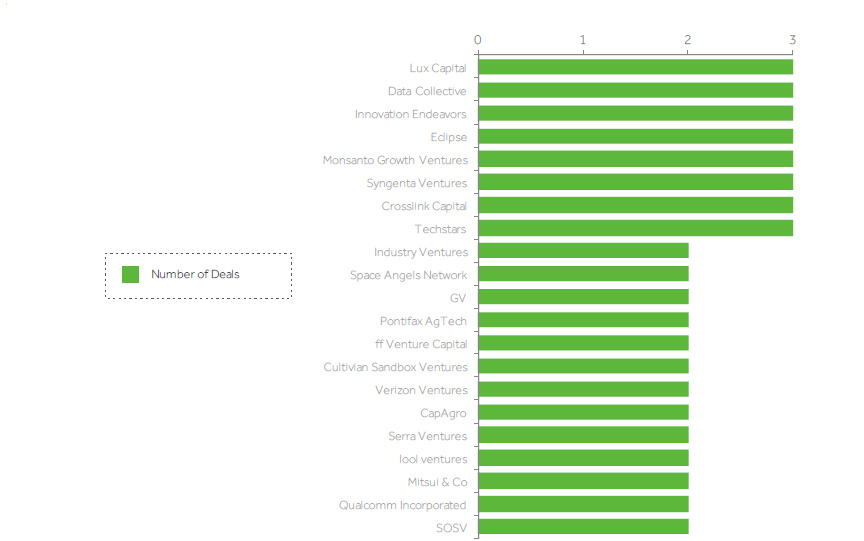

Рис.7 Точные аграрные технологии: инвесторы, вошедшие в 2 или более сделки

В 2014 году мы отметили 13 инвесторов, которые вложили в 2 или более сделки в компании точных технологий. В 2015 году таких инвесторов уже было 21.

Monsanto Growth Ventures и Syngenta Ventures (которая чувствовала себя несколько неуютно после того, как Monsanto поглотила Climate Corporation в 2013 примерно за $1 млрд. ) лидируют среди венчурных фондов, ориентированных на agtech, - они участвовали в трех сделках. Monsanto инветировал в HydroBio, Blue River Technology и VitalFields, а Syngenta - в Planet Labs, Blue River Technology в Phytech.

Иллинойский Serra Ventures, который в прошлом году вложил в три компании и провел выход из 640 Labs[3], провела еще три сделки в 2015 году, включая Agrible (в нее фонд инвестировал впервые еще в 2014 году) и два раунда Oso Technologies, которая разрабатывает сенсоры для почвы.

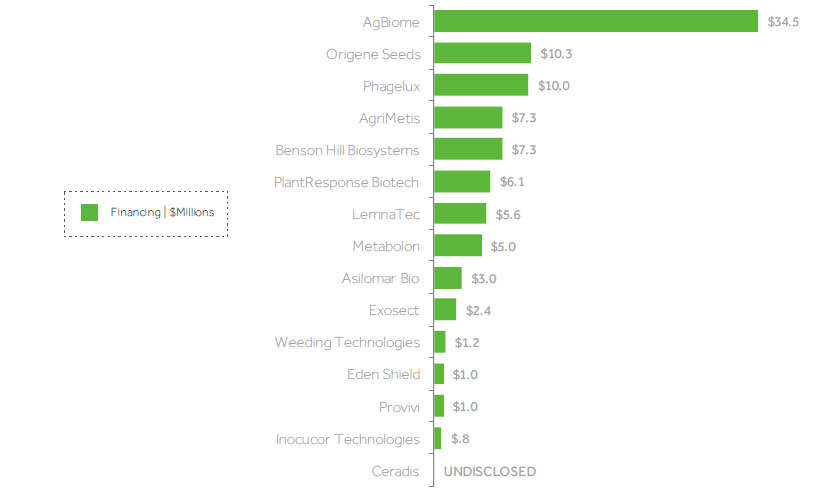

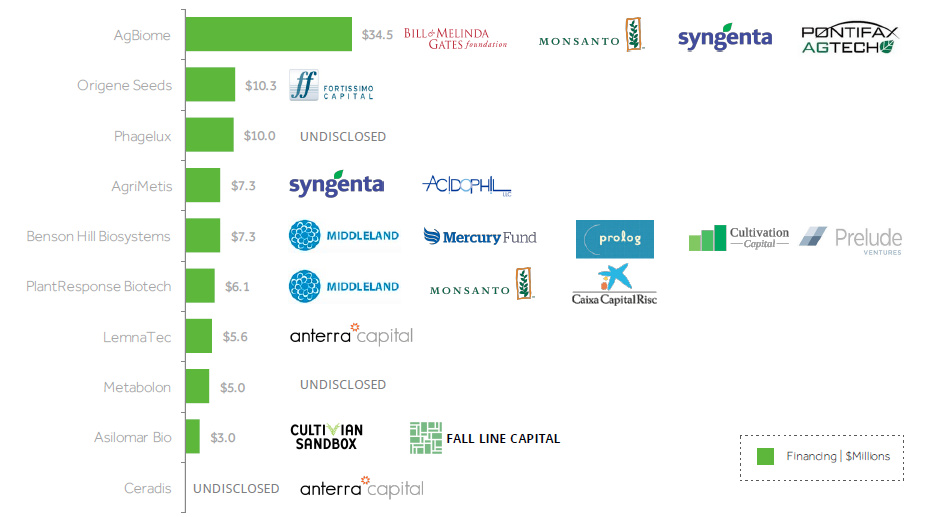

Рис.8 Технологии в сфере почвы и урожая: ТОП-15 венчурных сделок

В то время как точные технологии в аграрном секторе попали в поле зрения венчурных фондов за последние пару лет, опытные инвесторы в секторе и топовые венчурные фонды все еще вкладывают в технологии улучшения почв и урожая. Это касается в первую очередь биопрепаратов, которые не получают отметку ГМО, не имеют химических составляющих и могут пройти сертификацию.

AgBiome, которая произвела свой первый продукт для контроля болезней почвы, привлекла крупнейший в секторе раунд в этом году на $34.5 млн.(раунд B). Компания привлекла средства от пула инвесторов во главе с Bill & Melinda Gates Foundation, а также Monsanto Growth Ventures, Syngenta Ventures и Pontifax Food and Agriculture Technology Fund.

Рис.9 Наиболее активные инвесторы в сфере почвы и урожая

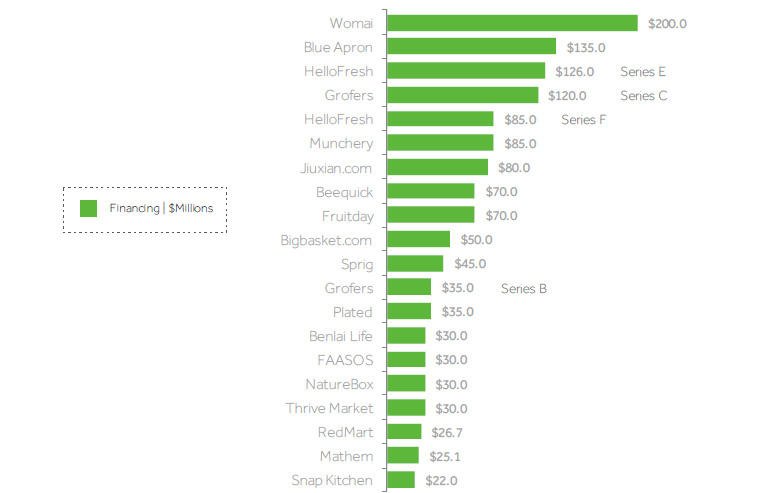

Рис.10 ТОП-20 сделок в пищевом e-commerce

Несколько крупных сделок исказили данные по сделкам в пищевом e-commerce, хотя в этом активном секторе 137 компаний привлекли суммарно $1.65 млрд. в 2015 году. Половину этой суммы они привлекл в первом полугодии.

Стартапы, собранные в этом исследовании, были основаны в 21 стране по всему миру. Самым активным регионом была Индия - 51 проект привлек инвестиции, стремясь ухватить кусок рынка доставки еды в $15 млрд. В США конкуренция не отставала - 48 проектов подняли финансирование.

Китайская Womai, дочерняя компания китайской сельскохозяйственной COFCO, привлекла наибольший раунд ($200 млн. в раунде С), на втором месте - американская Blue Apron со своей доставкой продуктовых наборов ($135 млн., раунд D).

Европейский HelloFresh оказался на третьем месте по размеру сделки в секторе, подняв в раунде Е $126 млн. (всего за год проект привлек $211 млн.

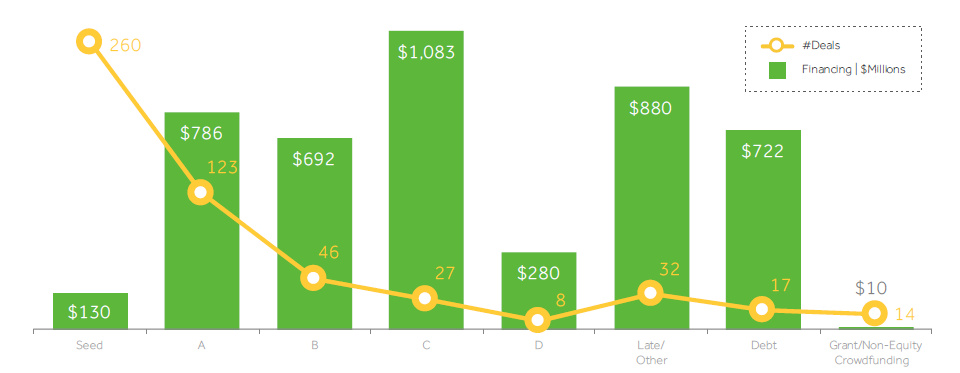

Рис.11 Объем сделок и активность в разрезе раундов

Рис.11 Объем сделок и активность в разрезе раундов

Возросла активность среди раундов А в 2015 году, составив около 24% всего оборота, сравнительно с 20% в 2014 году, тогда как еще больше проектов созрело для более крупных фондов.

В 2015 году было вложено больше денег, и больше компаний нашли инвесторов. Медианное и среднее значение для инвестиции на посевной стадии и в раунде В уменьшились в 2015 году, предположительно из-за того, что молодые agtech-компании продолжают ощущать нехватку финансирования, хотя на рынок выходят крупные венчурные игроки.

Средний и медианный размер сделки в разрезе раундов

Если не брать во внимание посевной раунд, который был в среднем недофинансирован, и раунд С, который подогрет сделками в секторе пищевого e-commerce, средний размер раунда был достаточно низким, хотя на уровне, который обозначил Mattermark для американского венчурного рынка[1]. Согласно данным Mattermark, в первом полугодии средний чек посевной сделки составил $1.3-1.6 млн.($660 тыс. срединное значение, $400 тыс. медианное); на раунде А - $7-9 млн. ( $7 млн. в среднем, $5 млн. медианное); раунд B - $18 млн. ($16.5 млн. среднее, $13.7 млн. медианное); раунд С - $23-30 млн. ($41.6 млн. среднее, $30 млн. медианное).

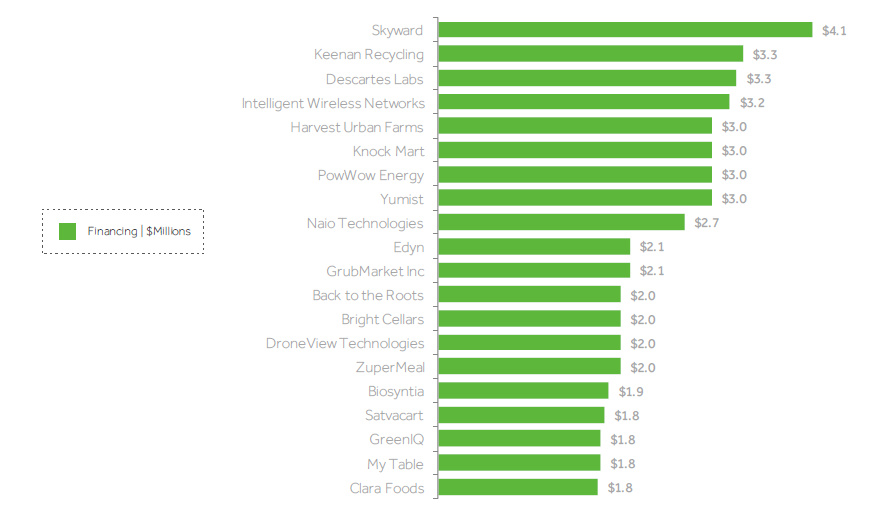

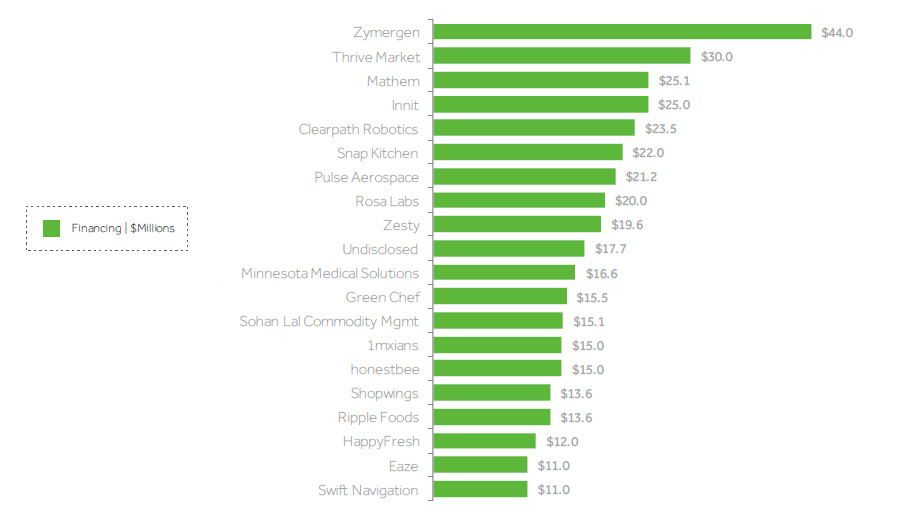

Рис.12 ТОП-20 посевных сделок

Посевные сделки были доминирующими в 2015 году, составив 49% финансового потока. Это показывает, что agtech активно растет как сектор предпринимателей, и создает широкий выбор компаний для венчурных фондов в 2016 году.

На этом раунде наиболее существенными были сделки в секторе пищевого e-commerce (82 транзакции). Компания оп разработке дронов Skyward привлекла наибольшее посевное финансирование в прошлом году.

Стартапы в секторе поддерживающих решений привлекли финансирование в 21 сделке, включая компанию Descartes Labs, занимающуюся спутниковыми снимками, которая привлекла $3.3 млн. Компании в сфере разработки дронов и робототехники подняли финансирование в 20 сделках.

Наиболее активным регионом для посевных сделок были США (140 сделок), на втором месте - Индия (39 сделок)

Рис.13 ТОП-20 сделок раунда А

Хотя сделки с компаниями из пищевого e-commerce стали самыми крупным и в 2015 году, у нас на глазах прошли весьма впечатляющие транзакции в других категориях.

Среди компаний на раунде А стоит отметить компанию Zymergen, разрабатывающую для ферм и производителей средств защиты растений роботизированную автоматику, лицензионное программное обеспечение и качественную компьютерную аналитику. Zymergen привлек крупнейший раунд в своем сегменте.

Следом за ним идет Thrive Market, онлайн сервис доставки здоровой еды по доступным ценам, и Mathem, крупнейшая в Швеции онлайн-бакалея.

В стороне от пищевого e-commerce стоят Innit (привлекла $25 млн.), которая использует машинное обучения для создания кулинарного аппарата, и Clearpath Robotics ($23 млн.), которая создает беспилотных ездящих роботов. Обе компании подняли очень крупные сделки раунда А.

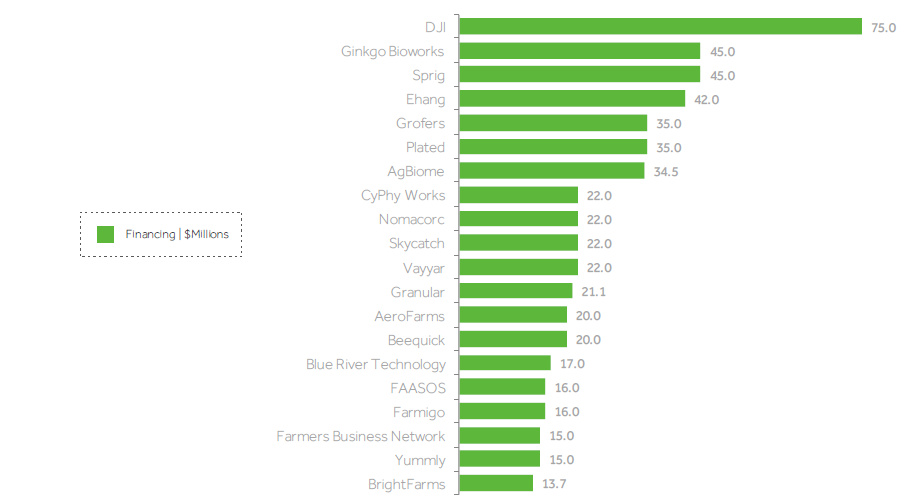

Рис.14 ТОП-20 сделок раунда В

Китайский разработчик дронов DJI поднял крупнейший раунд В в своей категории, который стал одним из самых больших на всем рынке. Это был безусловно хороший год для компании после того, как она выпустила дрон специально для аграрных нужд, опылитель Agras MG-1.

Компания по инжинирингу организмов Ginkgo Bioworks привлекла $45 млн., как и Sprig, пищевая e-commerce компания.

Один из наиболее стабильных индийский интернет-магазинов еды Grofers, привлек $10 млн. в раунде А, $35 млн. – в раунде В и $120 млн. в раунде С, суммарно за год подняв $166 млн.

Мировые инвестиции: количество сделок в разрезе стран

На американские компании приходится около 58% всех инвестиций за 2015 год.

Показатель упал сравнительно с 20141 годом, где он составил 90%.

Такое изменение структуры связано не только с растущим интересом инвесторов к международным сделкам, н и с улучшением отчетности международных компаний, которые начали осматриваться в поисках внимание и финансирования со стороны инвесторов.

ТОП-10 регионов для инвестирования в 2015 году были: США (303 сделки), Канада (25), Великобритания (19), Израиль (15), Франция (11), Германия (10), Китай и Нидерланды (8), Швейцария (7), Австралия (6).

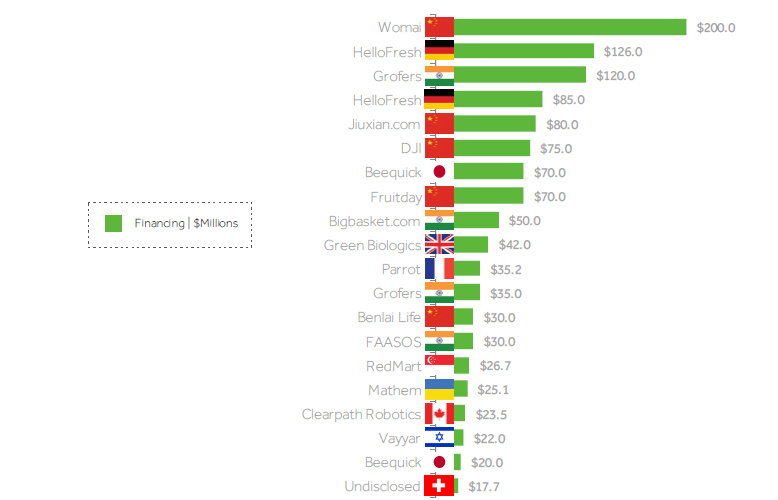

Рис.15 ТОП-20 международных венчурных сделок (не включая США)

В этом году по объему сделок лидируют азиатские компании, повторяя тенденцию 2014 года [1].

Три китайские компании по доставке еды привлекли большие раунды (Womai – $200 млн., Jiuxian.com – $80 млн. и Fruitday $70 млн.), как и индийские Grofers ($120 млн.) и BigBasket.com ($50 млн.) и японская Beequick ($70 млн.)

Германская HelloFresh прерывает этот тренд, подняв два раунда в течение года (раунд Е на $85 млн. и раунд F на $126 млн.)

Британская Green Biologics стала второй после DJI, которая подняла крупный раунд вне сектора пищевого e-commerce. Компания, производящая возобновляемые биологические удобрения, привлекла $42 млн. в раунде С.

Австралия не попала в список ТОП-20, как и Канада, в которой было всего профинансировано 25 компаний, но только одна из них попала ТОП-20 в 2014 году.

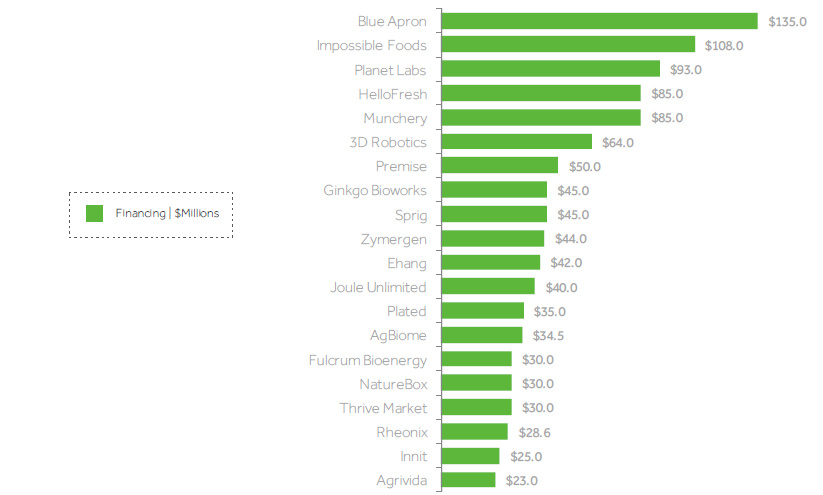

Рис.16 ТОП-20 американских венчурных сделок

Американские agtech-проекты привлекли $2,2 млрд. в 2015 году, практически половину от мирового объема финансирования, отражая техническое и финансовое лидерство страны по многим субсекторам.

В США пищевой e-commerce лидировал, во главе с компанией по доставке пищевых наборов Blue Apron ($135 млн. в раунде D) и HelloFresh ($126 млн в раунде Е).

Компания по производству стабильных протеинов Impossible Foods привлекла $108 млн. в рамках раунда С, отражая лидерство США в этом секторе, а также рост числа проектов на рынке.

Planet Labs и его раунд С на $93 млн. (не включая $25 млн. долгового финансирования) также отражает активность стартапов США в сфере обработки спутниковых изображений. Мы ожидаем увидеть больше успешных проектов в этом секторе в 2016 году.

Инвестиции в США: количество сделок по штатам

Калифорния предсказуемо лидирует в США по количество аграрных инноваций (31% сделок), этот показатель понизился с 2014 года (46%) по мере роста альтернативных площадок для аграрных инноваций по стране.

Инициативы, как акселерационные программы и инкубаторы, стали частью центральных штатов и восточного побережья, помогая наращивать уровень инвестиционной активности в этих регионах.

ТОП-10 штатов по объему инвестирования: Калифорния (96 сделок), Нью-Йорк (34), Массачусетс (25), Колорадо (25), Северная Каролина (11), Миссури, Орегон, Вашингтон (9), Техас, Иллинойс (8), Флорида (7), Миннесота, Пенсильвания (6), Нью-Мехико (5).

Инвестиции в США: объем сделок по штатам

Хотя по структуре активности Калифорния несколько просела с 2014 года, она все еще занимает лидирующую позицию в agtech инвестировании с $1,25 млрд. в 96 сделках.

Нью-Йорк обогнал Иллинойс и Колорадо, и стал вторым самым активным местом для привлечения средств в agtech – $483 млн. в рамках 34 сделок в 2015 году.

В Массачусетсе, а именно в Бостоне, также возросла активность инвесторов – $213 млн. было привлечено в рамках 25 сделок.

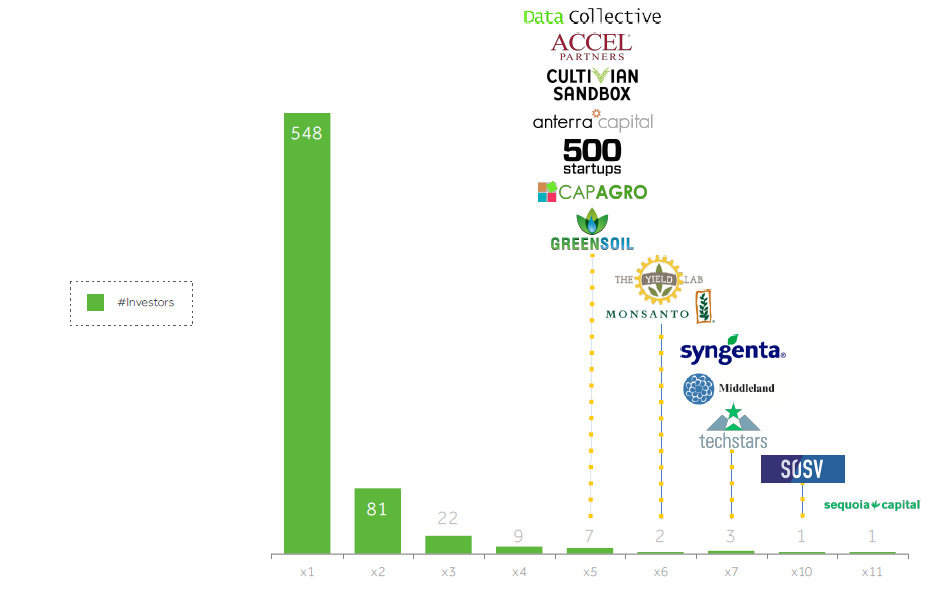

Рис.17 Количество сделок в разрезе инвесторов

Общая активность возросла у многих венчурных компаний, которые часто фокусировались на agtech-индустрии.

Sequoia Capital, инвестирующая на ранних стадиях, стала самой активной в 2015 году. Все ее сделки были в секторе пищевого e-commerce, компания вкладывала в рамках нескольких раундов в проекты из Японии и Индии.

Венчурный акселератор SOSV инвестировала в 10 посевных сделок в разных субсекторах, включая $1,75 млн. в Clara Foods, производителя стабильных протеинов, Booster, молодую компанию в сфере больших данных, и биотехнологическую Sothic Bioscience.

Среди тяжеловесов рынка Syngenta Ventures и Middleland провели семь сделок. While Khosla Ventures, которая в 2014 году провела 10 сделок, в 2015 году закрыла только 3 раунда.

Инвесторы с 4 и более сделками

Наибольшую активность среди венчурных фондов, ориентированных на agtech, показали Syngenta Ventures, Monsanto Growth Ventures и Middleland Capital, каждый из которых провел 6 и более сделок. Они вкладывали в проекты из различных субсекторов, включая PlantResponse Biotech, Blue River и AgBiome.

Ветеран рынка Cultivian Sandbox часто выступал совместно с Middleland Capital (5 сделок). Anterra Capital и CapAgro активизировали еврейский рынок (5 сделок). Израильская GreenSoil инвестировала в 5 местных компаний.

Относительный новичок Pontifax Food and Agriculture Technology Fund начал активно проявлять себя, закрыв 4 сделки.

Agtech-акселератор The Yield Lab также вошел в клуб крупных инвесторов, профинансировав шесть проектов, на $100 тыс. каждый.

Средний объем раундов у инвесторов с 4 и более сделками

Bessemer Venture Partners инвестировал в проекты на раундах В и позже, провел много крупных сделок. Bessemer вложил в два проекта в пищевом – е-commerce ($135 млн. в Blue Apron и $50 млн. в BigBasket.com), а также в компанию дронов CyPhy Works ($22 млн.) и компанию по пищевой безопасности Vayyar ($22 млн.).

Хотя медианное значение сделок было относительно невысоким, гораздо больше венчурных инвесторов (десять) принимало участие в крупных сделках, чем в 2041 году (пять) [1]. Syngenta Ventures обогнала показатель Open Prairi, средний чек которого в 2014 году составлял $16 млн.

Группа наиболее активных венчурных фондов вкладывала от $5 млн. до $18 млн. на ранних стадиях, акселераторы, естественно, инвестировали в среднем менее $1,5 млн.

Наиболее активные аксселераторы (Non-Food Ecommerce)

SOSV: Booster, Clara Foods, DTOR, Green Blender, Living Farm, New Wave Foods, Prospective Research, Pynco, Sothic Bioscience Limited, UGo Smoothies

Techstars: Filament, Homemade, Inova Drone, Morsel, Platfarm, Provender, Skyfront

The Yield Lab: AGERpoint (x2), Apse, Arvegenix, Holganix, S4, Terviva

Наиболее активные венчурные фонды (Non Food E-commerce)