5. Анализ развития рынка недвижимости Украины и г. Киева в 1 полугодии 2010 г.

5.1. Обзор развития рынка офисной недвижимости

В течение 1 полугодия 2010 г. было введено в эксплуатацию 3 офисных объекта (БЦ «Cremona», БЦ «Кинетик» и 2-я фаза БЦ «HPBC-II») общей площадью 31,4 тыс. кв. м, что на 48% превышает объем площадей, введенных в 1 полугодии 2009 г.

Ключевые объекты офисной недвижимости, введенные в эксплуатацию в 1 полугодии 2010 г.

|

Наименование офисного центра

|

Адрес

|

Категория офисных площадей

|

Общая площадь (кв.м.)

|

|

БЦ «Cremona»

|

ул. Саксаганского, 105

|

В+

|

3 400

|

|

БЦ «Кинетик»

|

пер. Куреневский, 12

|

В-

|

8 000

|

|

БЦ «HPBC-II» (2-я фаза)

|

ул. Амосова, 12

|

A

|

20 000

|

|

Всего

|

-

|

-

|

31 400

|

К настоящему времени в Киеве функционируют 90 офисных центров класса «А» и «B» общей арендуемой площадью (GLA) 1,093 млн.кв.м.

По итогам 2010 г. общий объем заявленного нового предложения в офисном сегменте может составить 180 тыс.кв.м. Однако, учитывая тяжелое финансовое состояние большинства девелоперов, реальный объем будет на 20-25% ниже. Наиболее вероятен ввод следующих офисных объектов: «Континенталь» («Эспланада»), «Премиум Центр», «Топаз», «Eleven», «FIM Center».

Основной спрос в 1 полугодии 2010 г. приходился на компании производственного и финансового сектора, профессиональных услуг, IT и телекоммуникаций.

Наблюдается постепенное восстановление спроса на офисные помещения со стороны инвестиционных компаний и фондов, консалтинга, страхования, туристических операторов и др.

В структуре спроса порядка 70% обращений приходится на отечественные компании и около 30% - на иностранные.

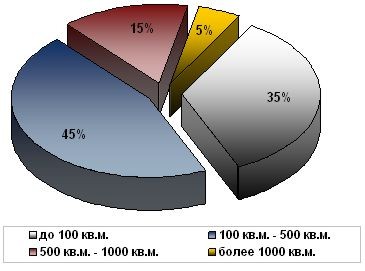

По размеру площади наиболее востребована группа помещений 100-500 кв.м, на которую приходится около 45% запросов арендаторов.

Спрос на офисные площади в бизнес-центрах г. Киева

Ключевыми критериями выбора офисных помещений являются: стоимость аренды, расположение (CBD, близость к метро), наличие отделки, наличие парковки и ее стоимость, свободная планировка (open space).

К настоящему времени средний уровень вакантности офисных зданий класса «А» и «В» находится в пределах 10-14%.

Рынок офисной недвижимости демонстрирует позитивный тренд снижения уровня вакантных площадей на 2-5% с начала года. Это связано в первую очередь с оживлением спроса как со стороны существующих арендаторов, которые увеличивают свои офисные площади, так и за счет выхода на рынок новых компаний.

В течение 1 полугодия 2010 г. арендные ставки на офисные площади в профессиональных бизнес-центрах стабилизировались на уровне конца 2009 г., а в некоторых объектах собственники повысили аренду на 5-10%.

Уровень арендных ставок на конец 1 полугодия 2010 г. в бизнес-центрах класса «А» составляет $33-$45 за 1 кв.м (с НДС и без эксплуатационных расходов), в бизнес-центрах класса «В»$13-$35 за 1 кв.м (с НДС и без эксплуатационных расходов), в бизнес-центрах класса «С» $9-$18 за 1 кв.м (с НДС и без эксплуатационных расходов).

Базовые арендные ставки на офисные площади

|

Класс офисных центров

|

1 сентября 2008 г.

|

1 января 2010 г.

|

1 июля 2010 г.

|

|

Класс А

|

$70-85

|

$30-37

|

$35-$45

|

|

Класс В

|

$40-65

|

$13-30

|

$13-35

|

|

Класс С

|

$25-40

|

$8-13

|

$9-18

|

Средние эксплуатационные расходы для офисов класса «А» составляют $5-9/кв.м/мес (с НДС) для класса «В» $3-5 кв.м/мес (с НДС)

Несмотря на увеличение предложения офисных площадей во 2 полугодии 2010 года, снижение арендных ставок не прогнозируется. В ходе переговоров арендаторы могут рассчитывать лишь на некоторую лояльность собственников в виде скидок, бонусов и арендных каникул.

Типовые условия договоров аренды

|

Продолжительность договора аренды

|

Договоры аренды обычно заключаются сроком на 3 года. В то же время участились случаи заключения договоров аренды сроком на 5 лет

|

|

Право продления аренды

|

Есть

|

|

Единицы исчисления размера

арендной платы |

$ / кв. м/ (грн / кв. м./ для класса С на срок до 1 года)

|

|

Аванс арендной платы

|

Ежемесячно или ежеквартально

|

|

Страховой депозит / Банковская гарантия

|

Арендная плата за 1-2 месяца

|

|

Индексация арендной платы

|

4-10% ежегодно в зависимости от валюты договора

|

|

Эксплуатационные расходы

|

3-9$/кв. м/месяц (не включая НДС)

|

|

Состояние помещений на момент сдачи

(работы арендодателя) |

Частично оснащенное помещение с открытой планировкой (включая подвесной потолок с освещением и напольное покрытие)

|

|

Метод измерения помещений

|

Все чаще арендодателями профессиональных офисных

зданий используются стандарты ВОМА |

|

Стоимость агентских услуг

|

8,33-16,00% от годовой арендной платы, не включая НДС

|

|

Стоимость нотариальных услуг

|

0,2% от суммы контракта

|

|

Налоговые обязательства арендатора,

отчисляемые как % от всех платежей |

НДС в размере 20%

|

|

Стоимость паркинга (не включая НДС)

|

Наземная парковка: $40-120 за машиноместо в месяц; Подземная парковка: $110-350 за машиноместо в месяц.

|

Основные тенденции 1 полугодия 2010 г.:

- Стабилизация арендных ставок на уровне конца 2009 г. с незначительной их коррекцией в сторону повышения в отдельных объектах.

- Оживление спроса в сегменте аренды высококачественных офисных помещений в БЦ класса А и В+ с полной отделкой.

- Постепенная миграция арендаторов из менее качественных в более качественные и комфортабельные офисы.

- Снижение уровня вакантности в офисных центрах за 1 полугодие 2010 г. на 2- 5%.

- Повышение спроса на офисы в нововведенных и строящихся офисных объектах по причине ограниченного предложения (в основном блоков площадей 500-800 кв.м) в функционирующих бизнес-центрах.

Прогнозы на 2 полугодие 2010 г:

- Продолжение умеренного восстановления спроса.

- Рост удельного веса офисов класса В+ (до 33%) в общем объеме качественных офисных площадей по итогам 2010 года благодаря вводу новых объектов, более 50% из которых относятся к классу В+.

- Незначительный рост вакантности при условии выхода на рынок во 2 полугодии 2010 г. заявленного объема нового предложения.

Основные офисные и бизнес-центры г. Киева

|

№

|

Офисный/бизнес центр

|

Общая площадь, кв.м.

|

|

до 2007

|

||

|

1

|

БЦ «Форум»

|

23 000

|

|

2

|

БЦ «Подол Плаза»

|

23 000

|

|

3

|

НРВС (1-я очередь)

|

16000

|

|

4

|

БЦ «Ренессанс»

|

15000

|

|

5

|

БЦ «Ильинский» (1-Я Очередь)

|

14 430

|

|

6

|

БЦ «Европа Плаза»

|

14000

|

|

7

|

БЦ CubicCenter (1-я. 2-я очереди)

|

13 400

|

|

8

|

БЦ Horizon Tower

|

13000

|

|

9

|

БЦ «ИнкОм»

|

12 700

|

|

10

|

БЦ «Леонардо» (1-я очередь)

|

10 000

|

|

11

|

ЮНС (БЦ "Макулан")

|

10 000

|

|

12

|

БЦ «Стенд»

|

10 000

|

|

13

|

БЦ «Артем»

|

9 870

|

|

14

|

БЦ «Олимпийский»

|

9 275

|

|

15

|

БЦ на ул. Почайнинская

|

9 000

|

|

16

|

БЦ «Контрактовый»

|

9000

|

|

17

|

БЦ «Каньон»

|

8 000

|

|

18

|

БЦПМ

|

8 000

|

|

2007

|

||

|

19

|

БЦ «Парус»

|

34000

|

|

20

|

БЦ «Евразия»

|

23000

|

|

21

|

БЦ на ул. Верхний вал

|

13 800

|

|

22

|

БЦ «Фаренгейт»

|

10600

|

|

23

|

KOMOD

|

10 000

|

|

24

|

БЦ Grand Step

|

9 500

|

|

25

|

БЦ «Ильинский» (2-Я Очередь)

|

8 250

|

|

2008

|

||

|

26

|

БЦ на ул. Горького

|

16 000

|

|

27

|

БЦ «Вектор»

|

15 000

|

|

26

|

БЦ «Леонардо» (2-я очередь)

|

14 640

|

|

29

|

БЦ «Ильинский» (3-я очередь)

|

14 400

|

|

30

|

БЦ на ул. Физкультуры

|

11000

|

|

31

|

БЦ на ул. Раисы Окипной

|

10 580

|

|

32

|

БЦ Prime

|

9 460

|

|

33

|

БЦ «Миком Палас»

|

9 420

|

|

2009

|

||

|

34

|

БП «Протасов»

|

20000

|

|

35

|

НРВС II (1-я очередь)

|

16 000

|

|

36

|

БЦ «ИРВА» (2-я очередь)

|

11 300

|

|

37

|

БЦ на ул. Магнитогорская (1 очередь)

|

8 660

|

|

38

|

БЦ «Прага»

|

8 500

|

|

39

|

БЦ «Времена года»

|

7 060

|

|

40

|

БЦ «Сapital Hall»

|

7 000

|

|

1 полугодие 2010 г.

|

||

|

41

|

БЦ «Cremona»

|

3 400

|

|

42

|

БЦ «Форум Кинетик»

|

8 000

|

|

43

|

БЦ «HPBC-II» (2-я фаза)

|

20 000

|

Офисные центры, планируемые к вводу в эксплуатацию во 2 полугодии 2010 года

|

Наименование офисного центра

|

Адрес

|

Категория офисных площадей

|

Общая площадь (кв.м.)

|

|

БЦ в МФК «Эспланада»

|

ул. Спортивная площадь, 1

|

А

|

48 000

|

|

БЦ «Премиум Центр»

|

бул. И.Лепсе, 6з

|

В+

|

52 000

|

|

БЦ «Топаз»

|

ул. Мельникова, 2-10

|

В+

|

27 000

|

|

БЦ «Rialto»

|

ул. Новоконстантиновская, 18

|

В+

|

15 000

|

|

БЦ «Eleven»

|

ул. Соломенская, 11

|

В+

|

11 000

|

|

БЦ «FIM Center»

|

ул. Магнитогорская, 1

|

В-

|

9 266

|

|

БЦ «Виктория Парк»

|

пер. Ахтырский, 7

|

В-

|

22 500

|

|

БЦ«No name»

|

ул. Саксаганского, 70/16Б

|

В+

|

9 000

|

|

Всего

|

-

|

-

|

193 766

|

5.2. Обзор развития рынка торговой недвижимости

Главным итогом рынка торговой недвижимости Киева в 1 полугодии 2010 года стало закрепление процессов стабилизации в сегменте, улучшение потребительских настроений населения, появление предпосылок для дальнейшего умеренного роста.

Объем розничного товарооборота в г.Киеве за 1 полугодие 2010 г. составил 23 368,4 млн. гривен, что на 3,6% выше уровня 1 полугодия 2009 г.

Структура розничного товарооборота по регионам Украины за 1 полугодие 2010 г. не претерпела изменений: на столицу приходится пятая часть общеукраинского потребления.

За 1 полугодие 2010 года объем нового предложения торговой недвижимости в столице составил 64 тыс.кв.м GLA. Была введена в эксплуатацию 2-очередь ТРЦ Sky Mall и 2 фаза ЦТ Дарынок.

Таким образом, общее предложение качественных торговых площадей (GLA) в Киеве составило около 700 тыс.кв.м.

Основные торговые и торгово-развлекательные центры г. Киева

|

№

|

Торговый центр

|

Общая площадь, кв.м.

|

|

до 2006 г.

|

||

|

1

|

«Караван»

|

36000

|

|

2

|

Реконструированный универмаг «Украина»

|

24 000

|

|

3

|

«Магеллан»

|

22 400

|

|

4

|

«Альта Центр»

|

17 000

|

|

5

|

«Метрополией

|

15 000

|

|

6

|

«Променада Центр»

|

15000

|

|

7

|

«Пирамида»

|

12 000

|

|

8

|

«Квадрат» на Борщаговке

|

11 900

|

|

9

|

«Алладин»

|

10 200

|

|

10

|

«Городок»

|

10 000

|

|

11

|

«Метроград»

|

10 000

|

|

12

|

«Глобус-2,3»

|

9 600

|

|

13

|

« Глобус-1»

|

9 000

|

|

14

|

«Макрос»

|

8 500

|

|

15

|

«Центральный универмаг» («ЦУМ»)

|

8 000

|

|

16

|

«Детский мир»

|

8 000

|

|

17

|

«Арена Сити»

|

8 000

|

|

18

|

«Мандарин Плаза»

|

7 500

|

|

19

|

«Квадрат» на Лукьяновке

|

6 200

|

|

20

|

«Европорт»

|

6 000

|

|

2006 г.

|

||

|

21

|

«Большевик»

|

21 200

|

|

22

|

«Плазма»

|

8 800

|

|

23

|

«Глобал UА»

|

7 500

|

|

2007 г.

|

||

|

24

|

SkyMall («Днепровская Пристань») (1-я очередь)

|

16000

|

|

25

|

«Материк»

|

15 800

|

|

26

|

"КОMOD"

|

10000

|

|

2008 г.

|

||

|

27

|

«Блокбастер»

|

26 800

|

|

28

|

«Квадрат» на Перова («Аврора»)

|

19 100

|

|

29

|

«Материк» на Днепровской набережной

|

18 400

|

|

30

|

«Большевик» (3-я очередь)

|

6 000

|

|

31

|

«Дарница»

|

6 000

|

|

32

|

«Караван» (4-я очередь)

|

2 000

|

|

2009 г.

|

||

|

33

|

Dream Town (1-я очередь)

|

45 000

|

|

34

|

«Аракс»

|

27 000

|

|

35

|

«Домосфера» (1-я очередь)

|

22 300

|

|

36

|

4 Room

|

21000

|

|

1 полугодие 2010 г.

|

||

|

37

|

Sky Mall (2-я очередь)

|

45 500

|

|

38

|

ЦТ Дарынок 2 фаза

|

18 526

|

|

2 полугодие 2010г - 2011г.

|

||

|

39

|

Dream Town (2-я очередь)

|

45 000

|

|

40

|

«Мармелад»

|

33 500

|

|

41

|

«Эспланада»

|

32 000

|

|

42

|

«Променада Парк»

|

23 000

|

|

43

|

Rainbow

|

19 000

|

|

44

|

«Мега Сити»

|

13 730

|

Знаковым для рынка событием стало начало реализации таких масштабных торговых проектов как Panda Park (GLA 175 тыс.кв.м) и Ocean Plaza (GLA 84 тыс.кв.м).

Несмотря на то, что Украина впервые за последние семь лет не вошла в перечень 30 наиболее привлекательных стран для инвестиций в розничный бизнес (согласно отчету A.T. Kearney «Индекс развития глобального ритейла - 2010»), киевский рынок по-прежнему остается интересным для международных ритейлеров. Так до конца текущего года ожидается открытие магазинов New Yorker и Debenhams. Появятся также New look и River island. Кроме того, планируется открытие магазинов брендов Inditex Group (Massimo Dutti, Oysho), брендов Melon Fashion Group (Love republic, Zarina, Befree).

В настоящее время к украинскому рынку с позиции среднесрочной перспективы присматриваются также: британский универмаг BHS, российский универмаг Lady&Gentleman City, немецкий мультибрендовый крупноформатный магазин Peek&Cloppenburg, французская спортивная сеть супермаркетов Go Sport, французский универмаг Galeries Lafayette и даже американский Saks 5th Avenue. Большинство из них рассматривают выход только через местного партнера.

Среди продуктових сетей интерес к Украине проявляют литовская сеть гипермаркетов Maxima и польский бренд Biedronka.

В сфере ресторанного бизнеса можно говорить про неостывший интерес к Украине со стороны сети фаст-фудов Бургер Кинг и кувейтской компании Alshaya, представляющей знаменитый бренд кофеен Starbucks.

Отдельного внимания заслуживает Турция. Ведущие турецкие универмаги сейчас готовы работать с украинскими партнерами: люксовый универмаг одежды Beymen, универмаг одежды Boyner, классический универмаг YKM, крупнейшая сеть концептуальных крупноформатных магазинов одежды Mudo.

В настоящее время типичными потребителями помещений в торговых центрах Киева являются украинские сетевые операторы, имеющие в портфеле несколько брендов и, как правило, более 5 магазинов.

По итогам 1 полугодия 2010 г. арендные ставки стабилизировались на уровне 4 кв. 2009 г. При этом среднерыночная арендная ставка (на площадь 100-200 кв.м) составила $57/кв.м./мес. (с НДС, без эксплуатационных затрат). Разброс стоимости аренды в торговых центрах Киева варьируется от $7 до $180 кв.м/месяц (с НДС) в зависимости от номенклатуры продукции/услуг и якорной функции операторов.

Наивысшие ставки приходятся на небольшие площади, находящиеся в прикассовой зоне супермаркетов и вблизи входной группы, а также галерейные магазины одежды и обуви. Для якорных арендаторов, в частности, продовольственных супермаркетов, магазинов электроники, операторов развлечений, арендные ставки значительно ниже.

Сегодня большинство сетевых операторов профессиональных ТРЦ работает по схеме фиксированной минимальной арендной ставки и доплаты в виде % от товарооборота. Таким образом, у арендаторов становится больше шансов разделить свои риски с собственниками торговых центров. В зависимости от номенклатуры продукции/услуг оператора процент от товарооборота составляет от 4% до 18%.

Так наибольший процент от товарооборота платят магазины галереи одежды и обуви, наименьший - якорные арендаторы (супермаркеты, развлечения, фуд-корт).

Арендные ставки в некоторых торговых центрах г. Киева ($/кв. м/месяц (секции 100-300 кв. м)

|

Наименованиеторгового центра

|

2005

|

2006

|

2007

|

2008

|

2009

|

|

«Глобус I»

|

100-180

|

120-150

|

180-240

|

200-250

|

120-170

|

|

«Караван»

|

40-100

|

100-140

|

110-170

|

150-200

|

100-120

|

|

«Пирамида»

|

- |

60-90

|

50-101

|

80-190

|

50-80

|

|

«Комод»

|

-

|

-

|

70-110

|

80-120

|

60-80

|

По итогам 1 полугодия 2010 года произошло снижение уровня вакантности до 1,5-2% относительно 2-5% в 4 кв. 2009 года. В наиболее успешных ТЦ свободных площадей нет. Вакантность, как правило, наблюдается лишь в неудачных с точки зрения концепции и расположения торговых комплексах.

В 1 полугодии 2010 года средняя посещаемость киевских ТЦ повысилась на 23% по сравнению с 1 полугодием 2009 года и составила 1 145 человек на 1 000 кв. м торговой площади в день. Данный факт свидетельствует об улучшении потребительских настроений населения и хороших предпосылках для восстановления сегмента.

Структура бюджета типичного домохозяйства города Киева демонстрирует высокую долю потребительских расходов - порядка 71%. В детальном разрезе на продукты питания приходится около 35%, одежду и обувь - 22%, коммунальные услуги - 8%.

При этом в столице сохраняются достаточно прочные позиции рынков как основных мест покупок - около 31%. На рынках приобретается 17,5% продуктов и 13,3% непродовольственных товаров. Фактический товарооборот г. Киева с учетом реальных расходов населения на 15-20% превышает официальный показатель.

Прогноз развития рынка торговой недвижимости

- Во втором полугодии 2010 г. общая арендуемая торговая площадь (GLA) нового предложения в Киеве может составить около 127 тыс. кв.м.

- Продолжение процесса расширения сетей отечественных и зарубежных операторов, открытие новых торговых точек в Киеве и регионах Украины. Столица остается ключевым рынком в планах экспансии операторов.

- Окончательная стабилизация арендных ставок с возможным умеренным ростом (до 10% по итогам 2010 г.)

- Посещаемость торговых центров будет являться определяющим показателем успешности их деятельности.

5.3. Обзор развития рынка гостиничной недвижимости

Гостиничная недвижимость на фоне других типов недвижимости в период кризиса демонстрировала определенную устойчивость. Среди причин такой относительной устойчивости: перспектива принимать игры чемпионата Европы 2012 г. (Киев, Львов, Донецк, Харьков), зависимость наиболее качественных объектов этого сегмента от спроса, формируемого иностранными гражданами, общий дефицит качественного предложения (мало качественных объектов, мало сетевых гостиничных операторов).

Приближение EURO 2012 и активизация государственных программ подготовки страны к этому событию позволило рынку в 2010 году сделать ряд важных шагов к динамичному развитию сектора гостиничной недвижимости в ближайшие 2 года.

Основные гостиницы, введенные в эксплуатацию в 2009 г. и запланированные на 2010-2012 гг.

|

Наименование гостиницы

|

Количество

номеров |

Класс

|

|

Введенные в 2009 г. (Киев)

|

||

|

Intercontinental

|

277

|

5*

|

|

Висак

|

42

|

4*

|

|

City Hotel Management

|

23

|

3*

|

|

Royal Hotel de Paris

|

11

|

3*

|

|

Баккара (Premier International Ltd.)

|

200

|

3*

|

|

Перспективные проекты (до 2012 г.)

|

||

|

Fairmont Raffles Hotels International (Наб. Крещатицкая 1a)

|

251

|

5*

|

|

Hilton (Т.Шевченко 28-30)

|

257

|

5*

|

|

Ул. Прорезная, 24/39

|

180

|

4*

|

|

Holiday Inn (Горького 79)

|

200

|

3*

|

|

Ул. Константиновская, 34

|

30

|

3*

|

|

Ibis (Ассоr Hospitality Group) (Т.Шевченко, 25)

|

213

|

3*

|

|

Перспективные проекты (после 2012 г.)

|

||

|

Sofitel (угол Лютеранской и

Круглоуниверситетской) |

298

|

5*

|

|

Sheraton (Набережно-Крещатицкая, 21)

|

239

|

5*

|

|

Crowne Plaza (ул. Короленковская)

|

225

|

4*

|

|

4* Hotel, ул. Антоновича (Горького, 50-54)

|

305

|

4*

|

|

Conference Hotel (просп. 40-летия Октября, 6)

|

300

|

н.д.

|

|

Hilton Garden Inn (ул. Жилянская, 29)

|

209

|

3*

|

|

Etap (Ассоr) (ул. Механизаторов)

|

202

|

2*

|

|

Гостиница Голосеевская (просп. 40-летия Октября, 93)

|

280

|

2*

|

Ключевые события и тенденции развития гостиничного сектора недвижимости.

- KDD Group и оператор Fairmont Raffles подписали договор на управление гостиницей под брендом Swissotel в многофункциональном комплексе Sky Towers, ввод которого ожидается в 2012 г.

- Парламент внес правки в законодательство Украины, которые освобождают от уплаты налога на прибыль до 2020 г. 3-5* объекты гостиничного хозяйства, введенные либо реконструированные до 2012 года.

- Компания «Ярославов Вал» анонсировала возведение к 2011 г. школы гостиничного хозяйства, которая должна стать основным в стране местом подготовки менеджмента и обслуживающего персонала для высококлассных украинских отелей.

- Выставлены на продажу столичные 3* отели «Крещатик» и «Украина».

- За 1 полугодие 2010 г. Украину посетило около 3,5 млн. нерезидентов, что на 5% меньше, чем за аналогичный показатель в 2009 г. При этом количество туристов из стран ЕС возросло на 26,3 тыс. человек (+20%). Основная доля (92%) всех гостей страны приходится на приватный туризм, 8% - на служебные и организованные поездки.

- За 1 полугодие 2010 года предложение столичного рынка размещения не изменилось.

Анонсированное ранее открытие отеля Ibis на бульваре Шевченко перенесено и ожидается до конца 2010 года.

- Активные работы по возведению новых отелей в Киеве в первые 2 квартала зафиксированы на участках проектов Hilton (бульв. Шевченко) и Sky Towers Swissotel (просп. Победы). Продолжаются работы по отделке и оснащению в Fairmont Grand Hotel и гостинице на ул. Предславинской.

- Показатель стоимости стандартного номера «от стойки» (DBL) на середину 2010 года зафиксирован на уровне от $64 в объектах economy до $504 в luxury.

- Стоит отметить изменение ценовой политики в отелях Intercontinental и «Ривьера на Подоле», где цены за аренду номеров Standard снизились с начала года более чем на 50%. Именно в сегментах upscale-luxury (4-5*), к которым относятся названные гостиницы, ценовые показатели на услуги размещения значительно превышают аналогичные в странах ЕС.

- Небольшое влияние на среднерыночный показатель цен оказали факторы сезонности и изменения курса валют.

- В целом за 1 полугодие 2010 г. тарифы на размещение в киевских отелях изменились незначительно. Заметное понижение зафиксировано лишь в сегментах 4-5* - снижение на 20-30%.

- За 1 полугодие 2010 г. объем реализованных услуг гостиницами и ресторанами вырос по сравнению с аналогичным периодом 2009 г. на 7%, что может свидетельствовать о постепенном восстановлении рынка гостиничного сектора после экономического спада в 2008-2009 гг.

- Зафиксировано возобновление работ по развитию анонсированных ранее гостиничных проектов. На участках Hilton и Sky Towers Swissotel увеличено количество рабочих, в конце августа заявлен «выход на площадку» в проектах отелей Sofitel компании XXI Век на ул. Лютеранская и Park Inn компании "Трест «Киевгорстрой-1 им. Загороднего» в квартале улиц Дегтярная - Кожемяцкая.

- Повышение роста деловой активности повлияло на увеличение заполняемости отелей в Киеве на 1,5-2,5% (средняя заполняемость гостиниц составила 54-63% в зависимости от характеристик объекта).

Прогноз развития гостиничного сектора недвижимости.

Основное развитие объекты гостиничного хозяйства получат в городах, где будут проходить матчи Евро-2012 (Харьков, Донецк, Киев, Львов), а также в наиболее популярных курортных регионах (Крым, Карпаты).

Можно предполагать, что в ближайшие 2 года гостиничный сервис будет развиваться в основном в наиболее высоком классе (4-5 звезд), где сейчас ощущается наибольший дефицит.

На фоне интереса со стороны высококлассных операторов также появляется интерес к украинскому рынку со стороны сетевых брендов эконом класса. И первое, и второе будет, вероятно, проходить при поддержке и интересе со стороны международных операторов. Уже сейчас можно говорить о серьезном интересе с их стороны к украинскому рынку. Сегодня выразили намерение выхода на украинский рынок следующие международные операторы: Hilton (5*), Fairmont Hotel Kiev (5*), Sofitel(Accor Group) (5*), ReikartzHotels & Resorts (4*), Park Inn (IHG) (4*), Sheraton (Starwood) (4*), CrownePlaza (IHG) (4*), Novotel(Accor Group) (4*), Holliday Inn (IHG) (3-4*), Ibis(Accor Group) (3*), Regent (3*), Ramada Encore (Wyndham Hotel Group) (3*), Etap (Accor Group) (2*).

В краткосрочной перспективе, до конца 2010 года, ожидается рост объема предложения за счет ввода 3* отеля Ibis. Суммарное увеличение номерного фонда Киева должно составить более 217 гостевых номеров. Ввод Fairmont Grand Hotel 5*, а также 4* гостиницы на Предславинской планируется уже в 2011 году.

Ценовые показатели рынка, а также среднерыночный уровень заполняемости отелей Киева, предположительно, во 2 полугодии 2010 г. покажут небольшой рост в пределах 4-12% и 1-3% соответственно.

Основные крупные гостиницы верхнего сегмента в Киеве

|

Существующие гостиницы

|

||

|

1

|

Intercontinental

|

ул. Большая Житомирская, 2а

|

|

2

|

Hyatt Regency Kyiv

|

ул. А. Тарасовой. 5

|

|

3

|

«Премьер Палас»

|

бул. Т. Шевченко, 5-7/29

|

|

4

|

«Опера»

|

ул. Б. Хмельницкого, 53

|

|

5

|

Radisson BLU Hotel Киев

|

ул. Ярославов Вал. 42-44

|

|

6

|

«Ривьера»

|

ул. Сагайдачного, 15

|

|

7

|

«Подол Плаза»

|

ул. Константиновская. 7а

|

|

8

|

«Днепр»

|

ул. Крещатик. 1/2

|

|

9

|

Президент-отель «Киевский»

|

ул. Госпитальная, 12

|

|

10

|

«Национальный»

|

ул. Липская. 5

|

|

11

|

«Киев»

|

ул. Грушевского. 26/1

|

|

12

|

«Салют»

|

ул. И. Мазепы. 116

|

|

Гостиницы, ожидаемые к открытию в 2010-2013

|

||

|

1

|

Fairmont

|

ул. Набережно-Хрещитицкая, 1а

|

|

2

|

Ibis

|

бульвар Т. Шевченка, 25

|

|

3

|

Holiday Inn

|

ул. Антоновича. 79

|

|

4

|

Radisson Royal Kyiv

|

ул. Б. Васильковская. 35-37

|

|

5

|

Hilton

|

бульвар Т. Шевченка. 28-30

|

5.4. Обзор развития рынка жилой недвижимости

1 половина 2010 года ознаменовалась окончательной стабилизацией на столичном рынке жилья. Перестроившись, игроки рынка нашли способ постепенно возобновлять реализацию своих проектов. Дополнительным катализатором активизации на рынке стало внедрение правительственных программ по поддержке отрасли.

Как и ожидалось, столичный рынок жилья в 2010 году активизировался. Стабилизация политико-экономической ситуации в Украине позволило рынку вновь фиксировать рост, поскольку объем неудовлетворенного спроса на жилые помещения в Киеве остается значительным. Так, лишь за последний квартал объем сделок по купле-продаже жилья в городе вырос на более чем 35%, а за год данный показатель составил + 55-60%.

В целом, за первое полугодие 2010 было осуществлено более 5,5 тыс. сделок. Порядка 17% этого объема приходится на первичный рынок.

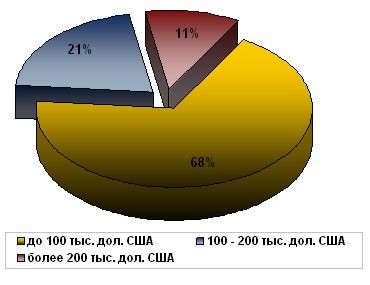

В структуре приобретаемых киевских квартир преобладают помещения, стоимостью до $100 000. Это, как правило, 1-2 комнатные квартиры эконом класса.

Структура спроса на квартиры г. Киева.

На первичном рынке хоть и отмечены сделки по объектам с низкой степенью завершенности, в большинстве своем наблюдаются в комплексах со 85-100% готовностью.

Доля квартир, приобретаемых со спекулятивной целью, остается крайне малой (до 1%). Более 90% домовладений покупается в целях улучшения условий проживания, остальные - как актив для долгосрочного инвестирования (сбережения) свободных средств.

Объем жилого фонда в столице за 1 полугодие 2010 г. увеличился на 420¬-480 тыс. кв. м. Основная доля пришлась на объекты эконом класса. В бизнес классе стоит отметить ввод некоторых очередей в ЖК: «Новопечерские Липки», «Park Avenue» и «Парковый». В сегменте элит класса за 1 полугодие были введены новые комплексы «Residence M27» и «Дом на Десятинной».

В течение всего 1 полугодия 2010 г. на столичном рынке жилья наблюдалось плавное снижение общего уровня цен. Такая динамика наблюдалась как на вторичном (-3,5%), так и на первичном (-5,3%) рынках Киева.

Динамика цен на квартиры первичнойго и второичного рынков в г. Киеве (дол. США за кв.м.)

Однако уже в июне-июле по ряду новостроев наблюдалось небольшое повышение стоимости квадратного метра. В целом, на середину 2010 г. жилье в Киеве возможно было приобрести за сумму от $37 000. Средний же ценовой показатель составил $1225/ кв. м. в эконом классе, $2470/ кв. м - в бизнес классе, $7050 /кв. м - в элит классе.

Стоимость квартир в г. Киев к разных классах жилых домов (дол. США за кв.м.)

Ипотечные программы на рынке финансовых услуг, как ключевой фактор развития рынка жилья, значительных перемен в 2010 г. не претерпели. Количество коммерческих банков, предоставляющих кредит на жилье физическим лицам, оставалось ограниченным (не более 15). Как позитивную тенденцию можно отметить лишь понижение во 2 квартале 2010 г. процентных ставок на 3-3,5%.

Основные тенденции развития рынка жилой недвижимости

- Возобновление приостановленных работ по развитию ряда проектов (Diamond Hill, H-Tower, Sky Towers, PecherSky, «Аристократ», «Срибна Вежа», «Воздвиженский» и др.), а также заявления о намерении развивать новые жилые проекты («Комфорт Таун», «Дом на Пирогово» идр.) ознаменовали окончание временного «застоя» отрасли.

- Внедрение государственных программ поддержки отрасли, направленных на рост объемов возведения социального и доступного жилья.

- Рост темпов продаж жилья на 4-5% в среднем за месяц за счет выхода на рынок «отложенного» спроса.

- Постепенный отказ застройщиков от использования ценового демпинга на квартиры в своих комплексах благодаря относительной стабилизации цен и объемов продаж.

- Повышение за I полугодие на 5-7% цен на домовладения в новых ЖК со 100% готовностью на фоне общего по рынку снижения стоимости жилья.

- Снижение объемов продаж машиномест в паркингах жилых комплексов.

- Вторичный рынок остается более приемлемым для покупателей жилья в силу меньшего инвестиционного риска и меньших площадей домовладений, меньшей суммы сделки.

- Возобновление (рост) кредитования банками девелоперов, частичная реструктуризация кредиторской задолженности.

- Незначительное (до 3,5%) понижение ставок на ипотечные займы.

Прогноз развития рынка жилой недвижимости

Динамика прироста жилого фонда Киева, в отличие от 2009, в 2010 году, предположительно, покажет небольшой рост. По итогам 2010 г. ожидается ввод порядка 950-1050 тыс. кв. м (65-70 новых жилых домов), что составит около 106% от показателя предыдущего года.

Из знаковых проектов ожидается частичный ввод в эксплуатацию жилых комплексов «Изумрудный», «Панорама на Печерске», «Солнечная Брама» (все бизнес класс), а также «Лико-град», «4 сезона», «Авиатор» (эконом класс).

Прогнозируется, что уровень цен до конца года существенных изменений не претерпит. Предположительно, с конца августа будет наблюдаться небольшой рост стоимости в пределах 1,5-2,0% ежеквартально.

Информационная и статистическая база исследования основывается на данных следующих источников:

- аналитические материалы мировых агентств недвижимости (DTZ, Knight Frank, Colliers International, Jones Lang Lasalle, NAI Pickard);

- аналитические материалы основных украинских строительных компаний и агентств недвижимости (УТГ);

- экспертные заключения участников украинского рынка недвижимости;

- статистические данные Государственного комитета статистики Украины, Национального банка Украины;

- исследования и материалы мировых экономических организаций (МВФ, ОЭСР).