- Ожидается, что показатель рентабельности по EBITDA для медиасектора и индустрии развлечений составит 28%, превысив основные межотраслевые фондовые индексы

- Рентабельность по EBITDA компаний медиасектора и индустрии развлечений ежегодно увеличивалась с 2011 года и, по прогнозам, в 2015 году существенно не изменится

- Основные факторы роста отрасли - переход СМИ на цифровые технологии и активная работа в странах с развивающейся рыночной экономикой

Ожидается, что маржинальная доходность медиасектора и индустрии развлечений окажутся выше аналогичных показателей основных фондовых индексов. Такие выводы содержатся в исследовании EY «Все внимание рентабельному росту: медиасектор и индустрия развлечений, часть VIII» (Spotlight on profitable growth: Media & Entertainment Vol. VIII). В ходе подготовки исследования было проведено сравнение показателей эффективности медиасектора и индустрии развлечений с основными фондовыми индексами, а также определено 11 сегментов медиасектора и индустрии развлечений в соответствии с уровнем их рентабельности и темпом роста прибыли.

Прибыль до вычета расходов по процентам, уплаты налогов и амортизационных отчислений (EBITDA) медиасектора и индустрии развлечений ежегодно увеличивалась с 2011 по 2014 годы и, как ожидается, останется неизменной в 2015 году, поскольку компании продолжают переход на цифровые технологии, предлагают потребителям новые услуги и проводят активную работу на развивающихся рынках.

Джон Нендик, руководитель международного направления консультационных услуг EY для медиасектора и индустрии развлечений, отметил: «Эволюция медиасектора и индустрии развлечений продолжает зависеть от развития цифровых услуг и инновационных методов взаимодействия с потребителями. Рост спроса на контент позволяет компаниям увеличивать рентабельность за счет пакетирования предложений, увеличения знаний о потребительских вкусах и предпочтениях в контенте и продолжения международной экспансии».

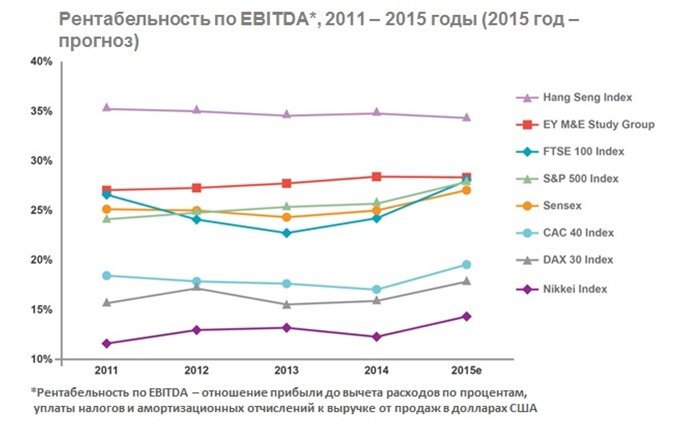

Прогнозируется, что в 2015 году рентабельность по EBITDA медиасектора и индустрии развлечений опередит рост нескольких основных фондовых индексов, рассчитываемых для ряда отраслей (график 1). Прогнозируемый коэффициент доходности (profit margin) 11 сегментов медиасектора и индустрии развлечений, проанализированных EY, составит 28,3% в 2015 году, что будет уступать только росту Hang Seng Index на 34,3%, за которым следуют FTSE Index (27,9%), S&P 500 Index (27,8%), Sensex (27,0%), CAC 40 Index (19,5%), DAX 30 Index (17,9%) и Nikkei Index (14,4%).

По показателю среднегодового темпа роста, рассчитанного на основе EBITDA в долларах США, в 2011 – 2015 годах составившего 7%, медиасектор и индустрия развлечений заняли третье место при сравнении с основными фондовыми индексами, уступив лишь S&P 500 Index (10%) и Hang Seng Index (8%) и опередив FTSE 100 Index (6%), DAX 30 Index (4%), Nikkei Index (4%), Sensex (3%) и CAC 40 Index (0%).

График 1:

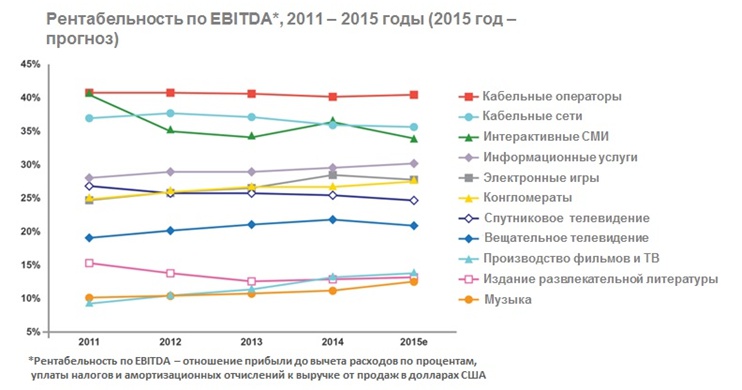

Если говорить о прогнозных показателях рентабельности 11 сегментов медиасектора и индустрии развлечений в 2015 году (график 2), то наибольшая рентабельность ожидается у кабельных операторов (40%), за которыми следуют кабельные сети (36%), интерактивные СМИ (34%), информационные услуги (30%), электронные игры (28%), конгломераты (28%), спутниковое телевидение (25%), вещательное телевидение (21%), производство фильмов и телевизионных передач (14%), издание развлекательной литературы и периодики (13%), музыка (13%).

Обзор показателей среднегодового темпа роста, рассчитанного на основе EBITDA в долларах США, показывает, что наиболее быстрорастущим сегментом медиасектора и индустрии развлечений являются интерактивные СМИ (17%), за которыми следуют производство фильмов и телевизионных программ (14%), музыка (9%), электронные игры (7%), конгломераты (6%), кабельные сети (6%), вещательное телевидение (5%), информационные услуги (4%), кабельные операторы (4%), спутниковое телевидение (4%). Спад прогнозируется только в сегменте издания развлекательной литературы и периодики и оценивается в 7%.

График 2:

Далее приведены основные наблюдения по 11 сегментам медиасектора и индустрии развлечений.

- Наибольшие показатели рентабельности сохраняются в сегменте кабельных операторов, благодаря высокой рентабельности услуг по анализу данных и услуг сегмента В2В. Маржа в данном сегменте остается высокой благодаря росту цен, несмотря на увеличение затрат на покупку контента и растущую конкуренцию со стороны услуг ОТТ (доставка сигнала на устройство пользователя по сети Интернет без прямого контакта с оператором связи).

- Кабельным сетям приносит выгоду лицензирование цифровых услуг, рост комиссий, а также международная экспансия. Вместе с этим, негативно на доходность влияет увеличение затрат на контент и сокращение количества пользователей линейного телевещания, что в основном связано с отказом от подписки на телевизионные услуги или ее сокращением из-за конкуренции с другими форматами вещания. Помимо этого, снижение рекламных доходов также влияет на показатель EBITDA.

- Рост сегмента интерактивных СМИ обеспечивается монетизацией мобильных приложений, запуском продуктов на развивающихся рынках, а также ростом объема таргетированной рекламы в онлайн-видео. Благодаря этому, в данном сегменте наблюдается наиболее высокий среднегодовой темп роста по сравнению с другими сегментами медиасектора и индустрии развлечений.

- Компании, предоставляющие информационные услуги, демонстрируют стабильные показатели доходов и рентабельности, усиливая фокус на цифровой подписке и переходя от средств информационного поиска к аналитической обработке данных и средствам поддержки принятия решений, использующим визуализацию.

- Рост сектора электронных игр обеспечивается увеличением количества пользователей, а также внедрением многоканальных моделей монетизации, таких как подписка, совершение микро-операций оплат, продажа сопутствующих услуг и загружаемый контент. Факторами роста EBITDA останутся взаимодействие с пользователями консолей и ориентация на профильные франшизы.

- Конгломераты получают прибыль от распространения премиального контента и увеличения масштаба операций, благодаря международной и цифровой экспансии. Дополнительным фактором роста является также фокус на таких рентабельных активах, как кабельные сети. Однако снижение доходов от рекламы влияет на EBITDA конгломератов, в которых отдельные сегменты зависят от указанного источника доходов.

- В условиях роста стоимости контента, медленного увеличения подписки и нарастания конкуренции со стороны OTT-услуг происходит консолидация компаний-операторов спутникового телевидения для получения синергетического эффекта в области издержек и стимулирования рентабельности.

- Телевизионные вещательные компании получают доход от консолидации отрасли в США, увеличения платы за ретрансляцию, роста доли цифровых услуг и создания международных синдикатов. Также как и в других сегментах, рост доходов может сдерживаться замедлением роста продажи рекламного времени.

- Основные драйверы роста сегмента производства фильмов и телевизионных программ: увеличение доходов от международных театральных программ, развитие высокорентабельного производства телевизионных программ, рост доходов от продажи лицензий на цифровое и международное воспроизведение.

- Издатели развлекательной литературы и периодики продолжают сталкиваться со структурным спадом в сегменте печатной продукции. Реклама и подписка на издания в цифровом формате приносят относительно небольшую долю EBITDA и пока не обеспечивают значительной прибыли.

- Цифровые потоковые услуги и лицензированный прокат музыкальных произведений (music publishing) продолжают стимулировать рост музыкальных компаний. Рентабельность по EBITDA данного сегмента постепенно увеличивается: с 10% в 2011году до прогнозируемых 13% - в 2015 году.