60 фондов Private Equity и Venture Capital активно работают на рынке Украины, осуществляя операционную деятельность в тех или иных формах: от участия в инвестиционных сделках до размещения своих представительств и предоставления финансирования. Учитывая широкую аудиторию субъектов инвестирования в Украине, в отчет включены лишь те компании и частные венчурные инвесторы, которые осуществили хотя бы одну сделку на протяжении 2015 года (приблизительно 20 инвесторов активно вкладывали средства до 2015 года, однако в прошлом году не осуществляли инвестиций). Из 60 активных инвесторов, которые совершили инвестиции в 2015 году, следует выделить 24 венчурных фондов (VC Funds), 5 фондов Private Equity, 2 Family Offices, 8 корпоративных инвесторов и 9 ангелов. Помимо этого, следует отметить активность еще порядка 20 инвесторов, которые участвовали в приобретении активов, однако предпочли сохранить анонимность.

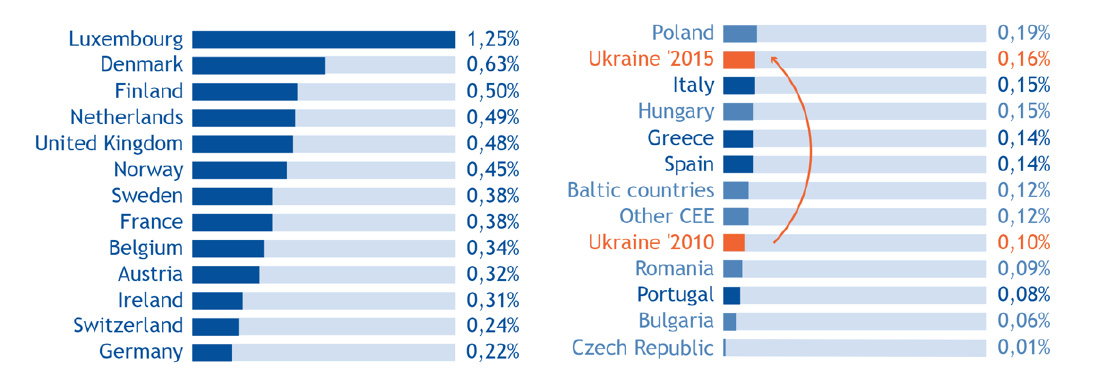

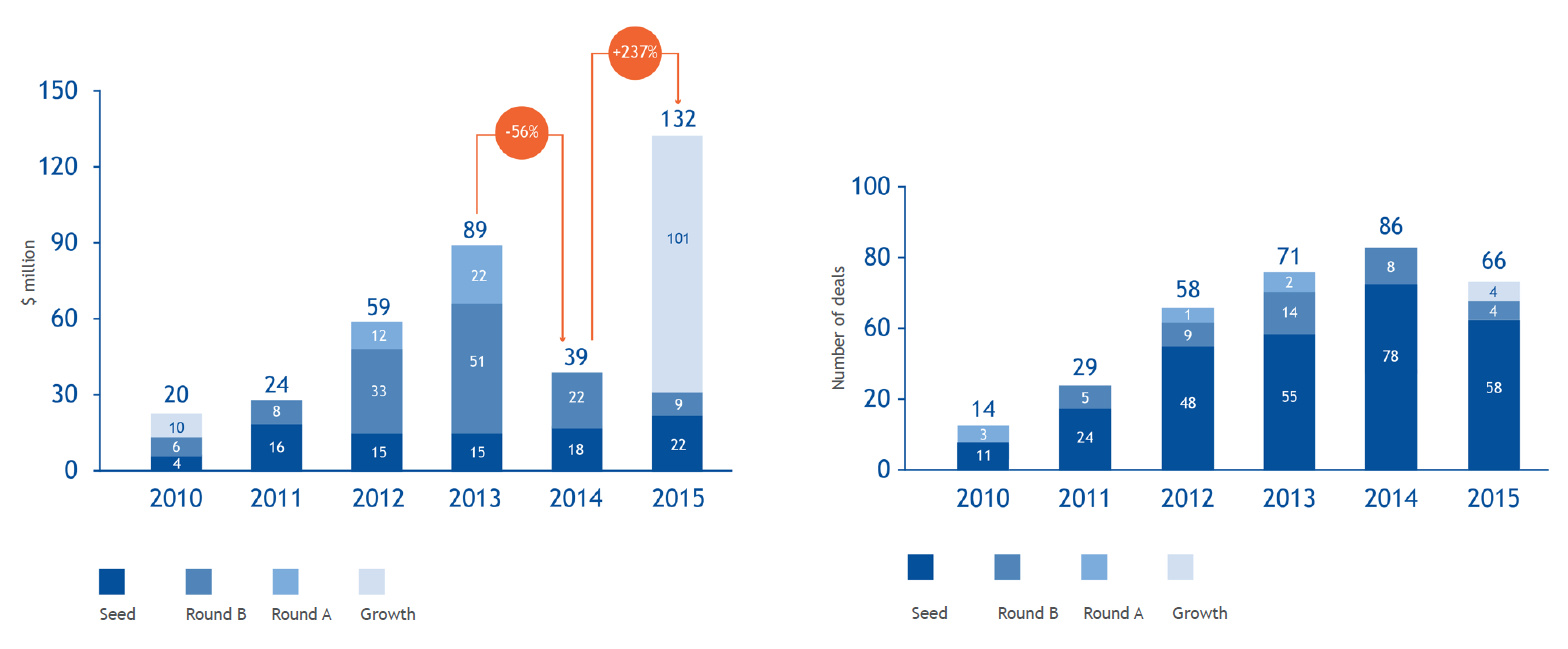

$132 млн. - общая сумма сделок прямого частного и венчурного инвестирования (PE/VC) в 2015 году, объем которых в 3 раза превысил показатель 2014 года. Частные прямые инвестиции в украинские компании выросли по отношению к ВВП Украины с 0,10% в 2010 году до 0,16% в 2015 году. Данный показатель сопоставим с наилучшими значениями стран Центральной и Восточной Европы (ЦВЕ), за исключением Польши, где соответствующий показатель составил 0,19%.

Рис. 1. Инвестиции Private Equity & Venture Capital в % к ВВП

66 сделок было осуществлено в 2015 году, 62 из которых относятся к сделкам венчурного инвестирования, ориентированные в основном на проекты ранних стадий (58 сделок). В то же время, инвестиции в проекты на стадии роста достигли $101 млн.

Рис.2. Объемы и количество сделок Private Equity & Venture Capital по стадиям инвестирования

52% - собственные средства внутренних инвесторов, происхождение которых были установлены относительно территориального расположения главного офиса или гражданства субъекта инвестирования.

$400 000 - средний размер сделки на стадии раннего финансирования (seed stage). Посевные инвестиции превалировали в структуре венчурного инвестирования, а средний размер сделок увеличился в 2 раза по сравнению с 2014 годом. Это подтверждает смещение интересов венчурных инвесторов к более поздним этапам seed раундов.

Ознакомиться с полной версией отчета: Ukrainian Venture Capital and Private Equity Overview 2015 by UVCA