После новогодних каникул ведущие аналитические конторы привычно приступили к подведению итогов ушедшего года. В начале 2023 года влиятельная американская исследовательская компания CB Insights опубликовала годовой статистический отчет State of Venture 2022, в котором обозначены ключевые глобальные тренды в сфере венчурного финансирования. А несколькими днями ранее краткий годовой обзор по той же теме представил другой авторитетный поставщик инновационной аналитики Crunchbase, дополнивший его на прошлой неделе обновленными данными по азиатскому рынку, а также по динамике инвестиционной активности крупнейших мировых инвестфондов.

Падание по всем показателям

Согласно оценкам CB Insights, в 2022 году мировая венчурная экосистема пережила резкий спад: ее совокупное финансирование сократилось на 35% по сравнению с 2021 годом и составило 415,1 млрд долларов, тогда как годом ранее суммарные инвестиционные вливания в нее достигли астрономической отметки 638.4 млрд долларов (для сравнения: по подсчетам Crunchbase, глобальный объем венчурного финансирования в 2022 году составил 445 млрд, что, впрочем, также означает 35-процентное падение по сравнению с 2021-м). Но справедливости ради следует напомнить, что инвестиционные итоги ковидного 2020-го выглядели куда более скромными по сравнению с 2022-м: 297,6 млрд долларов (данные CB Insights).

Замедление финансирования было особенно сильным во второй половине 2022-го: в четвертом квартале объем венчурных инвестиций, по данным CB Insights, составил 65,9 млрд долларов (несколько выше суммарные оценки по последнему кварталу от Crunchbase — 77 млрд), снизившись на 64% по сравнению с аналогичными квартальными показателями 2021 года (180,7 млрд долларов, исторический рекорд) и практически откатившись до среднеквартальных доковидных показателей 2019-го.

В четвертом квартале 2022 объем венчурных инвестиций, по данным CB Insights, составил 65,9 млрд долларов, снизившись на 64% по сравнению с аналогичными квартальными показателями 2021 года

Средний размер заключенных в 2022 году венчурных сделок снизился до 16,8 млн долларов — это на 32% меньше, чем в 2021 году. Медианный размер инвестиционных уменьшился на 14% — с 4,3 млн долларов в 2021 году до 3,7 млн в 2022-м.

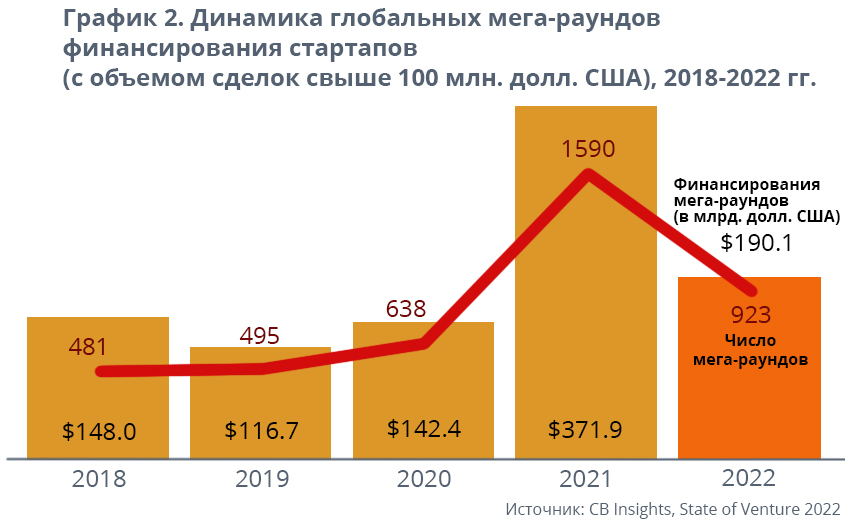

На долю инвестиционных мегараундов с суммой финансирования более 100 млн долларов в 2022 году пришлось 190,1 млрд долларов, на 49% меньше, чем в 2021 году (371 млрд). Суммарное количество глобальных мегараундов сократилось на 42% — с 1590 в 2021-м до 923 в 2022-м.

Что же касается точечных успехов техностартапов в сфере привлечения серьезных денежных средств со стороны, в наиболее провальном последнем квартале прошлого года, пожалуй, можно выделить лишь три по-настоящему крупных инвестиционных раунда.

В Азии привычно отличились китайские компании: GAC Aion New Energy Automobile, уже располагающая пятью различными моделями EV, в октябре привлекла по итогам серии А около 2,5 млрд долларов, а Horizon Robotics, разработчик энергоэффективных компьютерных платформ для усовершенствованных систем содействия управлению автомобилем (Advanced Driver Assistance Systems, ADAS) и автономных транспортных средств, в том же октябре получила порядка миллиарда долларов. В Соединенных Штатах уже в начале декабря удачно закрыла серию Е калифорнийская Anduril Industries, специализирующаяся в области оборонных технологий (разработка инновационных систем и решений на основе ИИ и технологий компьютерного зрения в зоне ведения боевых действий, а также для осуществления пограничного контроля), привлекшая в общей сложности около 1,5 млрд долларов.

Причем, по мнению аналитиков CB Insights, наметившееся заметное сокращение финансирования техностартапов объясняется не только возросшим нежеланием инвесторов подпитывать мегараунды, но и относительным увеличением доли менее затратных сделок на ранних стадиях (по сравнению с более дорогостоящими поздними; уточним, что медианный размер последних в прошлом году снизился на 45% — с 50 млн до 27,3 млн долларов).

В 2022 году суммарное количество глобальных IPO сократилось на 31% — с 1038 до 716. А наибольшее падение среди различных типов «выходов» (exits) в 2022 году наблюдалось по сделкам SPAC (еще совсем недавно эта схема ускоренного выхода стартапов на биржу через слияние с компаниями-«пустышками» была сверхпопулярной): с пика в 2021 году (140) их число сократилось на 44%, до 78.

Весьма показательны и обновленные данные, свидетельствующие о резком сокращении инвестиционной активности крупнейших глобальных инвестфондов, приводимые аналитиками Crunchbase в публикации от 11 января под заголовком «Поразительно, как сильно инвесторы сократили финансирование с первого по четвертый квартал».

Впрочем, как дежурно отмечается в этом обзоре, «если проанализировать поквартальные показатели активности ведущих инвесторов, становится ясно, что 2022 год на самом деле вовсе не был сплошной “уборкой мусора”. Для многих из них инвестиционная вечеринка продолжала бушевать в первом квартале, а общее бодрое настроение в целом сохранялось еще и во втором. И только во второй половине года произошло обвальное падение».

В 2022 году суммарное количество глобальных IPO сократилось на 31% — с 1038 до 716. А наибольшее падение среди различных типов «выходов» в 2022 году наблюдалось по сделкам SPAC

Особенно контрастно выглядят цифры по двум явным лидерам — Tiger Global Management и SoftBank Vision Fund: так, если еще в первом квартале их совокупные инвестиции составили, соответственно, 7,8 млрд и 5,5 млрд долларов, то в третьем квартале они дружно скукожились у обеих компаний до 500 млн и до 300 млн в четвертом (предварительные оценки).

В свою очередь, у третьего по общим объемам инвестирования глобального фонда Insight Partners венчурный аппетит уменьшился с 3,5 млрд долларов в первом квартале до 300 млн в третьем (хотя в четвертом квартале вроде бы все-таки снова несколько вырос — до 600 млн), тогда как четвертый в этом инвестрейтинге Sequoia Capital, вложивший в общей сложности порядка 2,7 млрд долларов в первом квартале, в четвертом ограничился «символическими» 100 млн долларов.

По оценкам же аналитиков CB Insights, общее сокращение объемов финансирования техностартапов топ-инвесторами в 2022 году по сравнению с 2021-м составило порядка 42%.

Наконец, отдельного упоминания заслуживает резкое замедление темпов прироста общего числа новых технокомпаний-единорогов (с оценочной капитализацией свыше 1 млрд долларов). Так, ежеквартальный прирост их «поголовья» неуклонно снижался на протяжении всего 2022 года, и в четвертом квартале, по данным CB Insights, было зафиксировано образование лишь 19 новых единорогов (по более оптимистичной версии Crunchbase — 22), что на 86% меньше, чем в четвертом квартале 2021 года (139).

Экзотический позитив

Кратко остановимся на итоговых оценках прошедшего года в региональном и страновом разрезах.

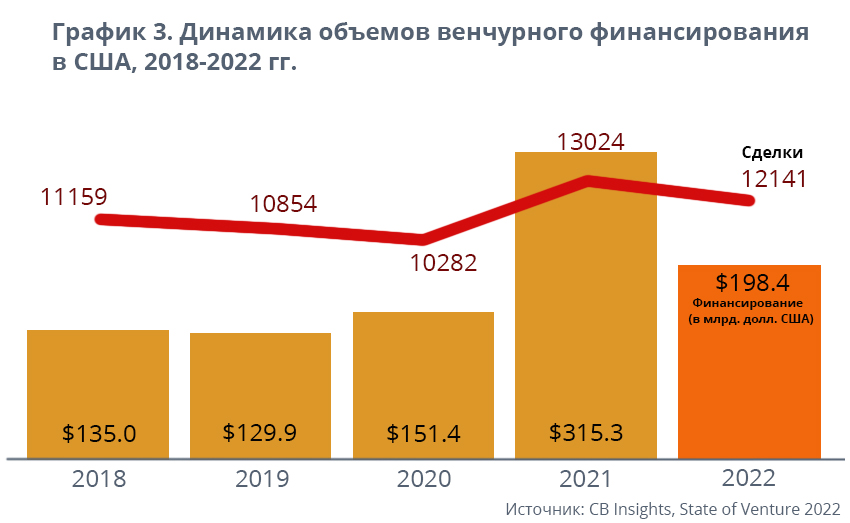

В Соединенных Штатах, по предварительным оценкам CB Insights, общее сокращение объемов венчурного финансирования в 2022 году составило порядка 37%, — 198,4 млрд долларов по сравнению с 315,3 млрд годом ранее (в том числе в четвертом квартале — 31,9 млрд долларов, тогда как в последнем квартале 2021-го — 93,5 млрд).

Наиболее резкое падение активности произошло в сегменте IPO: общее число первичных размещений на американских фондовых площадках сократилось на 72% по сравнению с прошлым годом (с 260 до 74).

Весьма тревожным симптомом, по мнению аналитиков CB Insights, является и тот факт, что общий объем венчурного финансирования компаний Кремниевой долины впервые с 2018 года опустился в четвертом квартале 2022-го ниже 10 млрд долларов — до 7,2 млрд (в четвертом квартале 2021-го он составил 30,2 млрд долларов).

О четко проявивших себя во второй половине минувшего года негативных тенденциях по части финансирования европейской техносистемы мы уже достаточно подробно рассказывали в нашей декабрьской публикации, базировавшейся на предварительных оценках британской венчурной компании Atomico (отчет State of European Tech-2022). Поэтому здесь мы ограничимся лишь обновленными статистическими показателями, приведенными в более позднем отчете CB Insights.

Общий объем финансирования европейских стартапов по итогам 2022 года составил 81 млрд долларов, на 17% меньше, чем годом ранее (98,1 млрд долларов), хотя число совершенных инвестиционных сделок по сравнению с 2021 годом не только не уменьшилось, но даже слегка подросло — с 7404 до 7564. И, как нетрудно догадаться, наиболее серьезный инвестиционный провал произошел в третьем-четвертом кварталах прошлого года — совокупные инвестиции снизились, соответственно, до 15,2 млрд и 12,4 млрд долларов (в 2021 году было 23,8 и 22,9 млрд долларов).

Не смогла переломить глобальный тренд резкого сокращения общих объемов венчурного финансирования в 2022 году и Азия: совокупные инвестиции в азиатские техностартапы, согласно обновленным данным Crunchbase, опубликованным 11 января, упали на 39% по сравнению с рекордным 2021 годом — со 177,2 млрд до 108 млрд долларов, причем наиболее заметный провал произошел опять-таки в четвертом квартале — минус 58% от показателей того же квартала годом ранее.

Причем, как отмечается в обзоре Crunchbase, самый заметный инвестиционный отток был отмечен в двух крупнейших странах Азии — Китае и Индии. В КНР объем венчурных инвестиций сократился вдвое по сравнению с 2021 годом: с 88,5 млрд до 44,2 млрд долларов, более того, он снизился даже по сравнению с 2020 годом, когда в китайские стартапы было в общей сложности вложено 56,4 млрд долларов.

В Индии венчурные инвестиции сократились примерно на треть — с 36,3 млрд долл. в 2021 году до 24,9 млрд в 2022-м. И так же, как в Китае, суммарный объем инвестиций в индийскую техносферу в 2022 году оказался ниже, чем в 2020-м (33,8 млрд долларов).

Более чем наполовину за год уменьшились и объемы венчурных инвестиций в Японии и Индонезии: соответственно 2,5 млрд долларов (5,1 млрд в 2021 году) и 4,3 млрд (8,7 млрд в 2021-м).

По итогам 2022 года общий объем финансирования африканских технокомпаний вырос на 35% по сравнению с 2021-м и достиг 3,1 млрд долларов, что стало новым абсолютным рекордом для континента

Нерадостными оказались и венчурные итоги года для стран Латинской Америки и Карибского бассейна: общее финансирование технокомпаний этого региона сократилось на 62% — с 20,6 млрд в 2021-м до 7,9 млрд долларов.

В качестве же ложки экзотического позитива на общем унылом фоне аналитики CB Insights в своем докладе акцентировали внимание на неожиданно мощном приросте финансирования техностартапов в странах Африки.

По итогам 2022 года общий объем финансирования африканских технокомпаний вырос на 35% по сравнению с 2021-м и достиг 3,1 млрд долларов, что стало новым абсолютным рекордом для континента. И, что особенно удивительно, самый резкий приток финансирования был зафиксирован в кризисном четвертом квартале: 991 млн долларов. Это на 164% выше уровня, достигнутого годом ранее. Тремя же странами-лидерами по итогам года стали ЮАР (+32%), Кения (+18%) и Нигерия (+17%).