1. Глобальные тренды в секторе AgTech

Невзирая на то, что венчурный капитал ассоциируется, прежде всего, с инвестициями в высокотехнологические сферы деятельности, сегодня знаковые венчурные капиталисты видят также многообещающие перспективы в одной из старейших отраслей - сельском хозяйстве.

Движущей силой инвестирования в агротехнологии является растущий спрос на продовольственные товары в мировом масштабе, который побуждается глобальным ростом населения (по оценкам экспертов население планеты достигнет 10 млрд. человек к 2050 году). Помимо роста населения, повышается и достаток во многих странах, таких как Китай и Индия, население начинает потреблять больше белковой продукции, и в частности мяса. Согласно данным USDA, ожидается, что потребление мяса на душу населения возрастет с 79 фунтов в 1999 году до более чем 99 фунтов в 2030 году. Все это дает повод переосмыслить, насколько эффективно сельское хозяйство работает сегодня и сможет ли оно обеспечить достаточное количество пищи, чтобы прокормить население Земли, не нанеся серьезного вреда планете.

Сегодня инвесторы из Силиконовой Долины начинают рассматривать инвестиции в различные ниши, так называемого, «AgTech»: начиная от big data вплоть до технологий беспилотников (дронов). Венчурные капиталисты оценивают агротехнологии как мультитриллионный рынок, который созрел для внедрения более эффективных и экологических решений в сельском хозяйстве на всех уровнях.

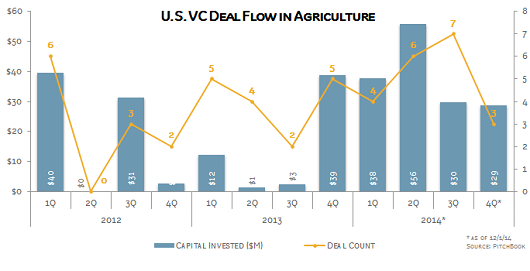

В 2013 году венчурные фонды в США инвестировали порядка $55 млн. в сектор AgTech, в 2014 году инвестиции в отрасль возросли почти в 3 раза и достигли $153 млн.

В секторальном разрезе, наибольшая часть венчурных инвестиций в секторе ag tech в 2014 году пришлась на: логистику и безопасность (2%); точное машиностроение (22%); удобрения – (19%); генетику растений (11%); программное обеспечение (11%); полноценные протеины (5%), животноводство и молочное хозяйство – (4%); Indoor агротехнологии (2%).

Инвестиционная деятельность европейской индустрии Private Equity & Venture Capital в аграрном секторе тоже начинает набирать обороты. В 2013 году объемы инвестиции в агросектор Европы достигли рекордного значения за последние 7 лет, составив 757,2 млн. ЕВРО или 2% от общего объема инвестиций фондов Private Equity & Venture Capital.

Европейские инвестиции Private Equity & Venture Capital в аграрный сектор 2007-2014

|

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

|

|

Инвестиции в агросектор фондов PE & VC, тыс. ЕВРО |

163 802 |

206 686 |

195 113 |

136 641 |

119 165 |

757 220 |

456 707 |

|

% от общего объема |

0,7 |

0,8 |

0,8 |

0,3 |

0,3 |

2,0 |

1,1 |

|

Количество проинвестированных проектов / компаний |

44 |

40 |

43 |

37 |

42 |

44 |

50 |

*По данным EVCA / PEREP Analytics

Согласно исследованию «AgTech Investing Report 2014» онлайн краудфандинговой платформы в сфере агротехнологий AgFunder, в 2014 году инвестиции в сектор AgTech составили $2,36 млрд. Сегодня инвестиционная привлекательность AgTech находится на одном уровне с венчурным финансированием безопасности компаний ($ 2,3 млрд), и опережает сектор чистых технологий ($ 2,0 млрд.) и FinTech ($ 2,2 млрд.).

Сектор точного земледелия представляет собой набор аппаратных и программных технологий, которые помогают фермерам улучшить процесс принятия решений, используя аналитические сервисы. На сектор точного земледелия пришлось 30% от всех сделок, и лишь 12% от общего объема инвестиций в сектор AgTech. Большинство инвестиций в точное земледелие направлялись в проекты на ранних стадиях: на стадии seed и раунд А пришлось порядка 83% всех сделок, при этом средняя инвестиция оценивалась в $1,15 млн. Среди компаний, которые получили инвестиции на более поздних раундах, следует выделить FarmLink ($40 млн) и Airware (25 млн.).

Наибольшие объемы финансирования пришлись на foodtech сектор, в котором в 2014 году было заключено 59 сделок на общую сумму $679 млн. Крупнейшей сделкой следует считать привлечение очередного раунда инвестиций в сервис доставки продуктов питания Instacart на сумму $260 млн. от известнейших венчурных фондов Kleiner Perkins Caufield & Byers, Comcast Ventures, Andreesen Horowitz, Khosla Ventures и Sequoia. Еще один food сатрап Hampton Creek привлек $90 млн. в 2014 году на раунде С от венчурных фондов Horizons Ventures и Khosla Ventures, которые и ранее инвестировали в компанию; новыми инвесторами стали сооснователь Facebook Eduardo Saverin, а также Marc Benioff - основатель и генеральный директор Salesforce. Hampton Creek завоевала известность в первую очередь за счет своих уникальных продуктов – яиц и кондитерских изделий растительного происхождения. Сегодня Hampton Creek предлагает своим клиентам новую пасту из растительного протеина и заменитель яичницы.

В секторе indoor агротехнологий также был отмечен значительный рост инвестиций, потоки в эту нишу составил и 7% от общего объема инвестиций в AgTech. Активность развития агротехнологий в этой нише обусловлена высокими ценами на энергоносители, необходимостью рационального использования водных ресурсов, внедрением светодиодов. Крупнейшей сделкой 2014 года стала инвестиция Private Equity фонда Kohlberg Kravis Roberts в размере $100 млн. в компанию Sundrop Farms с целью экспансии бизнеса по выращиванию помидор в пустыне Южной Австралии, используя технологии солнечной энергетики и опреснения.

2. Инвестиционные сделки в AgTech - сигнал для венчурной индустрии

Весомым поводом для венчурных инвесторов обратить внимание на отдельную нишу, является наличие успешных сделок по выходу их технологических компаний, путем продажи стратегическим инвесторам, выхода компаний на IPO, либо же участие других венчурных игроков в новых раундах инвестирования.

Одной из наиболее знаковых сделок, которая подгорела интерес венчурных инвесторов к сфере агротехнологий, можно считать приобретение в 2013 году за $1,1 млрд. ведущим мировым поставщиком технологических решений в сфере сельского хозяйства Monsanto компании по сбору и обработке климатических данных The Climate Corp. Компания представляет собой сервис страховки для фермеров, который на основе специальных инструментов и аналитики данных определяет риски, связанные с будущими погодными условиями. Следует отметить, что The Climate Corp – это успешный выход из проекта венчурных фондов Google Ventures and Khosla Ventures, которые в 2011 году инвестировали $42 млн. в стартап WeatherBill (позже переименованный в The Climate Corporation).

На этом Google Ventures не остановился и в 2015 году совместно с еще двумя венчурными фондами DBL Investors и Kleiner Perkins Caufield & Byers инвестировал на раунде B $15 млн. в стартап Farmers Business Network. Сервис дает возможность фермерам принимать более обоснованные и взвешенные решения относительно выращивания зерновых культур, используя данные о погоде и почве, полученные при помощи сенсорных сельскохозяйственных датчиков. На основе анализа данных, компания предоставляет рекомендации фермерам по использованию необходимых ресурсов: семян, удобрений или химикатов. Следует отметить, что Google Ventures стал lead инвестором в Farmers Business Network, ранее в 2014 году на раунде A в проект инвестировал $5,6 млн. Kleiner Perkins Caufield & Byers и $3,3 млн. DBL Investors.

В конце 2014 года еще один агростартап FarmLogs привлек финансирование на раунде B на сумму $10 млн. от ранее проинвестировавших венчурных фондов Drive Capital, Huron River Ventures, Hyde Park Venture Partners так и новых инвесторов SV Angels и Sam Altman - президента Y Combinator. Данный стартап существует с 2012 года, тогда он прошел акселерационную поддержку в инкубаторе Y Combinator. Сегодня порядка 15% всех фермерских хозяйств задействованных в растениеводстве подписаны на облачное программное обеспечение FarmLogs. Платформа позволяет фермерам получать доступ со смартфонов к информации о своих хозяйствах и отслеживать состояние угодий, и принимать решения относительно того, какие поля необходимо вспахать, засадить, полить, удобрить или где убрать урожай. Сервис также отслеживает почасовые погодные условия, цены на сырьевые товары и даже предоставляет графики по техническому обслуживанию сельскохозяйственной техники. В облачных решениях FarmLogs в настоящее время находится объем посевов (незавершенного производства) на сумму $12 млрд.

Из последних сделок, можно отметить эстонский стартап VitalFields, который привлек на раунде A $1,2 млн. от таких инвесторов как SmartCap, Estonian Development Fund, и одного из венчурных фондов Силиконовой Долины. VitalFields предоставляет революционные решения для управления фермерскими хозяйствами, используя простые и доступные онлайн-сервисы. Программный продукт включает следующий функционал: ежегодное бюджетирование, управление полями, точный прогноз погоды, прогнозирование болезней растений, управление складом, финансовая отчетность и планирование ресурсов и т.д.

Еще один стартап Granular, предоставляющий программное обеспечение по управлению фермами и сопутствующие аналитические инструменты в 2015 году поднял новый раунд инвестиций в размере $18,7 млн. от таких фондов как Andreessen Horowitz, Google Ventures, Khosla Ventures, Tao Capital Partners, Emory Investment Management, Fall Line Capital и H. Barton Asset Management.

ТОП-5 инвестиционных сделок в основных сегментах AgTech в 2014 году

|

Название компании / стартапа |

Дата инвестиций |

Инвестиции |

Стадия инвестиций |

Инвесторы |

|

Биоэнергетика |

||||

|

LanzaTech |

12.08.2014 |

$112M |

Series D |

KIWI, QiMing Venture Partners, Siemens Venture Capital, CICC, Malaysian Life Sciences Capital Fund, Khosla Ventures |

|

Cool Planet Energy Systems |

03.31.14 |

$100M |

Series D |

UBS, Goldman Sachs |

|

Fulcrum Bioenergy |

08.11.2014 |

$30M |

Series D |

Cathay Pacific Airways Ltd. |

|

Ceres |

03.10.2014 |

$23M |

Post IPO Equity |

Birchview Capital, Orgacile Investment Management |

|

NexSteppe |

09.23.14 |

$22M |

Series С |

Total Energy Ventures, ELFH Holding, Braemar Energy Ventures, DuPont Ventures |

|

Биоматериалы и биохимикаты |

||||

|

Verdezyne |

03.28.14 |

$48M |

Series С |

BP Alternative Energy, USM Venturing, OVP Venture Partners, Monitor Ventures |

|

Rivertop Renewables |

04.09.2014 |

$26M |

Series В |

First Green Partners |

|

Metabolix |

09.04.2014 |

$25M |

Post IPO Equity |

Undisclosed |

|

Plandai |

02.10.2014 |

$15M |

Equity |

Lincoln Park Capital Fund |

|

Metabalon |

01.06.2014 |

$15M |

Series E |

Camden Partners, Harris & Harris Group, Fletcher Spaght Ventures, The Aurora Funds, Syngenta Ventures |

|

Растениеводство и технологии обработки почвы |

||||

|

BioNano |

11.20.14 |

$68M |

Series С |

Domain Associates, Novartis Venture Fund, Gund Investment Corporation, Legend Capital, Battelle Ventures |

|

Chromatin |

01.09.2014 |

$36M |

Series E |

BP Alternative Energy, GE Capital, Illinois Ventures |

|

Marrone Bio Innovations |

05.16.14 |

$35M |

Post IPO Equity |

Undisclosed |

|

Arcadia Biosciences |

05.08.2014 |

$33M |

Series D |

Saints Capital, CMEA Capital Mandala Capital, BASF Venture Capital |

|

Newleaf Symbiotics |

09.15.14 |

$17M |

Series В |

Open Prairie, Pangaea Ventures, RockPort Capital, Palo Alto Investors |

|

Технологии поддержки принятия решений |

||||

|

FarmLink |

08.19.14 |

$40M |

Series В |

Thorndale Farm, OPENAIR Equity Partners |

|

Conservis |

09.08.2014 |

$10M |

Series A |

Heartland Farms, Cultivian Sandbox Ventures, Middleland Capital |

|

FarmLogs |

12.17.14 |

$10M |

Series В |

SV Angel, Huron River Ventures, Hyde Park Venture Partners, Drive Capital |

|

aWhere |

09.08.2014 |

$7M |

Series A |

Elixir Capital Management |

|

Farmers Edge |

11.10.2014 |

Undisclosed |

Series В |

Kleiner Perkins Caufield & Byers |

|

Дроны и Робототехника |

||||

|

Airware |

06.23.14 |

$25M |

Series В |

Undisclosed |

|

XAircraft |

09.01.2014 |

$20M |

Series A |

Chengwei Capital |

|

SkyCatch |

05.23.14 |

$13M |

Series A |

Google Ventures, ft Venture Capital |

|

Kespry |

10.24.14 |

$12M |

Series A |

Lightspeed Venture Partners |

|

Blue River Technology |

03.19.14 |

$10M |

Series A |

Khosla Ventures, Innovation Endeavors, Data Collective |

|

От фермы к потребителю |

||||

|

Door to Door Organics |

11.10.2014 |

$26M |

Series В |

Greenmont Capital Partners, Arlon Group |

|

Good Eggs |

09.08.2014 |

$21M |

Series В |

Index Ventures |

|

Vital Farms |

09.25.14 |

$2.3M |

Series A |

Undisclosed |

|

Cortilia |

11.05.2014 |

$1.9M |

Series A |

P101 |

|

Hello Nature |

09.29.14 |

$1.4M |

Series A |

Mirae Asset Venture Investment, Softbank Ventures Korea |

|

Электронная коммерция в пищевом секторе |

||||

|

Instacart |

12.30.14 |

$220M |

Stage С |

Seguoia Capital, Khosla Ventures, Kleiner Perkins Caufield & Byers, Canaan Partners, Andreessen Horowitz |

|

Blue Apron |

04.25.14 |

$50M |

Stage С |

Stripes Group |

|

Instacart |

06.16.14 |

$44M |

Stage В |

Seguoia Capital, Khosla Ventures, Canaan Partners, Andreessen Horowitz, American Express Ventures |

|

Yummy77 |

05.19.14 |

$20M |

Stage A |

Amazon, AmazonFresh |

|

Fruitday |

03.25.14 |

$10M |

Stage С |

SIG China, ClearVue Partners |

|

Безопасность пищевых продуктов |

||||

|

Aseptia |

03.04.2014 |

$28M |

Series С |

Lookout Capital, SJF Capital, Prudential Capital Partners |

|

|

||||

|

Invisible Sentinel |

01.14.14 |

$7M |

Series С |

Unknown |

|

6Sensor Labs |

09.11.2014 |

$4M |

Seed |

Upfront Ventures, Lemnos Labs, Soft Tech VC, Xandex Investments, SK Ventures |

|

|

||||

|

VC, Xandex Investments, SK Ventures |

||||

|

Mekitec |

03.05.2014 |

$2.8M |

Series A |

Inventure Oy, Finnish Industry Investment |

|

Prestodiag |

06.14.14 |

$2.2M |

Series A |

Amorcage Technologigue Investissement, Go Beyond, Kreizig Invest, CapDecisif Management |

|

Indoor агротехнологии |

||||

|

SunDrop Farms |

12.04.2014 |

$100M |

Private Equity |

KKR |

|

AeroFarms |

11.10.2014 |

$36M |

Series A |

Undisclosed |

|

GrowLife |

06.21.14 |

$12M |

Post IPO Equity |

Undisclosed |

|

Gotham Greens |

11.24.14 |

$8M |

Series В |

Undisclosed |

|

BrightFarms |

01.29.14 |

$4.9M |

Series В |

NGEN Partners, Emil Capital Partners |

|

Полноценные протеины |

||||

|

Hampton Creek |

12.18.14 |

$90M |

Series С |

Tao Capital Partners, Collaborative Fund, Horizons Ventures, Founders Fund, Far East Organization, |

|

WP Global Partners, Khosla Ventures, Uni-President Enterprises Corporation,Velos Partners |

||||

|

Impossible Foods |

10.14.14 |

$75M |

Series A |

Horizons Ventures, Khosla Ventures, Google Ventures, Bill Gates |

|

Hampton Creek |

02.17.14 |

$23M |

Series В |

Horizons Ventures, Khosla Ventures, Collaborative Fund, AME Cloud Ventures, Eagle Cliff Partners |

|

Modern Meadow |

06.26.14 |

$10M |

Series A |

Horizons Ventures, ARTIS Ventures |

|

Beyond Meat |

07.29.14 |

Undisclosed |

Series D |

Kleiner Perkins Caufield & Byers, Obvious Ventures, Morgan Creek Capital, ClosedLoop Capital, DNS Capital,S2G Ventures |

|

Утилизация и переработка отходов |

||||

|

VitAg |

07.14.14 |

$110M |

Private Equity |

Shrieve Chemical, Tennenbaum Capital Partners, TPG Alternative and Renewable Technologies, Citigroup Global Markets |

|

Harvest Power |

10.27.14 |

$20M |

Series D |

Generation Investment Management, True North Venture Partners, Industry Ventures |

|

Enterra Feed |

03.27.14 |

$10M |

Series A |

Avrio Capital, Wheatsheaf Investments |

|

Ynsect |

12.17.14 |

$6.8M |

Series В |

Demeter Partners, EMERTEC |

|

WISErg |

06.24.14 |

$5M |

Series В |

Angel Investors LP |

3. Какие возможности Украины участия в венчурной гонке за агротехнологиями?

Существенный вклад двух отечественных отраслей – IT и агросектора в формирование экспортного потенциала страны, заставляет обратить внимание на актуальность необходимости внедрения IT технологий в аграрных корпорациях и фермерских хозяйствах с целью повышения эффективности АПК Украины.

Украинские аграрии и IТ-компаний сегодня имеют уникальный шанс создать бренд Украины как поставщика не только высококачественной сельскохозяйственной продукции с высокой эффективностью производства, но и прорывных IТ-решений и продуктов для мирового аграрного сектора.

Несмотря на огромное количество способствующих факторов развитию украинских стартапов в сфере AgTech, существуют и серьезные препятствия.

Во-первых, в Украине в силу низкого уровня развития предпринимательства существует небольшое количество высококвалифицированных предпринимателей в сфере агротехнологического бизнеса, готовых разрабатывать новые технологические продукты.

Во-вторых, в виду слабой развитости инфраструктуры венчурного рынка Украины, и в частности небольшого количества венчурных фондов, инкубаторов и профессиональных бизнес ангелов, ожидать финансовой и менторской поддержки от венчурных игроков не приходится (агротехнологии не являются критерием инвестирования ни у одного из украинских венчурных фондов).

В-третьих, для того, чтобы у предпринимателей был интерес к развитию агротехнологий, а венчурные игроки рисковали своими инвестициями, должны быть предпосылки для выхода из проектов. Тут многое зависит от степени созревания украинских агрохолдингов, в части готовности к слияниям и поглощениям (M&A) технологических компаний; пока что, к сожалению, приоритетом большинства украинских латифундистов является расширение земельного банка.

Первоочередной задачей в развитии AgTech Украины стоит необходимость объединения программистов, представителей IT индустрии и агросектора с привлечением талантливой молодежи, которая обладает предпринимательской жилкой.

Первом шагом в этом направлении может стать проведение Agro IT-Booster hackathon - http://itbooster.com.ua трехдневного хакатона для выработки технологических решений в аграрной сфере. Мероприятие пройдет 18-20 сентября 2015 года в Тернополе. Это уникальное событие для IT-специалистов и представителей агробизнеса. В команде или поодиночке, участники марафона будут создавать новые IT-продукты и решать насущные проблемы в различных направлениях сельского хозяйства – растениеводство, животноводство, переработка сырья и отходов.

Разработчики смогут попробовать свои силы в малоизведанной, но крайне актуальной для Украины нише – IT-решения для аграрного бизнеса. Мобильные приложения, Big Data, поведенческие исследования, даже геймификация – все, на что хватит вашей фантазии и технических навыков. Agro IT-Booster hackathon – это шанс не только создать стоящий продукт, но и сразу же найти для него клиента или инвестора в лице представителей из агросектора. Помимо этого, команда победитель получит 20 000 гривен на реализацию своей идеи и развитие продукта.

Представители украинского агробизнеса получат реальные инструменты для решения ежедневных проблем, связанных с хранением и передачей данных, логистикой, анализом и обработкой информации. Бизнес сможет стать двигателем инновационных изменений в аграрной отрасли, используя эффективные и недорогие точечные решения вместо громоздких комплексных программных продуктов.

Организаторы хаккатона - Стартап инкубатор "Континиум", венчурный фонд Digital Future, InVenture Investment Group и eMagicOne планируют собрать на Agro IT-Booster hackathon более 200 IT-специалистов со всей Украины, готовых делиться своим опытом и учиться у других.