Основні показнику ринку офісної нерухомості Києва

- Офісний ринок Києва демонструє стійкість, незважаючи на високий рівень вакантності, про що свідчить позитивне чисте поглинання

- Попит на офісні приміщення зберігає позитивну динаміку: в середині року валове поглинання склало 70 000 кв.м (+13% рік-до-року)

- У першому півріччі 2024 року на ринок вийшло близько 29 000 кв.м нових офісних площ

- Загальний конкурентний обсяг офісних площ зріс на 1% до 2,25 млн. кв.м з початку року

- Вакантність залишилася відносно стабільною на рівні 24,3%, переважно за рахунок пропозиції в офісних будівлях класу В і нижчої якості

- Ефективна орендна ставка продемонструвала тенденцію до зниження, досягнувши $19/кв.м/місяць (без ПДВ та OPEX)

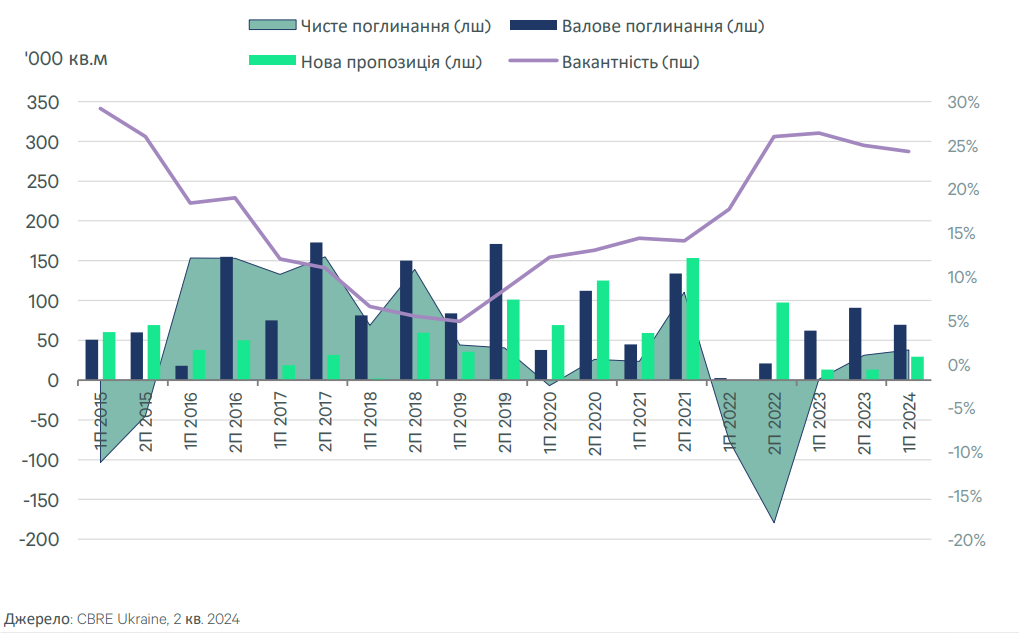

Нова пропозиція, попит та вакантність, станом на 1П 2024

Попит

Незважаючи на те, що офісний ринок Києва залишався обмеженим, його основні показники продовжували покращуватися протягом першого півріччя 2024 року. Завдяки зниженню економічної невизначеності та сприятливим орендним умовам, у 2 кварталі 2024 року обсяг поглинання офісних площ збільшився до 70 000 кв.м (+13% порівняно з аналогічним періодом минулого року). Як і торік, за типом угод лідирували переїзди (41%), тоді як нові угоди збільшили свою частку до 19%. Малі та середні орендарі, особливо з офісами в застарілих або непрофесійних будівлях, активно шукали можливості для покращення своїх офісів, на фоні вигідних орендних умов та наявності якісних пропозицій. Як наслідок, у структурі поглинання переважали невеликі угоди (200-500 кв.м), тоді як великі транзакції (3 500+ кв.м) залишалися поодинокими.

Валове поглинання за індустріями, 1П 2024

Серед них - оренда 5 700 кв.м компанією зі сфери ІТ та телекомунікацій в БЦ класу В «Доміно» та оренда 4 200 кв.м локальною агро компанією в БЦ класу А «Євразія». В цілому, попит залишається переважно нерівномірним, з короткочасними сплесками активності на фоні погіршення ділових очікувань через перебої з енергопостачанням та постійні безпекові ризики.

Розподіл попиту за галузями показав, що сфера ІТ та телекомунікацій продовжує домінувати з часткою попиту 28%. Сектор виробництва та промисловості збільшив свою частку до 13% (+7% п.п з поч. року), тоді як активність державного сектору та непублічних організацій скоротилася майже вдвічі, знизившись до 12% (-11 п.п з поч. року) у другому півріччі 2024 року. Таким чином, офісний ринок зараз демонструє більш різноманітну структуру поглинання за сферами бізнесу. Якщо раніше в структурі домінували 4-5 основних секторів, то нинішня тенденція демонструє ширший спектр бізнесів, що орендують офіси. Зростаюча кількість невеликих компаній, які раніше не мали змоги орендувати площі в найкращих офісних будівлях, тепер займає значну частину ринку, що свідчить про перехід до більш інклюзивного та диверсифікованого офісного середовища. Ця тенденція підкреслює зростаючу доступність професійних офісних площ у затребуваних локаціях, що дає змогу меншим компаніям встановити свою присутність там, де раніше домінували великі корпоративні орендарі.

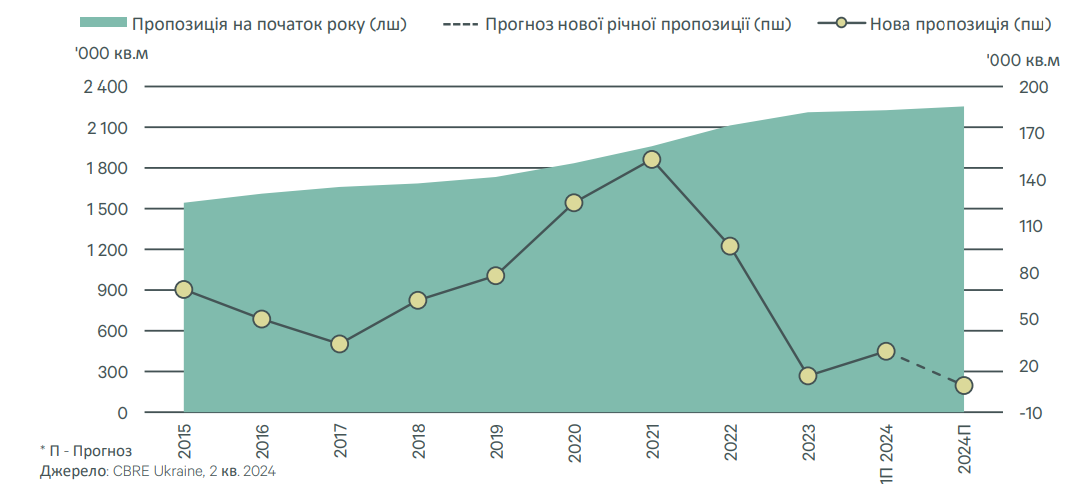

Пропозиція

У першому півріччі 2024, було введено в експлуатацію два бізнес-центри класу В середнього розміру – Heritage (13 300 кв.м) і tw12ve (16 000 кв.м), що збільшило загальну пропозицію офісних площ в Києві на 29 300 кв.м. Попри це незначне зростання, станом на кінець 2 кварталу 2024 року, загальний обсяг конкурентної пропозиції офісів склав 2,25 млн. кв.м (+1% з поч. року).

Прогнозована нова офісна пропозиція, 2024

Повномасштабна війна призвела до того, що на ринку накопичився ряд напівзавершених офісних обєктів, будівництво яких було призупинено. Зі зниженням будівельної активності в офісному секторі значно скоротилася кількість нової пропозиції, а анонсований обсяг нових проєктів на друге півріччя 2024 року наразі становить лише близько 7 200 кв.м (ІІІ черга у рамках бізнес- парку "Протасів"). Крім того, близько 61 000 кв.м проєктів, запланованих до введення в 2024 році, були повністю призупинені щонайменше до 2025 року, з можливими подальшими затримками.

Вакантність

Незважаючи на невеликий обсяг нової пропозиції, середня вакантність залишалася відносно стабільною на рівні 24,3%, зазнавши лише незначного зниження на 0,7 п.п станом на кінець червня. Вакантність у бізнес-центрах класу А дещо знизилася до 21,6% (-1,1 п.п з поч. року), тоді як у бізнес-центрах класу В спостерігалося незначне зростання до 27,4% (+0,4 п.п з поч. року) на фоні введення в експлуатацію двох нових обєктів у 1П 2024 року, які поки що залишаються вакантними.

Попит орендарів на якісні офіси в центральних районах міста залишається високим, оскільки вивільнені приміщення швидко поглинаються новими орендарями. Так, офісна вакантність у ЦДР знижувалася протягом чотирьох кварталів поспіль, сягнувши 20,3% (-4 п.п. р/р) на кінець 2П 2024 року. Водночас складнішою залишається ситуація в менш якісних вторинних обєктах, оскільки привабливі орендні ставки на якісні приміщення не сприяють залученню орендарів в будівлях нижчого класу, підтримуючи високий рівень вакантності. Таким чином, незважаючи на позитивний обсяг попиту на якісні обєкти, загальний рівень вакантності залишається високим, що перешкоджає відновленню девелоперської активності.

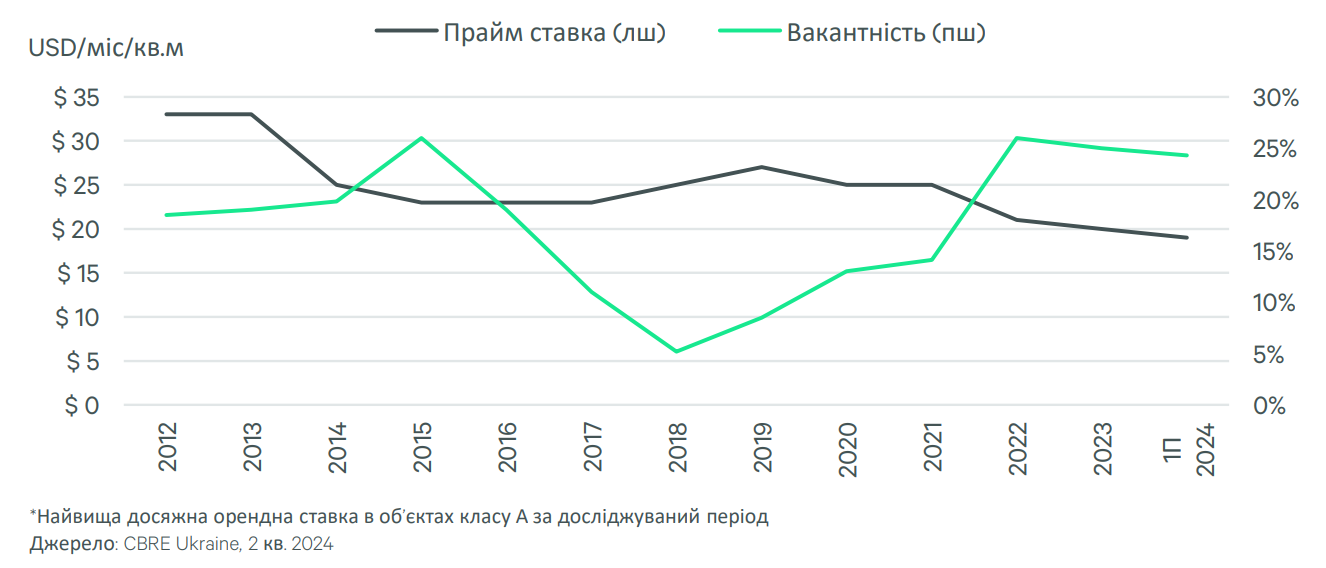

Ефективна прайм орендна ставка та вакантність, 2 кв. 2024

Ефективна орендна ставка на найкращі обєкти продемонструвала тенденцію до зниження, досягнувши $19/кв.м/місяць (без ПДВ та ОРЕХ) (-5% нижче р/р) на фоні високої вакантності, помірного попиту та загальної інфляції, зокрема посилення валютних коливань, що спостерігалося у першому півріччі 2024 року. Це найнижчий показник ефективної прайм орендної ставки за останні 10 років. Орендні ставки на обєкти класу А знизилися в середньому на 10%, з діапазоном $16-$22 кв.м/міс, тоді як на обєкти класу В - в середньому на 7%, з діапазоном $8-$15 кв.м/міс. Розрив між декларованими та ефективними ставками в найкращих обєктах продовжує знижуватися, що свідчить про те, що орендодавці перейшли на більш реалістичний підхід до ціноутворення. Враховуючи тривалий період військових дій, зараз переважає практика фіксації вигідних орендних умов до закінчення воєнного стану або на взаємно узгоджений сторонами термін.

Прогноз

Незважаючи на ризики та невизначеність воєнного часу, що зберігаються, зявилися перші ознаки дещо активнішого офісного ринку завдяки попередньому відновленню економіки та більш спокійним прогнозам щодо бізнес-сектору на решту 2024 року. Ми очікуємо, що попит з боку орендарів залишатиметься в режимі "повільного відновлення", що, у свою чергу, ймовірно, призведе до збільшення кількості переїздів, а розширення, як і раніше, залишаться рідкісним явищем.

Очікується, що в другій половині 2024 року буде введено в експлуатацію лише близько 7 200 кв.м офісних приміщень, тоді як ще 61 000 кв.м у трьох офісних проєктах перенесено на 2025 рік із можливими затримками. Підвищений рівень вакантності продовжуватиме тиснути на ринок в найближчому майбутньому. Тим не менш, у якісних бізнес-центрах, розташованих у затребуваних локаціях, рівень вакантних площ, ймовірно, продовжить знижуватись завдяки вигідним орендним ставкам і бажанню орендарів підвищити якість своїх офісів.

Враховуючи те, що ефективна орендна ставка досягла найнижчого рівня за останні 10 років, ми не очікуємо її подальшого зниження. Поточна динаміка попиту і пропозиції, ймовірно, сприятиме подальшому поглинанню наявних вакантних площ в рамках існуючих ринкових умов. Крім того, відсутність нових девелоперських проєктів та недостатні обсяги нової пропозиції в середньостроковій перспективі не сприятимуть подальшому зниженню ставок.