Український ринок угод злиття і поглинаня (M&A) за 9 місяців 2025 року

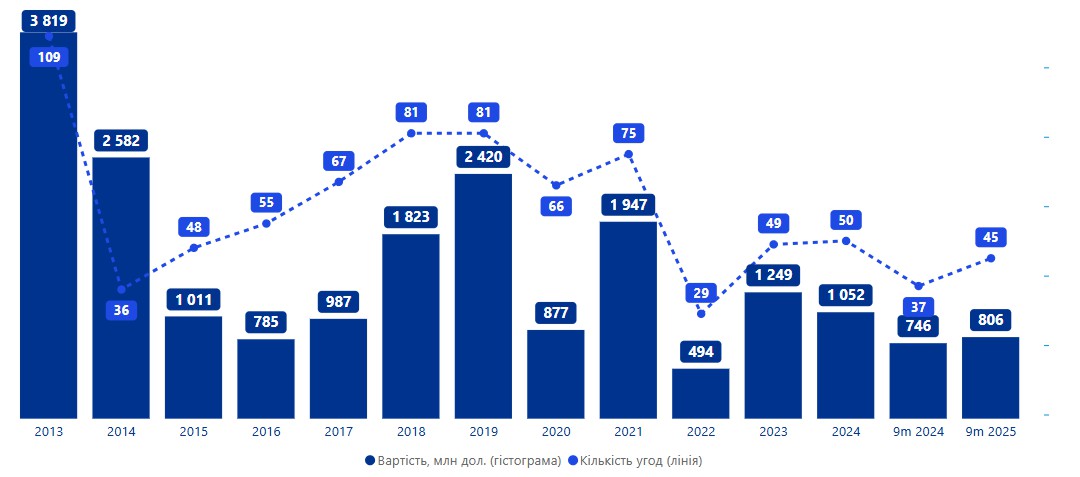

Український ринок злиттів і поглинань (M&A) продемонстрував помірне зростання за дев’ять місяців 2025 року, оскільки тенденція до зміцнення позицій локальних гравців зберігається навіть попри складні воєнні умови. У звітному періоді було зафіксовано 45 угод із загальною розголошеною вартістю 806 млн доларів США, що на 22% більше за кількістю та на 8% більше за вартістю порівняно з дев’ятьма місяцями 2024 року (37 угод із розголошеною вартістю 746 млн доларів США відповідно). Відносно низька прозорість ринку, що залишається типовою рисою українського ринку M&A, і надалі впливає на доступність даних: частка угод із розкритою вартістю знизилась із 59% на основі даних за дев’ять місяців 2024 року до 53% на основі даних за дев’ять місяців 2025 року. Низький рівень прозорості може свідчити про те, що реальний обсяг ринку M&A є вищим за офіційно оприлюднені показники, що частково пояснює різницю між темпами зростання кількості та вартості угод.

Ринок угод злиття і поглинаня (M&A) в Україні за 9 місяців 2025 року

Дві значні угоди, вартість яких перевищила 100 млн доларів США, забезпечили 56% загальної розкритої вартості угод за дев’ять місяців 2025 року та стали основними рушіями ринкового зростання:

- Придбання компанією МХП, що спеціалізується на харчових та агротехнологіях, 92% акцій іспанської компанії Uvesa, одного з провідних виробників м’яса птиці та свинини, у межах угоди, що оцінюється більш ніж у 270 млн євро;

- Придбання компанією «Київстар» сервісу виклику авто та доставки «Уклон» за 155 млн доларів США.

Оскільки у третьому кварталі 2025 року не було угод вартістю понад 100 млн доларів США, перелік найбільших транзакцій залишився незмінним порівняно з першим півріччям 2025 року. Середня вартість угоди також збереглася на рівні аналогічного періоду попереднього року і становила 34 млн доларів США.

Найбільші M&A угоди в Україні за 9 місяців 2025 року

|

Обєкт придбання |

Покупець |

UKR_Seller Company |

Частка |

млн дол. |

|

Grupo Uvesa |

ПРАТ "МХП" |

He розголошується |

91,77% |

300,0 |

|

Сервіс таксі Uklon |

ПРАТ “Київстар" |

Сергій Смусь, Віталій Дятленко, Дмитро та Вікторія Дубровські |

97% |

155,2 |

|

TOB «Квінн Пропертіз Юкрейн» (БЦ Леонардо) та ТРЦ Універмаг Україна |

City Capital Group |

IBRC (Ірландська корпорація з врегулювання банків) |

100% |

70,0 |

|

Tabletki.ua (ТОВ "МТПК") |

ПРАТ "Київстар" |

Олександр Муравщик, Наталія Муравщик, Юрій Савчин, Володимир Осьмачко, Євген Муравщик, Вадим Рогатинський |

Undisclosed |

30,0 |

|

ТОВ "Бейкень Енергетика Україна" |

Prato Golf Investments LTD (Ігор Мазепа) |

Бейкень |

100% |

25,0 |

|

Усього |

|

|

|

580,2 |

Попри воєнні ризики, що зберігаються, українські інвестори продовжують адаптуватися до умов ринку та підтримувати ділову активність. Якщо поточні тенденції триватимуть, можна очікувати, що показники ринку M&A за підсумками 2025 року будуть співставні з результатами 2024 року.

Угоди за участю українських інвесторів

Угоди за участю українських інвесторів залишаються основою українського ринку M&A. За дев’ять місяців 2025 року угоди з ними досягли 442 млн доларів США загальної вартості (порівняно з 212 млн доларів США за дев’ять місяців 2024 року). Це становить близько половини загальної вартості ринку за період, майже вдвічі більше, ніж у попередньому році. За кількістю частка угод за участю українських інвесторів зросла до 73% (проти 51% за дев’ять місяців 2024 року).

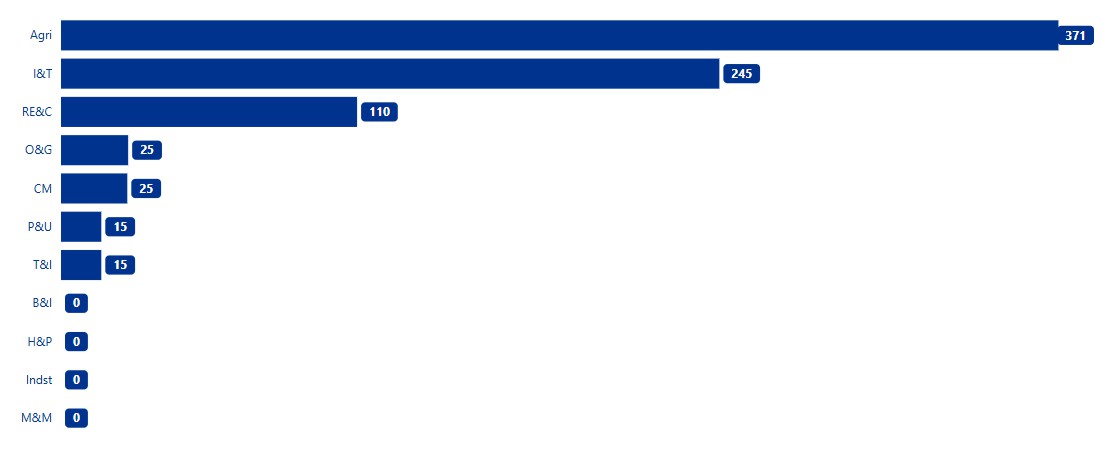

Попри традиційне сезонне зниження ділової активності у третьому кварталі, секторальна структура угод за участю українських інвесторів залишалася подібною до першого півріччя 2025 року. Загалом було укладено п’ять угод у сфері інновацій і технологій, дванадцять у сфері нерухомості та будівництва й шість в секторі сільського господарства, що разом забезпечили 85% загальної вартості угод за участю українських інвесторів та 70% їх кількості. Решта десять угод на суму 65 млн доларів США припала на інші сектори.

Структура угод злиття і поглинаня (M&A) в Україні за галузями за 9 місяців 2025 року

На сектор інновацій і технологій протягом дев’яти місяців 2025 року помітно вплинуло придбання компанією «Київстар» 97% акцій сервісу виклику авто та доставки «Уклон» (Uklon) за 155 млн доларів США. Це була найбільша угода за участю українських інвесторів у зазначений період. Її доповнили ще два придбання «Київстару» на загальну суму 41 млн доларів США.

Після двох років скорочення експорт IT-послуг України у 2025 році почав відновлюватися: за перші вісім місяців року обсяг експорту IT-послуг сягнув 4,3 млрд доларів США, що на 1,1% більше, ніж у відповідному періоді 2024 року. IT Arena 2025, головна технологічна конференція України, зібрала рекордну кількість учасників, а інвестиційний фонд конкурсу стартапів досяг 15 млн доларів США. Це свідчить про стійкий інтерес інвесторів до українського технологічного сектору.

Важливою складовою ринку M&A залишається сектор сільського господарства, який, попри серйозні виклики, зокрема війну, що триває, та несприятливі погодні умови, утримує стійкі позиції. Міністерство економіки прогнозує врожай зернових у 2025 році на рівні 51-56 млн тонн, що відповідає показникам 2024 року. Сектор також отримав підтримку з боку ЄС через розширення імпортних квот, а також допомогу Світового банку в межах проєкту ARISE (1 млрд гривень). Інвестиційний інтерес до галузі зберігається, що підтверджується угодою, у межах якої компанія Vi.An Holding Limited, підконтрольна власнику групи ОККО Віталію Антонову, придбала ТОВ «Борщівська аграрна компанія» та ТОВ «Кайрос-Холдинг» у Львівській області.

У третьому кварталі 2025 року також спостерігалося пожвавлення приватизаційних процесів: було оголошено три угоди загальною вартістю 29 млн доларів США, зокрема дві – щодо продажу майна державних підприємств. Найбільшою стала приватизація підприємства «Вінницяпобутхім», яке було конфісковано у 2022 році як підсанкційний актив. Переможцем аукціону стала група Afina Group, що належить співвласникам EVA та Varus Руслану Шостаку і Валерію Кіптику, яка заплатила 15 млн доларів США.

Приватизацію будівельної компанії «Укрбуд» було успішно завершено у жовтні 2025 року. Переможцем стало ТОВ «Техно-онлайн», що належить братам Астіонам, із пропозицією 19,5 млн доларів США. Серед наступних етапів великої приватизації заплановано проведення аукціонів із продажу Одеського припортового заводу та підсанкційного підприємства «Мотор-Деталь Конотоп».

Поступово змінюється й структура ключових секторів українського ринку M&A. У секторі енергетики та комунальних послуг за дев’ять місяців 2025 року, як і за аналогічний період попереднього року, було зафіксовано лише одну угоду (порівняно з чотирма у 2023 році). Попри це, енергетика залишається стратегічним напрямом, що підтверджується запуском інфраструктурного фонду Dragon Capital спільно з британською Amber Infrastructure обсягом 350 млн євро. Першим інвестиційним проєктом фонду став партнерський проєкт із колишнім головою Укренерго Володимиром Кудрицьким, пов’язаний із будівництвом газопоршневої електростанції потужністю 20 МВт та системи зберігання енергії на 40 МВт загальною вартістю 30 млн доларів США.

Придбання іноземних активів українськими інвесторами

Протягом дев’яти місяців 2025 року українські компанії продовжили інвестувати у закордонні активи, зберігаючи тенденції, зафіксовані у першому півріччі. Угоди з придбання іноземних активів українськими інвесторами забезпечили 40% загальної вартості угод українського ринку M&A – 329 млн доларів США, що припадають лише на п’ять угод, або близько 10% від загальної кількості транзакцій. Це свідчить про зростання вартості та зменшення кількості угод порівняно з дев’ятьма місяцями 2024 року, коли було укладено десять угод на суму 85 млн доларів США. Така розбіжність між вартістю та кількістю транзакцій пояснюється впливом найбільшої угоди періоду – придбанням компанією МХП 92% іспанської м’ясопереробної компанії Uvesa вартістю 270 млн євро (близько 300 млн доларів США).

Угоди з придбання іноземних активів були зосереджені переважно у секторах сільського господарства (дві угоди) та інновацій і технологій (три угоди). Українські IT-компанії продовжували курс на міжнародну експансію шляхом цільових придбань іноземних гравців. Серед найпоказовіших прикладів:

Sigma Software Group придбала американську консалтингову компанію A Society Group за 10 млн доларів США;

Ciklum придбала польську IT-компанію GoSolve Group за 5 млн доларів США;

TechMagic придбала польську консалтингову компанію Hitteps у межах угоди з нерозголошеною вартістю.

За оцінкою експертів KPMG, ще кілька угод перебувають на етапі реалізації, що свідчить про стійкий інтерес українських інвесторів до закордонних активів.

Активність іноземних інвесторів на українському ринку M&A протягом дев’яти місяців 2025 року суттєво знизилася порівняно з аналогічним періодом 2024 року. Якщо впродовж дев’яти місяців 2024 року зростання угод за участю іноземних інвесторів забезпечили раунд фінансування IT-компанії Creatio на суму 200 млн доларів США, а також придбання NJJ Capital телекомунікаційної компанії Datagroup-Volia на суму 120 млн доларів США, то у звітному періоді обсяг придбань українських активів іноземними інвесторами скоротився до семи угод із сукупною розголошеною вартістю 35 млн доларів США (порівняно з 448 млн доларів США за дев’ять місяців 2024 року).

Більшість угод припала на сектори інновацій і технологій, а також транспорту та інфраструктури. Серед найпомітніших транзакцій варто відзначити придбання компанією Medlog SA 50% українського оператора інтермодальної логістики N’UNIT, а також 25% у транскордонному терміналі «Мостиська» за 15 млн доларів США. Ця угода стала свідченням відновлення зацікавленості іноземних інвесторів у логістичних активах України.

У 2025 році також було оголошено дві угоди у сфері оборонних технологій, кожна з яких перевищила 5 млн доларів США, що є найбільшими інвестиціями у цьому сегменті за всю історію спостережень:

- Виробник безпілотників Swarmer залучив 15 млн доларів США у межах раунду інвестицій Series A, який очолив Broadband Capital Investments;

- Британсько-українська компанія Trypillian, що розробляє системи глибинного ураження, отримала 5 млн доларів США від британського інвестора.

Зростання інтересу до галузевих подій, зокрема Defense Tech Valley, організованої платформою Brave1, а також обговорення регуляторної бази для експорту продукції подвійного призначення сприяють підвищенню інвестиційної привабливості українського оборонного сектору. Попри це, іноземні інвестори в інших секторах зберігають обережність, очікуючи на покращення безпекової ситуації, розширення міжнародних програм підтримки та розвиток механізмів страхування воєнних ризиків, які стануть передумовою для відновлення активнішого припливу інвестицій.

Макроекономічне середовище

Упродовж дев’яти місяців 2025 року Україна знову продемонструвала здатність підтримувати макроекономічну стабільність, попри виклики воєнного часу, що зберігаються. Це стало можливим насамперед завдяки значній міжнародній фінансовій підтримці, яка покривала соціальні та невоєнні видатки, дозволивши уряду спрямувати більшість внутрішніх ресурсів на потреби оборони. Сукупна міжнародна допомога за дев’ять місяців 2025 року становила 30,6 млрд доларів США, а щодо ще 8,7 млрд доларів США вже досягнуто домовленостей про отримання до кінця року. Ці надходження дають змогу повністю покрити потреби України в зовнішньому фінансуванні у 2025 році, підтверджуючи важливість непохитної підтримки міжнародних партнерів та відданість українського уряду принципам фіскальної та макроекономічної стабільності навіть в умовах війни, що триває.

Міжнародна допомога також сприяла стабілізації цін та валютного курсу. Рівень інфляції у річному вимірі знизився з 14,3% у червні до 11,9% у вересні 2025 року. За оцінкою НБУ, уповільнення інфляції зумовлено послабленням тиску на ціни на продукти харчування. НБУ прогнозує, що до кінця 2025 року інфляція знизиться до 9,7%, а до 2027 року повернеться до цільового рівня у 5%.

Економічне зростання, однак, залишатиметься помірним: згідно з прогнозом НБУ, реальний ВВП України у 2025 році зросте на 2,1% (попередній прогноз 3,1%), а у 2026-2027 роках не перевищуватиме 3% на рік. Ці оцінки узгоджуються з оновленим прогнозом ЄБРР, який очікує зростання ВВП України на 2,5% у 2025 році. Попри стримані макроекономічні прогнози, індекс ділових очікувань НБУ у вересні 2025 року зріс до 50,4 пункту (проти 49,0 у серпні 2025 року та 48,7 у вересні 2024 року), що свідчить про зміцнення впевненості бізнесу. Оптимізм компаній підтримується стійким споживчим попитом, достатнім бюджетним фінансуванням відновлення інфраструктури та логістики, зниженням інфляційного тиску і передбачуваністю валютного ринку.