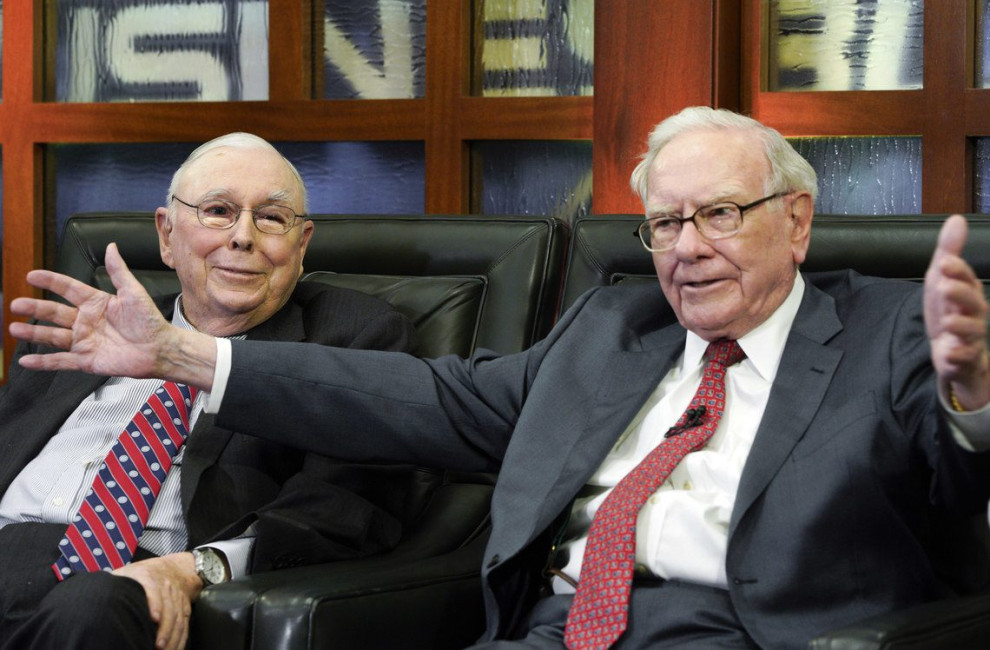

Два найвидатніші інвестори всіх часів

Чарлі Мангер — права рука Воррена Баффета та один із тих, хто приймає рішення у Berkshire Hathaway.

Лі Лу (Li Lu) часто називають «китайським Баффетом». Він керує Himalaya Capital Management.

Як інвестувати

Кожен інвестор шукає ідеальну стратегію, яка забезпечить стабільно високі заробітки. Мангер її вже знайшов. Він любить використовувати принцип «інверсії», який розглядає те, як робити не потрібно, щоб зрозуміти, як робити правильно. Наприклад, Мангер каже: якщо ви інвестуєте, як люди, які «грають у казино, у вас не дуже добре вийде».

«Світ сповнений дурних гравців, і вони не будуть такими ж успішними, як терплячі інвестори», — додав він.

Далі гуру сказав, що довгострокова інвестиційна стратегія працює найкраще, але «якщо вам подобається процес інвестування, наприклад, гра у казино, ви не моя людина».

«Менше грайте і більше інвестуйте, щоб досягти більшого», — сказав Мангер.

Сила раціональності

Мангер часто говорить, що ключовою рисою успіху в інвестуванні та житті є «раціональність». Це може здатися просто здоровим глуздом, але, з огляду на ірраціональний світ, в якому ми живемо, і схильність людей до емоцій, буває важко залишатися раціональним.

Мангер вважає, що раціональність — це «бачити світ таким, яким він є, а не таким, яким ви хочете його бачити».

«Якщо ви не бачите світ таким, який він є, це все одно, що судити про щось через спотворену лінзу, — сказав він. — Ви думаєте, що світ один, а він інший, і, звичайно, це призводить до жахливих помилок, тому що ви не думатимете правильно».

Як залишатися раціональним

Із лякаючими повідомленнями в новинах та безліччю думок залишатися раціональним не завжди легко.

«Ви повинні працювати над цим і дбати про це. Якщо вам байдуже, раціонально це чи ні, і ви не працюєте над цим, тоді ви залишитеся ірраціональними та отримаєте паршиві результати, — каже Мангер. — Я думаю, що ви маєте моральний обовязок стати настільки раціональним, наскільки ви можете».

Шаленство натовпу — звичайне явище, що викликає ринкові крахи та бульбашки. Наша мета, як інвесторів, — відфільтрувати сигнал від шуму.

Сила терпіння

Терпіння — ще одна ключова риса Мангера, Лі та навіть Воррена Баффета, на яку вони вказують, як на ключ до успішних інвестицій. У минулому Мангер відкрито зізнавався, що не знає, що буде з акціями у короткостроковій перспективі. Але в довгостроковій перспективі, якщо доходи зростають, те саме має відбуватися і з ціною акцій.

Мангер вважає, що «терпінню можна навчитися», але частково це є частиною характеру інвестора. Наявність «тривалої уваги» та здатності довго концентруватися на одній справі є «величезною перевагою». Лі також погоджується, що зосередженість та терпіння є ключовими рисами успіху.

Купівля гарних компаній за справедливими цінами

Мангер завжди закликав Баффета більше уваги приділяти інвестуванню в «чудові компанії за справедливими цінами», а не інвестуванню в «недопалки від цигарок».

«Велика компанія продовжує працювати, коли ви не працюєте; посередня компанія цього не робитиме», — каже він.

Інвестування у вартість означає оцінку реальної ціни активу, а потім терпляче очікування моменту, коли можна купити акції нижче за їх справедливу вартість. Мангер сказав: Ми не фокусуємося на ціні ринку. Ми шукаємо хороші довгострокові інвестиції та завзято утримуємо їх протягом тривалого часу".

Найкращі інвестиції

Своїм найкращим вкладенням Мангер називає свої акції Berkshire Hathaway (BRK.A, Financial) (BRK.B, Financial), які коштували йому $16 за акцію. Наразі вона продається за ціною близько $447 тис. за акцію. «Це була дуже хороша інвестиція», — недбало зауважив Мангер.

«Це зайняло багато часу, це була довгострокова інвестиція, мені подобалися люди, з якими я інвестував, і компанії, в які вони інвестували, — сказав він. — Я просто сидів там 50 років, і це дуже добре спрацювало».

«Щоб розбагатіти, вам не потрібно володіти безліччю різних речей», — сказав Мангер.

Йти в ногу з новою реальністю

Баффет і Мангер неодноразово заявляли, що технології не входять до кола їхньої компетенції, тому вони зазвичай не інвестують в них у Berkshire Hathaway. Однак, китайський інтервюер запитав Мангера про слона в кімнаті, яким була Apple Inc. (AAPL, Financial).

Berkshire є третім за величиною акціонером компанії та володіє 5,57% акцій станом на 2022 рік. Apple також є однією з найуспішніших інвестицій Berkshire і складає приголомшливі 40% усієї вартості фонду.

Мангер раз і назавжди вирішив суперечку, сказавши: «Ви можете заперечити, що Apple — компанія з виробництва побутової електроніки, а Воррен заявив, що це галузь, в якій він розуміється більше, ніж інформатика, і це пояснює наявність Apple в портфелі».

Потім він продовжує говорити про важливість йти в ногу з часом і вчитися новому. «Ви маєте продовжувати вчитися, якщо хочете стати великим інвестором, і оскільки ми продовжували вчитися, а умови змінилися — наші інвестиції змінилися. Ми змінилися, тому що світ змінився».

Потім Лі сказав: Це основна логіка нашої інвестиційної філософії. Якщо реальність зміниться, змінимося і ми".

Мангер навів ще один приклад — акції залізничних компаній. «Ми з Ворреном десятиліттями ненавиділи акції залізничних компаній, але світ змінюється, і незабаром ми дійшли до чотирьох основних залізниць, — сказав він. — Ми змінили свою думку, бо змінилися факти».